На чем заработать в период высокой инфляции?

Многие инвесторы уже давно следят за выступлениями Пауэлла и Йеллен и прислушиваются к их мнению об инфляции. Пока Центральный банк и Минфин нейтральны к происходящему, выходят макроэкономические данные, которые предсказывают новый виток рефляции в экономике США.

В данной статье мы разберем:

- что происходит с инфляцией в США сейчас;

- насколько страшна картина на рынке;

- какие секторы выиграют от рывка инфляции.

Инфляция на пике

Апрельская инфляция резко ускорилась, достигнув 4,2% в моменте. Это самая высокая инфляция более чем за 10 лет:

5-летняя и 10-летняя ожидаемая инфляция также устремились к многолетним максимумам, составив 2,7% и 2,5% соответственно.

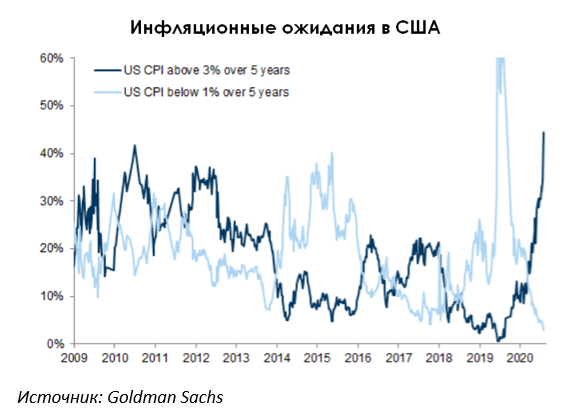

В последние несколько месяцев велись жаркие споры о том, в каком направлении пойдёт инфляция. Одни утверждали, что наступит дефляционный период, то есть инфляция будет сильно ниже средних значений. Одна из известных сторонниц данной теории — Кэти Вуд. Другие же, наоборот, верили в рефляцию — значительный устойчивый рост инфляции выше средних значений. Среди сторонников этого мнения многие инвестиционные бутики, например, Goldman Sachs и Barron’s.

При этом FOMC (Федеральный комитет по операциям на открытом рынке США), который отвечает за количественное смягчение, пока игнорирует оба мнения и говорит, что инфляция выше таргета в 2% — временное явление.

Но уже сейчас мы можем увидеть, что правы всё-таки инвестиционные банкиры. Вероятность того, что инфляция будет выше 3% в течение следующих пяти лет, достигла исторического максимума и составила около 45%:

Недвижимость наносит ответный удар

Если вам показалось, что прошлая картина и так уже довольно печальная, то… Вы ошибаетесь — всё еще хуже.

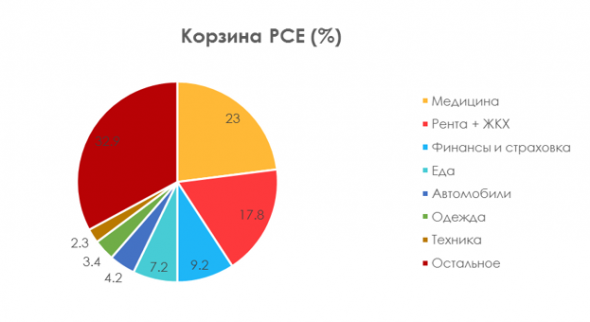

Во-первых, ФРС таргетирует инфляцию не по индексу потребительских цен (CPI), а по индексу персональных расходов (PCE). США — это сервисная экономика, поэтому в PCE более 70% трат приходится на услуги:

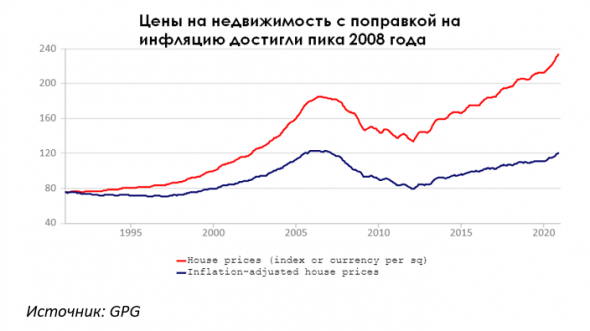

Несмотря на то, что PCE учитывает затраты на аренду недвижимости, индекс не учитывает рост стоимости самой недвижимости:

В то же самое время, чтобы защититься от инфляции, люди начали массово скупать недвижимость, что приводит к её дефициту в моменте:

Дефицит недвижимости продолжит драйвить её цену, что только раскрутит инфляционную петлю.

Реальный ВВП сокращается пять кварталов подряд

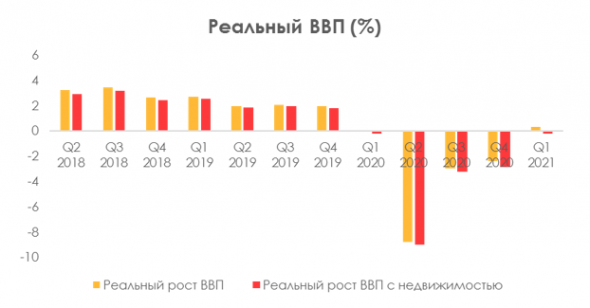

Доля недвижимости в ВВП США составляет около 17%, из которых 12% — услуги, а 5% — само жилище. Если в реальной динамике ВВП учесть и рост цен на недвижимость, то мы увидим падение реального ВВП уже пять кварталов подряд:

Сокращение реального ВВП говорит нам о том, что о восстановлении пока еще рано говорить. США только сокращают убыток от кризисного 2020 года, но еще далеки от динамики докризисных годов.

Вывод

Последние макроэкономические данные говорят нам о том, что мы входим в стадию рефляции — стадию устойчивого уровня инфляции выше средних значений. При этом устойчиво растут и цены на недвижимость, которые не учтены в индексах инфляции (CPI и PCE). Это сильный негатив для акций технологического сектора, чьи будущие успехи начинают дисконтироваться под более высокие ставки, поэтому они падают.

Такой расклад приводит к тому, то реальный ВВП не растёт уже 5 кварталов подряд. Это значит, что ставка на восстановление экономики пока не реализовывается. И покупать акции авиаперевозчиков, круизных лайнеров, ресторанов и прочих развлечений — рано.

В текущей ситуации выиграют чистые проинфляционные ставки. В первую очередь это производственные металлы (сталь, литий, медь). Далее — сектор товаров первой необходимости и лакшери-магазинов, так как отложенный спрос реализуется именно сейчас — ведь люди видят рост цен на полках. И наконец, это золото, так как рефляция без сопоставимого роста доходности 10-летних облигаций уводит реальные ставки в еще более негативную зону.

Мы ожидаем, что инфляция скоро достигнет своего пика и начнет замедляться из-за невысокой базы 2020 года. Само по себе замедление инфляции — не то же самое, что низкая инфляция. Она просто будет не 4%, как сейчас, а долгосрочно останется выше таргета в 2%.

В условиях замедления инфляции нужно будет выходить из циклических компаний и фокусироваться на защитных секторах до тех пор, пока не будет признаков реального экономического роста.

Статья написана в соавторстве с аналитиком Дмитрием Новичковым

На чем? В итоге?

«фокусироваться на защитных секторах»

а по конкретней?