Пять элементов, которые определяют успешные компании для инвестирования

Существует огромное количество метрик и характеристик, которые могут помочь в выборе успешной компании. Ниже будут приведены мои личные топ-5 элемента, которые если не определяют, то способствуют в поиске отличных бизнесов.

В мире нету единой методики, которая гарантирует нахождение акций той или иной компании, которая принесет сверхприбыль и сделает вас очень и очень богатым человеком за один день. Мы наблюдали за рядом примеров в начале этого года, но это больше исключение, чем правило.

На фондовом рынке вообще ничего не гарантировано, и при поиске той или иной акции необходимо принимать во внимание огромное количество факторов – начиная с анализа качества бизнеса и цены его акций до различных макроэкономических составляющих.

Но, тем не менее, есть элементы бизнеса компании, которые, лично по моему мнению, отчасти коррелируют с доходностью его акций.

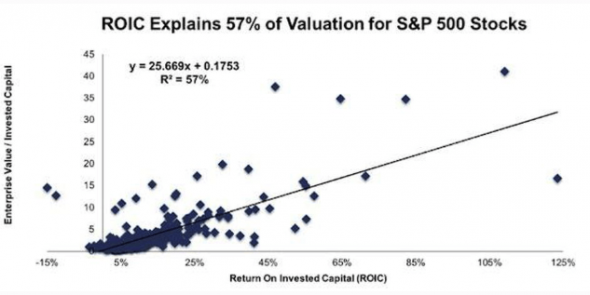

1. Высокая доходность инвестированного капитала (Return on Invested Capital (ROIC))

Грубо говоря, метрика ROIC это отношение операционной прибыли к сумме проинвестированного капитала, которая показывает, насколько эффективно компания способна зарабатывать прибыль с проинвестированного капитала.

Если, при прочих равных условиях, та или иная компания зарабатывает с инвестированного капитала больше, чем ее прямые конкуренты, то это один из признаков, что эта компания способна максимизировать свою выручку и/или эффективно оптимизировать свои расходы при запуске новых проектов лучше, чем другие игроки из своей отрасли.

Денежные средства, которая компания зарабатывает с инвестированного капитала, могут быть использованы для инвестиций в новые направления и активы, что в свою очередь, могут приносить дополнительную высокую доходность. Этот цикл способствует наращиванию высокодоходных активов и росту бизнеса компании.

Исследование от Forbes приводит пример, что корреляция между размером ROIC и оценкой компании/ростом ее акций составляет почти 60%.

2. Способность генерировать большие денежные потоки вне зависимости от цикла экономики

Пандемия COVID-19 показала, насколько важно для компаний иметь денежные средства на своем балансе или способность генерировать их вне зависимости от внешних обстоятельств.

Это позволяет компаниям избегать привлечение дополнительных средства путем эмиссии новых акций в то время, когда их акции находятся на дне, или путем привлечения заемных средств под не самые выгодные условия.

В то время как авиакомпаниям приходилось срочно просить поддержу от государств в виде пакета помощи, который им придется «отбивать» еще несколько лет, компании у которых была мощная денежная подушка в виде кэша чувствовали себя уверено.

Например, на конец марта 2020 г. у компаний Google и Facebook на своем балансе было $117 млрд и $60 млрд денежных средств соответственно. Хотя эти компании столкнулись с меньшими по размеру трудностями, чем авиакомпании, наличие достаточного количества денежных средств помогло им пройти их без лишних проблем.

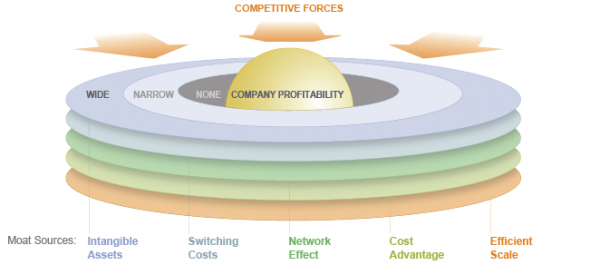

3. Устойчивое сравнительное преимущество

Morningstar выделяет пять сравнительных преимуществ, которые помогают компаниям выделяться и опережать своих конкурентов:

- Нематериальные активы в виде различных патентов, изобретений и эксклюзивных прав

- High switching costs или «нежелание» пользователей переходить к продуктам конкурентов – к примеру, променять смартфон Apple на Samsung

- Network effect или эффект охвата – к примеру, маркетплейс площадки компаний Amazon или Alibaba, где уже присутствует многомиллиардная аудитория как из числа продавцов, так из числа покупателей

- Cost advantage или эффект от масштаба

- Efficient scale или способность масштабировать бизнес компании с небольшими затратами

Все эти сравнительные преимущества создаются на протяжении многих лет, и их невозможно скопировать за короткий промежуток времени.

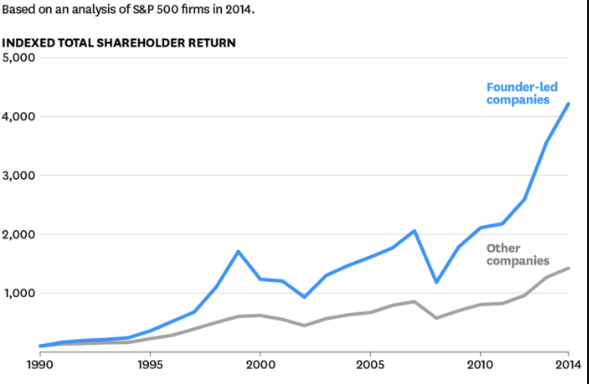

4. Основатель во главе компании

Исследование от Bain & Company показывает, что доходность публичных компаний, возглавляемых основателями выше, чем доходность тех публичных компаний, которые управляются наемными менеджерами.

Это конечно можно объяснить теорией принципала-агента, где основатель полностью отдается развитию своего дела, в то время как управляющий больше заинтересован в личном обогащении.

Всегда, конечно, есть исключения из правил, когда управляющие становились естественным продолжением компании, например, как Сатья Наделла или Тим Кук. Но все же основатель компании задает темп развития и имеет долгосрочное видение, которое помогает оторваться своей компании от конкурентов.

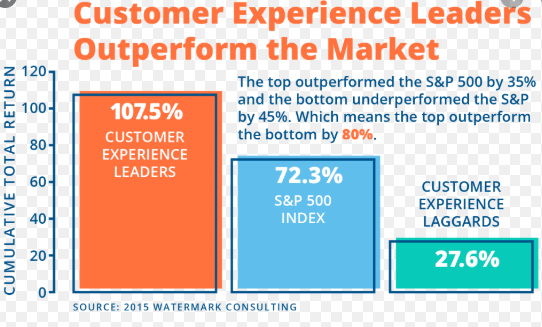

5. Высокая любовь и лояльность пользователей к продуктам и услугам компании

Лояльность пользователей можно отнести к одному из типов сравнительных преимуществ компаний, но я решил вынести этот элемент отдельно.

Исследование от Watermark Consulting показывает, что, при прочих равных условиях, те компании, которые выстраивают прочные отношения со своими пользователями и являются клиентоориентированы, выигрывают, и их акции показывают более высокую долгосрочную доходность, чем акции тех компаний, для которых этот подход не являлся приоритетным.

В качестве примера можно привести компанию Apple со своей армией лояльных клиентов, которые уже полностью вовлечены в ее экосистему с различными сервисами и приложениями; или компанию Amazon, которая много лет выстраивала свою сеть, и клиентоориентированность всегда оставалась ее базовым принципом.

Заключение

Поиск компании, которая в долгосрочном периоде принесет большую доходность, не является простой задачей, но наличие некоторых элементов, описанных выше, могут упростить процесс.

И напоследок, важно не только найти отличную компанию для инвестирования, но также приобрести ее акции по приемлемой цене, чтобы действительно получить высокую доходность в долгосрочном периоде.

Я веду Telegram канал, где делюсь интересными инсайтами в мире финансов и инвестирования: https://t.me/Levan_Investing.

1. Пассивы компании строятся из акционерного капитала, кредитов и нераспределенной прибыли. Каждый из них является вполне независимой единицей. Как вообще можно оценивать какое либо отношение прибыли к отдельно взятому показателю?

2. В чем проблема цикличности? Как раз в правильном портфеле должны быть разные активы, цикличные и нет. Это может быть ваша стратегия, как и покупка только бондов, но точно не характеристика устойчивости бизнеса. Из продолжения данного пункта очевидно, что вы говорить про отсутствие необходимости занимать, но на это может указывать просто нераспределенная прибыль.

3. НМА может быть хорошей вещью, а может и нет. Туда можно вписать все что угодно, вплоть до шампанского для поднятия «корпоративной сплоченности». Эту сплоченность компания назовет НМА, а на самом деле простое бухалово со стороны менеджеров за счет акционеров.