11 июля 2012, 20:58

Торговля на квартальной отчетности:INFY

Сегодня купила стрэддл из опционов на акции INFY со страйком 45

На годовом графике я отметила, как реагирует цена акции INFY на квартальный отчет. Такая реакция — это то, что требуется, чтобы получить возможность заработать на отчете, купив стрэддл с целью продать его завтра на открытии рынка. Размер гэпа на отчетности за разные кварталы в год составлял от 3 до 7 долларов — весьма приятный гэп!)

Пресс-конференция по поводу отчета состоится 2:00 p.m. Indian Standard Time (IST) on July 12, 2012 ( 4:30 a.m. US ET on July 12) или в 12.30 мск. Следовательно, на открытии рынка уже все будет ясно.

Позиция:

Buy INFY Aug12 45 Call $1.75 $175.00

Buy INFY Aug12 45 Put $2.95 $295.00

..................................................................

Net $470.00

Статистика по опционам:

Option Statistics (INFY)

Today's Option Volume* 2,599

Avg Option Volume 1,959

Open Interest* 59,886

Avg Open Interest 53,278

Avg Put Call Ratio 4

Historic Volatility (30 day) 31.85

Put Call Ratio 1.11

Implied Volatility 43.08

Greeks

Symbol Bid Ask IV Delta Gamma Vega Theta

INFY Aug12

45 Call 1.75 1.85 40.39 45.42 7.01 5.54 -3.08

INFY Aug12

45 Put 2.80 2.95 41.31 -54.36 6.86 5.55 -3.02

.....................................................................................................................

Net -8.94 13.87 11.09 -6.10

Позиция покупается на один день. Цель позиции + 10%.

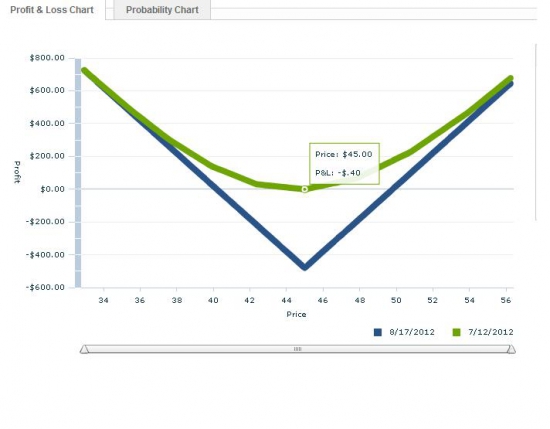

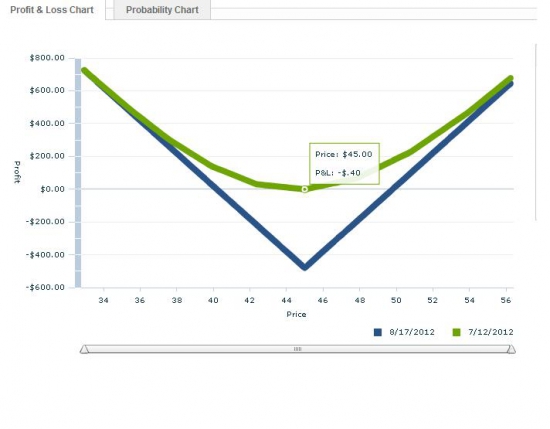

График G&L:

Как обычно я стараюсь выбирать позиции с невысоким теоретическим риском — риском, что актив не предпримет никакого активного движения на отчете, и ценового гэпа не будет. В этом случае позиция будет закрыта по возможности с минимальными убытками.

Напоминаю, что максимальный риск расчитан теоретически. Он составляет 40 центов с расчетом на завтра.

Добавление №1.

В качестве контрольного варианта теоретический стрэддл на MAR. У MAR довольно низкая волатильность почти равная исторической.

Просто завтра сравню результаты своего стрэддла и теоретического:

Buy MAR Aug12 38 Call $1.80 $180.00

Buy MAR Aug12 38 Put $1.55 $155.00

........................................................

Всего $ 335.00

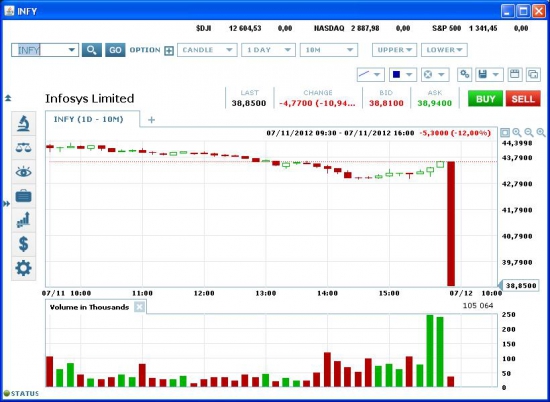

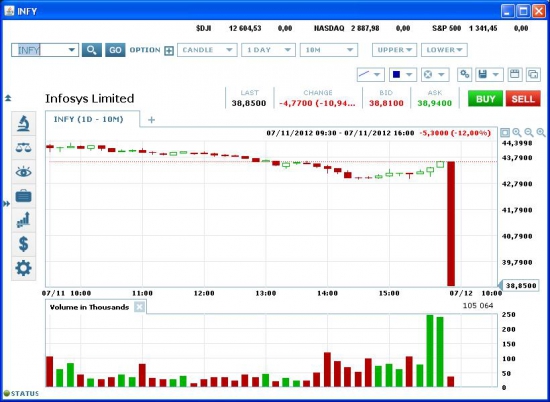

Добавление №2. (график на премаркет)

Приятный гэп)

Вот это явление я и торгую.

Добавление № 3. Квоты наопционы

На годовом графике я отметила, как реагирует цена акции INFY на квартальный отчет. Такая реакция — это то, что требуется, чтобы получить возможность заработать на отчете, купив стрэддл с целью продать его завтра на открытии рынка. Размер гэпа на отчетности за разные кварталы в год составлял от 3 до 7 долларов — весьма приятный гэп!)

Пресс-конференция по поводу отчета состоится 2:00 p.m. Indian Standard Time (IST) on July 12, 2012 ( 4:30 a.m. US ET on July 12) или в 12.30 мск. Следовательно, на открытии рынка уже все будет ясно.

Позиция:

Buy INFY Aug12 45 Call $1.75 $175.00

Buy INFY Aug12 45 Put $2.95 $295.00

..................................................................

Net $470.00

Статистика по опционам:

Option Statistics (INFY)

Today's Option Volume* 2,599

Avg Option Volume 1,959

Open Interest* 59,886

Avg Open Interest 53,278

Avg Put Call Ratio 4

Historic Volatility (30 day) 31.85

Put Call Ratio 1.11

Implied Volatility 43.08

Greeks

Symbol Bid Ask IV Delta Gamma Vega Theta

INFY Aug12

45 Call 1.75 1.85 40.39 45.42 7.01 5.54 -3.08

INFY Aug12

45 Put 2.80 2.95 41.31 -54.36 6.86 5.55 -3.02

.....................................................................................................................

Net -8.94 13.87 11.09 -6.10

Позиция покупается на один день. Цель позиции + 10%.

График G&L:

Как обычно я стараюсь выбирать позиции с невысоким теоретическим риском — риском, что актив не предпримет никакого активного движения на отчете, и ценового гэпа не будет. В этом случае позиция будет закрыта по возможности с минимальными убытками.

Напоминаю, что максимальный риск расчитан теоретически. Он составляет 40 центов с расчетом на завтра.

Добавление №1.

В качестве контрольного варианта теоретический стрэддл на MAR. У MAR довольно низкая волатильность почти равная исторической.

Просто завтра сравню результаты своего стрэддла и теоретического:

Buy MAR Aug12 38 Call $1.80 $180.00

Buy MAR Aug12 38 Put $1.55 $155.00

........................................................

Всего $ 335.00

Добавление №2. (график на премаркет)

Приятный гэп)

Вот это явление я и торгую.

Добавление № 3. Квоты наопционы

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026

В ней точки безубытка ближе.

Повторяю, что вчера, 11 июля, вы в своей теме не ответили ни на один обращенный к вам вопрос.

Я заинтересована в «поиске если не правды, то хотя бы истины», поэтому на вопросы по существу всегда отвечаю. Вопросы о чьей-то гендерной принадлежности, аргументы о том, как ведет себя ваша девушка, выкладки из учебников по математике, теоретические размышления, которые не применимы к реальной торговле… и все, что не связано с конкретной позицией, можете оставить при себе или писать в своем блоге.

1. Продемонстрируйте ваш тезис на практике, чтобы не грохотать тут сигмами))). Если есть модель реагирования, то прошу вас предоставить нам сейчас расчет того, как будет реагировать акция INFY на сегодняшний квартальный отчет. Мы посмотрим, сравним с реальностью и сделаем вывод.

2. Я беру стрэддлы уже не первый раз. В большинстве случаев есть нужный мне гэп, дающий возможность достичь цели по позиции.

3. Я не читаю ламерские учебники — вам виднее, откуда. Я давно уже не читаю учебники. Программа теоретического расчета соотношения G&L от моего брокера скорее всего несовершенна, но она позволяет мне решать мои задачи. Следует отметить, что дорогостоящие программы типа OptionVue в этом плане дают практически тот же самый результат.

Я знаю о возможном изменении IV, именно по этой причине напоминаю о том, что необходимо приготовитья к решительным действиям до открытия рынка опционов.

Я уже упоминала яркий недавний пример с отчетом NKE. На одном и том же стрэддле два разных трейдера получили: один прибыль в 41%, другой держит убыток в 15%.

Вы невнимательно читаете? Может быть вам поможет мысль о том, что этот стрэддл открывается только на одни сутки?))) Мне нет никакого дела до вероятности истечения опциона в деньгах. Эту функцию я обычно даже и не использую. Я торгую опционы внутридневно.

Не удержусь от простого вопроса, зная, что вы отвечать не умеете — эта функция у вас отсуствует))), Вы реальной-то торговлей занимаетесь?

пиписькамипортфелями меряемся. Размер мы тут не обсуждем, мы обсуждаем принцип. Эту простую мысль вы в состоянии переварить?Еще один балл проиграли. Все, что от вас ожидается — адекватные, логичные, здравые и, если вам это удастся, умные и остроумные ответы на поставленные вопросы.

Следующая попытка!)))