иГРЫрАЗУМа 2020 «Задай свой вопрос конкурсанту». Участник Старый бес

Коллеги, всем добра!

Решил внести свой небольшой посильный вклад в текущий опционный конкурс иГРЫрАЗУМа 2020. Так как в прошлогодней рубрике вопросов участникам мы уже пробежались по базовым вопросам, посему предлагаю подискутировать по каким-либо интересным моментам, касающимся текущих участников.

В данной публикации предложение пообщаться по участию Старый бес в одном видеосеминаре. Ссылка на сам видеоролик, если кто-то еще не видел:

https://www.youtube.com/watch?v=HytkyPLWToc

Старый бес подключается в разговор с 41-40 минуты, поднимаются вопросы правильности расчета теор. цен, кривых волатильностей, сравнение расчетных кривых с исторической кривой Беса, построенной по данным многолетних наблюдений.

Дискуссии по ролику уже проводились, но они как-то разрознены по разным площадкам и чатикам, предложение свести здесь все в кучу. Прошу задавать свои вопросы по теме, можно продублировать их из других пабликов, дабы увидели все.

Ну и дабы задать какой-то вектор дискуса, начну сам. В ролике поднята очень интересная тема по календарям. Приведу примеры из собственного опыта, правда по иностранным площадкам.

В процессе изучения специфики работы на зарубежных рынках, я тестирую возможности и эффективность применения в том числе календарных стратегий. Вот один из примеров, все показано на реальных сделках, дабы оценить реальные возможности с учетом ликвидности, спредов, стоимости конструкций и пр.

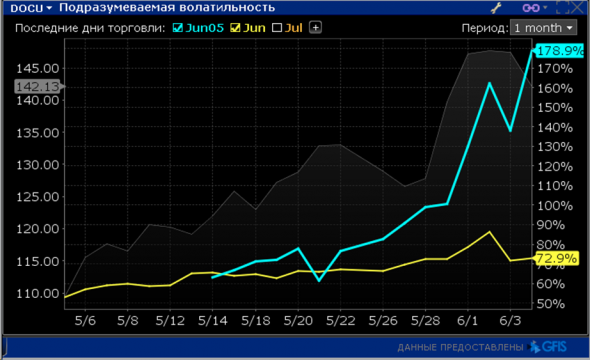

Базовый инструмент – акции на DOCU. Без понятия что это, в фундаментал не лезу, единственное – позиция собирается перед публикацией отчетности, соответственно волатильность ближней серии возрастает сильнее. Сморю только график и цифры. График на момент открытия позиций:

Волатильность ближней серии опционов (синий) и опционов + 2 недели (желтенький).

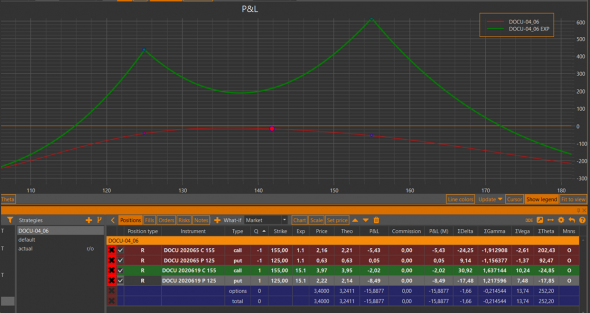

В теории календарей, такую разницу можно выбрать. Собираем календарь на этих сериях:

На момент открытия профиль довольно комфортный.

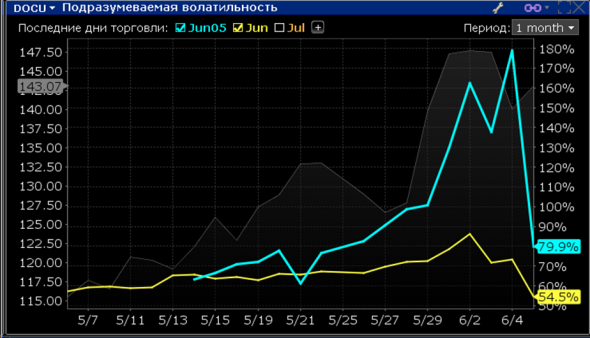

Ситуация на момент экспирации:

График б/а. цена остается практически на уровне на момент открытия:

Падение волатильности:

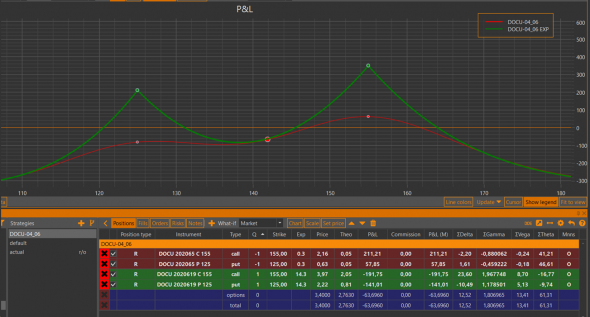

Конечный профиль

Профиль к экспирации просаживается с убытком. Взят пример негативным вариантом развития, некоторые из опытных конструкций приносили прибыль, некоторые болтались около нуля. Очень хороший результат показывали календари на SPY на момент его обвала и взрыва волатильности, когда ближний срок распадался к экспирации, стоил дорого а дальние не просаживались сильно. Но это редкий частный случай неэффективности рынка, а ситуации подобные примеру встречаются сплошь и рядом. Предлагаю подискутировать по предложениям, каким образом можно просчитать поведение дальних сроков в подобных конструкциях, ближние понятно и так распадаются в ноль.

PS

И еще – у меня вызывают глубочайшую симпатию трейдеры с психологией Старый бес, которые зарабатывают именно на рынке и свободно делятся идеями, а не начинают инфоциганить и барыжить мутными курсами. Что вам? – вот вам формула расчета моей кривой, идите и попробуйте заработать, создавайте ликвидность в сериях. Ибо – все дело не в неких граалях и тайных тайнах, а исключительно в голове, собери 50 человек и дай инструкцию как торговать – и каждый из 50-ти сделает это отлично от другого, причем 45 вообще все запорят.

Короче – мой респект и уважуха! )

Торгуйте опционами!

С уважением! ББ

Kot_Begemot22 июня 2020, 13:02Возможно ли обойтись без фильтров и прочих switch прибамбасов? Разве нельзя просто взять и посчитать IV*?+1

Kot_Begemot22 июня 2020, 13:02Возможно ли обойтись без фильтров и прочих switch прибамбасов? Разве нельзя просто взять и посчитать IV*?+1 Aphelion22 июня 2020, 13:43Торговля календарями перед отчетностью — темный лес. Вообще не представляю как такое считать. А вот тот календарь, о котором рассказывает Старый Бес в видео куда понятнее. Не думал, что в такой очевидной идее есть деньги, но теперь обязательно гляну :)+1

Aphelion22 июня 2020, 13:43Торговля календарями перед отчетностью — темный лес. Вообще не представляю как такое считать. А вот тот календарь, о котором рассказывает Старый Бес в видео куда понятнее. Не думал, что в такой очевидной идее есть деньги, но теперь обязательно гляну :)+1 Алексей Борец22 июня 2020, 14:08Долго игрался с календарями (покупка дальних + продажа ближних) и пришел к выводу, что это не очень удачная стратегия. Результат в ней очень зависит от времени (уровня волы), когда были куплены дальние. Например, у меня сейчас висит небольшой стрэддл по Si в сентябрьской серии, но чтобы отбить тэту по нему и просадку по воле (а она уже на 2% упала с момента покупки), приходится продавать прилично неделек, да еще и внутри дня фьючерсом добирать, чтобы профиль позиции не сильно опускался. Короче, чаще это бег на месте и такое имеет место только в определенные моменты собирать, а не как постоянная рабочая позиция.+1

Алексей Борец22 июня 2020, 14:08Долго игрался с календарями (покупка дальних + продажа ближних) и пришел к выводу, что это не очень удачная стратегия. Результат в ней очень зависит от времени (уровня волы), когда были куплены дальние. Например, у меня сейчас висит небольшой стрэддл по Si в сентябрьской серии, но чтобы отбить тэту по нему и просадку по воле (а она уже на 2% упала с момента покупки), приходится продавать прилично неделек, да еще и внутри дня фьючерсом добирать, чтобы профиль позиции не сильно опускался. Короче, чаще это бег на месте и такое имеет место только в определенные моменты собирать, а не как постоянная рабочая позиция.+1 option100%22 июня 2020, 14:59во-первых комиссии копейки стоят, во-вторых при корректировке 5-6 позиций создается, а при формировании позиции штук 50, так что если думать про брокера и биржу, надо при создании позиции этот вопрос задавать себе0

option100%22 июня 2020, 14:59во-первых комиссии копейки стоят, во-вторых при корректировке 5-6 позиций создается, а при формировании позиции штук 50, так что если думать про брокера и биржу, надо при создании позиции этот вопрос задавать себе0