Поволатилим. Впереди турбулентность: 2 триллиона долларов экспирируются в июне.

… следующие две недели обещают быть волатильными для акций по двум причинам: во-первых, на эту пятницу установлен довольно большой срок действия опциона (с некоторыми оговорками), а затем на конец квартала мы столкнулись с тем, что кажется одной из самых больших распродаж пенсионного фонда в истории.

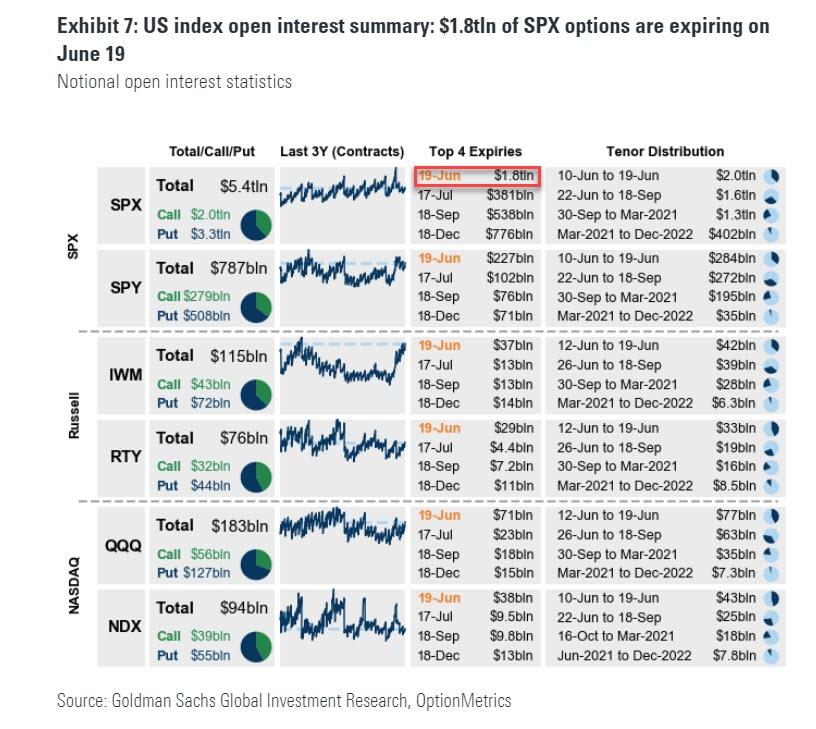

Начиная с этой пятничной оп-акции, Рокки Фишман из Goldman пишет, что с чисто «заголовочной» точки зрения срок действия в июне огромен: 1,8 триллиона долларов в виде опционов SPX истекают 19-го ...

… сделав его третьим по величине сроком погашения за декабрь , в дополнение к 230 млрд. долл. опционов SPY и 250 млрд. долл. опционов на фьючерсы SPX и SPX E-mini.

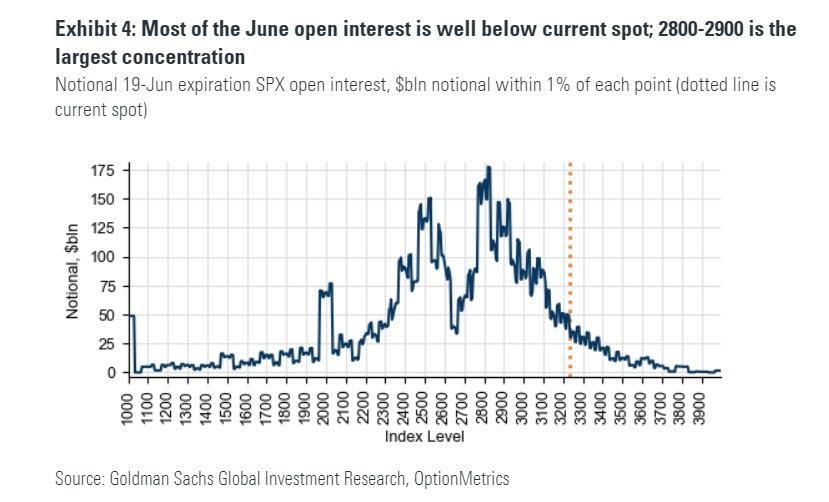

По словам Goldman, валовая гамма SPX на уровне 80 млрд. Долл. США сравнительно невелика (4%% по сравнению с прошлыми 3 годами), поскольку большинство истекающих опционов SPX в июне далеко от текущего уровня индекса, что является результатом резкого изменения рынок за последний квартал.

Кроме того, июнь имеет наименьшее количество открытых процентов с истекающим сроком погашения в пределах 10% от спотовых выплат за последний квартал.

Также следует отметить, что большая часть открытого интереса в июне значительно ниже текущего спотового уровня; пиковая концентрация удара находится в диапазоне 2800-2900.

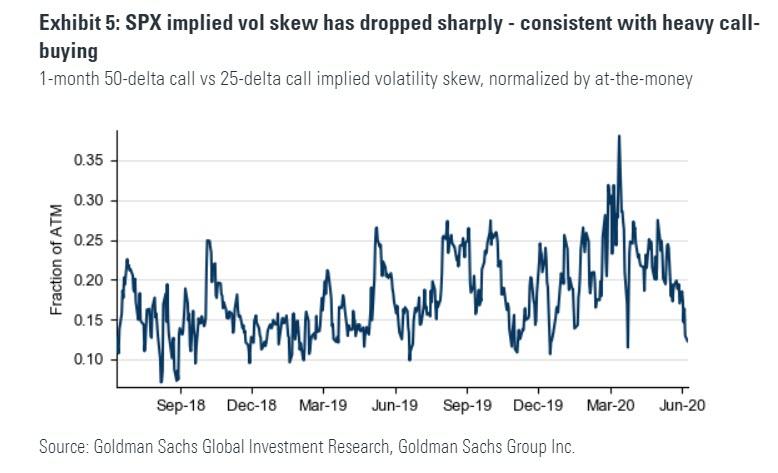

Более детальный взгляд на состав операционных расходов на фоне недавнего сильного объема коллов показывает, что в июне процент коллов выше, чем в обычном истечении срока действия, согласно Goldman Sachs, который указывает, что объем колл-опционов увеличился как на индексном, так и на отдельных фондовых рынках в течение ралли последних нескольких дней и резкое снижение SPX указывают на то, что инвесторы в основном покупают коллы, особенно когда продемонстрировали огромный рост розничных покупок.

Открытый июньский процент составляет 43% коллов, что выше 35-40%, что типично, но большая часть повышенной активности коллов осуществляется в виде коллов в деньгах (после того, как инвесторы преследовали ралли, покупая коллы и продавая призывы к защите средств в последние несколько месяцев).

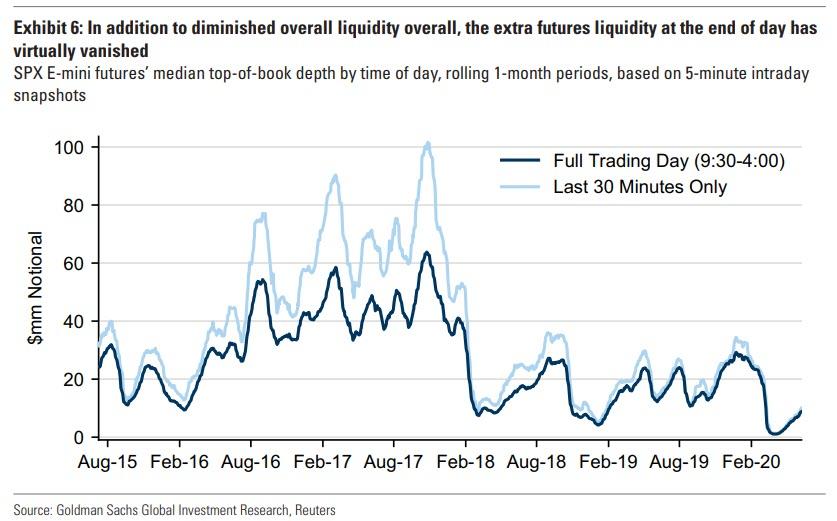

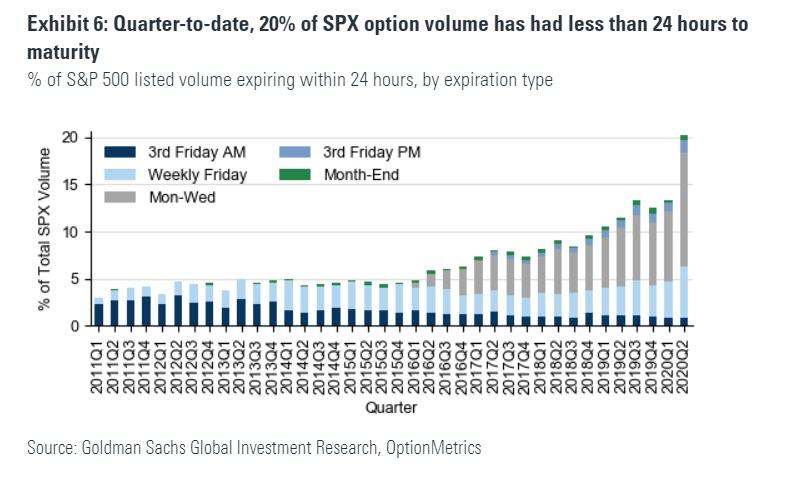

Согласно Goldman, самым большим подстановочным знаком является концентрация в ультра-краткосрочной погоне за импульсом. В результате агрессивной погони за импульсами объем опционов, срок действия которых истекает, резко увеличился: в течение второго квартала 2020 года происходило ускорение торговли в последний день опционами SPX, срок действия которой истекает каждый понедельник, среду и пятницу. У большинства таких экспираций в последний день было более 100 миллиардов долларов условной торговли, что « делало их потенциально крупным, но трудно отслеживаемым источником гаммы».

Суть в том, что, хотя мы сталкиваемся с почти рекордным сроком действия опциона в 1,8 трлн. Долл. Через два дня, не сразу ясно, будет ли это само по себе иметь существенное движение на рынке в предшествующий период, а также будет ли это влияние бычьим или медвежьим.

Однако, мы наверняка знаем одну вещь: продажи пенсионного фонда будут существенными из-за того, что акции в этом квартале превзошли облигации по росту. Действительно, согласно Goldman, по состоянию на закрытие во вторник, теоретическую модель бюро оценивает чистыми продажами в 76 миллиардов долларов, что является третьей по величине оценкой за отчетный период, только после марта 2020 года и декабря 2018 года, оба из которых оказались крайне волатильными периодами.

SergeyJu18 июня 2020, 12:09Что за «продажи пенсионного фонда»?0

SergeyJu18 июня 2020, 12:09Что за «продажи пенсионного фонда»?0 Димон Медвед18 июня 2020, 12:57Короче 3400 будем пробивать похоже0

Димон Медвед18 июня 2020, 12:57Короче 3400 будем пробивать похоже0