Создание денег,— а не низкие процентные ставки — стоит за циклом бума-спада

В недавней статье под названием “Так где же яхты австрийцев?" Джон Тамни раскритиковал австрийских экономистов, и особенно Марка Торнтона, за их скептицизм относительно “полного энтузиазма фондового рынка” в разгар пандемии. Ранее Марк Торнтон ответил на главный аргумент Тамни. В этом тексте я расскажу о двух серьезных ошибках, лежащих в основе аргументации Тамни.

Первая ошибка связана с неправильным толкованием теории австрийского делового цикла (далее ABCT). Тамни полагает, что австрийские теоретики цикла утверждают, что бумы и пузыри на фондовом рынке вызваны тем, что центральный банк произвольно снижает процентные ставки. Но это недоразумение. Согласно ABCT, не произвольное снижение процентных ставок само по себе вызывает инфляционный бум, пузыри активов и последующую рецессию. Причиной этого, скорее, являются “фидуциарные средства обмена”, или банковские депозиты, не обеспеченные резервами, которые создаются с помощью новых бизнес-кредитов, которые приводят в действие цикл бума и спада. Снижение процентных ставок по кредитам является лишь одним из результатов такого увеличения количества денег и кредита и не является решающим в этом процессе. С одной стороны, банки могут произвольно снизить процентную ставку по кредитам, и это не приведет к инфляционному буму; с другой стороны, банки могут оставить процентную ставку без изменений, но ссудят вновь созданные банковские резервы путем снижения кредитных стандартов, что может спровоцировать бум и инфляцию цен на активы. Мизес подчеркнул этот момент в 1949 году (Human Action, p. 789n5):

Если банк не расширяет оборотный кредит, выпуская дополнительные фидуциарные средства обмена … он не может вызвать бум, даже если он снижает процентную ставку ниже ставки свободного рынка … те, кто хочет предотвратить повторение взлетов и последующих депрессий, говорят не о том, что банки не должны снижать процентную ставку, а о том, что они должны воздерживаться от кредитной экспансии.

Тамни совершенно упускает этот момент, когда пишет:

По мнению Торнтона, основным фактором, определяющим здоровье современного фондового рынка является ФРС. Предположительно искусственно низкие ставки ФРС повышают курс акций. По мнению Торнтона, сокращение ставок ФРС равно искусственному ралли акций (ралли — период устойчивого роста на фондовом рынке, — прим.ред.) Вряд ли сам Торнтон отнесется серьезно к тому, что ФРС может сделать кредит дешевым просто постановив сделать его дешевым.,,, Кроме того, если бы нулевые или низкие ставки были путем к стремительному росту фондовых рынков, как предполагают Торнтон и др., фондовый рынок Японии превзошел бы все другие мировые фондовые рынки на много миль вокруг, особенно, если вспомнить, что Банк Японии держал ставку около нуля с 1990-х годов. За исключением того, что индекс Nikkei все еще далек от максимумов, которые наблюдались последний раз в 1989 году.

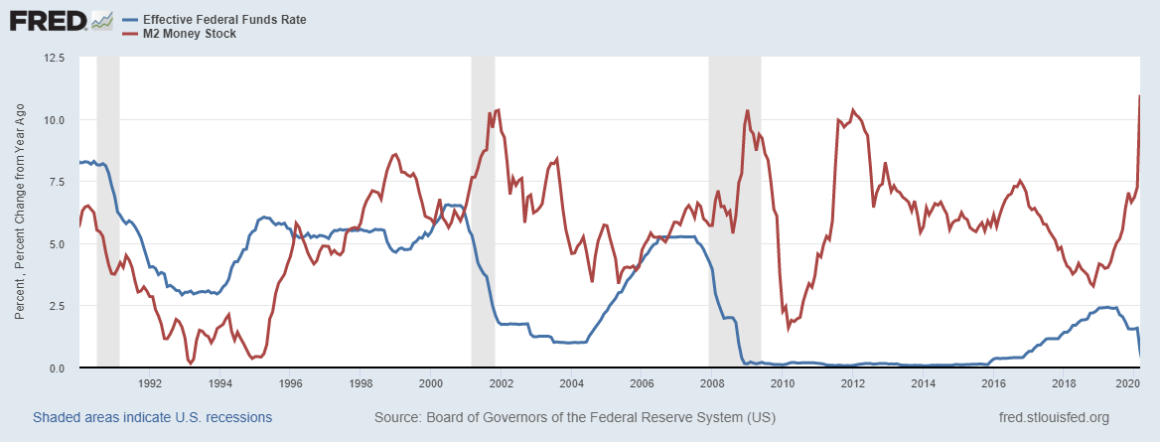

В этом отрывке Тамни полностью искажает представление об ABCT. Во-первых, ни Торнтон, ни какой-либо другой австрийский экономист, в прошлом или настоящем, никогда не предполагали, что ФРС снижает процентные ставки “просто постановив сделать кредит дешевым”. Тот факт, что Тамни утверждает это, свидетельствует о том, что он ничего не знает о критической роли денег и кредитной экспансии в ABCT. Как указывалось выше в цитате Мизеса, то, что порождает бум и увековечивает его, — это введение фидуциарных средств обмена на кредитные рынки независимо от движения процентных ставок, особенно коротких. Как я уже говорил в другом месте, более высокие (более низкие) темпы роста денежной массы полностью соответствуют увеличению (уменьшению) ставки по федеральным фондам (ставка по федеральным фондам — процентная ставка, по которой банки США предоставляют в кредит свои избыточные резервы на короткие сроки другим банкам, — прим.ред.) Это показано на графике, который охватывает период 1990-2020 гг и показывает связь между темпами роста денежной массы и ставками по федеральным фондам.

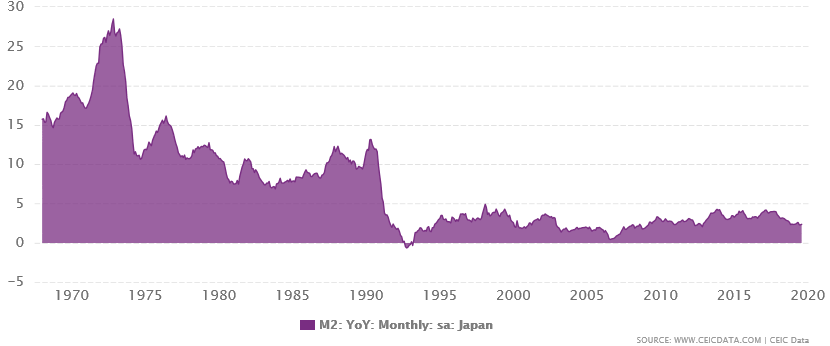

Неспособность Тамни понять сущность ABCT ярко проявляется в его утверждении, что индекс Nikkei по-прежнему ниже своего пика 1989 года, несмотря на тот факт, что Банк Японии сохраняет целевую процентную ставку около нуля с 1990-х годов. Как показано на графике ниже, среднегодовые темпы роста денежного агрегата M2 в Японии в 1980-х годах были более чем в два раза выше, чем в 1990–2020 годах. Для австрийцев денежная масса, а не манипуляции краткосрочными процентными ставками влияет на цены активов.

Понятно, что даже хороший экономический журналист, такой как Тамни, может ошибиться в технических деталях теории бизнес-цикла. Многие видные экономисты не смогли понять причинную важность фидуциарных средств обращения в ABCT. Это относится, например, к Готфриду Хаберлеру, бывшему последователю Мизеса и эксперту по теории делового цикла. К сожалению, Тамни нельзя так легко извинить за вторую ошибку в его статье, которая следует из его незнания природы и функции денег. Тамни пишет:

Торнтон и другие австрийцы скажут, что ФРС может создавать доллары, но это не то же самое, что создавать кредиты. Если бы это было так, каждый центральный банк в мире агрессивно печатал бы деньги пытаясь обменять их на реальные ресурсы. Правда не было бы берущих эти деньги; если только Торнтон не считает, что участники рынка настолько тупы, что с готовностью обменивают реальные рыночные товары на бумагу, не обращая внимания на то, что бумага впоследствии будет командовать на рынке. В это не очень-то верится.

Мне кажется, что Тамни здесь утверждает, что когда ФРС “агрессивно” создает новые деньги, он не может управлять собой или непосредственными получателями результатов его щедрого контроля над “реальными ресурсами”. Причина, утверждает Тамни, в том, что участники рынка достаточно умны, чтобы не принимать обесценивающиеся доллары за свои трудовые услуги и другие реальные вещи, которые им приходится продавать. При тщательном рассмотрении этого утверждения просто захватывает дух от его теоретической и исторической бестолковости. По сути, Тамни утверждает, что никто никогда не примет обесценивающуюся валюту, даже если она имеет положительную покупательную способность. Но это логическое противоречие. Тот факт, что указанная валюта действительно обладает покупательной способностью — властью управлять реальными благами при обмене — означает, что ее уже обменивают на товары и услуги на рынке.

Давайте рассмотрим этот вопрос немного глубже. В любой данный момент доллар обладает определенной покупательной способностью, которая отражается в массиве долларовых цен на различные товары, которые в настоящее время обмениваются в экономике. Когда ФРС создает новые доллары для банков для кредитования, эти доллары имеют точно такую же покупательную способность, что и те, которые уже находятся в обращении и которые легко принимаются в обмен на реальные товары. Первые получатели новых долларов — будь то бизнес-заемщики или казначейство США — могут обменивать их на “реальные ресурсы” с текущей покупательной способностью, потому что цены еще не начали расти в ответ на расширение денежной массы. Однако, поскольку эти доллары многократно расходуются в последующий период на расширяющееся множество товаров, цены начинают расти во всей экономике, и доллар начинает обесцениваться или терять покупательную способность. На этом этапе те, кто еще не получил новые доллары, таким образом, вынуждены уступить контроль над некоторыми реальными товарами, на которые ранее обменивались их номинальные доходы. Тем не менее, вопреки Тамни, после того, как все цены выросли, продавцы продолжают торговать “реальными рыночными товарами” за эти обесценившиеся доллары не потому, что они “тупые”, а потому, что более высокие цены, которые они получают, компенсируют потерю покупательной способности каждого индивидуального доллара. И, конечно же, торговцам требуются большие суммы обесцененных долларов, чтобы платить более высокие цены за товары, которые им нужны. Как наглядно продемонстрировали эпизоды агрессивной и устойчивой инфляции, например, Великой инфляции 1970-х годов в США, процесс, когда рациональные люди продолжают обменивать реальные товары на постоянно обесценивающуюся валюту, может продолжаться в течение многих лет в экономике, поглощающей все большее и большее количество обесценивающихся денег, которые печатает центральный банк.

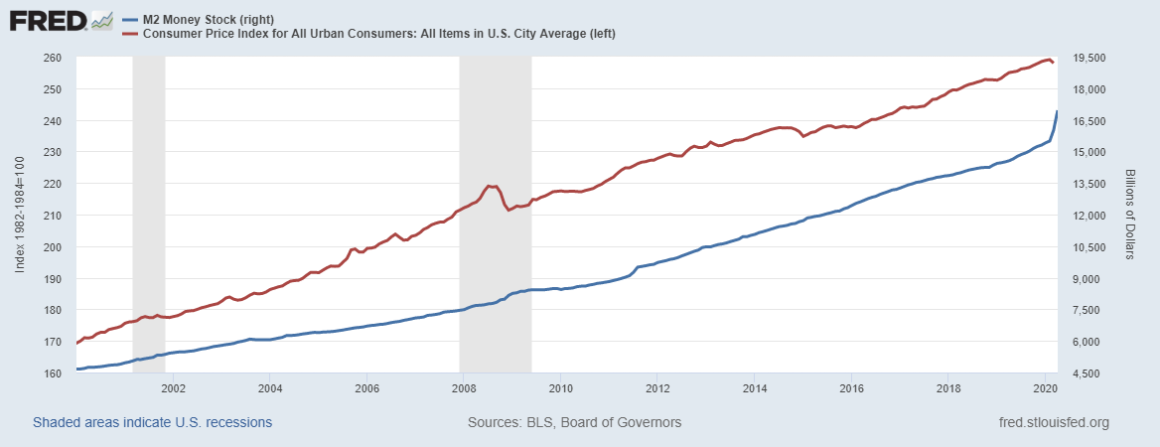

Фактически, это именно то, что происходило в экономике США за последние три десятилетия. Как показано на графике ниже, в период с 1990 по 2020 год ФРС “агрессивно печатала деньги”, увеличив совокупный показатель M2 с 4.663 триллиона долларов до 16.871 триллиона долларов или на 270 процентов. Это почти четырехкратное увеличение денежной массы привело к непрерывному обесцениванию доллара, поскольку уровень цен, измеренный по индексу потребительских цен, более чем удвоился, а доллар в 2020 году сохранил только 0.49 долл. США покупательной способности по сравнению с долларом 1990 года. И все же, вопреки утверждению Тамни, люди по-прежнему “берут” обесценивающийся доллар США, что может быть легко подтверждено предварительными оценками ВВП за последний квартал (в годовом исчислении) в размере 21,.051 трлн долл.

перевод отсюда

Людвиг фон Мизес о том, как кредитная экспансия создаёт циклические кризисы

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

жухают опять…