01 марта 2020, 14:05

Новичкам. Сложные опционные стратегии: календарный и диагональные спреды.

Всем привет.

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Сложные опционные стратегии», изучим пока лишь две: календарный и диагональный спред.

Календарный спред.

Он же горизонтальный спред. Чтобы не путаться, сразу вспоминаем ранее изученный вертикальный спред.

А что же мы знаем про вертикальный спред? Помним, что вертикальный спред состоит из двух опционов с одинаковой датой истечения, но разными ценами исполнения.

А вот календарный спред, напротив, состоит из двух опционов с одинаковой ценой исполнения, но разными датами истечения.

Календарные спреды используют для «игры по восходящему/нисходящему тренду», когда трейдер полагает, что определенный актив будет расти/падать в цене, но делать это медленно.

Рассмотрим на примере. Сейчас очень много «отскочистов», которые думают, что Ri вернется к отметке 140 000. Что можно предпринять в данной ситуации?

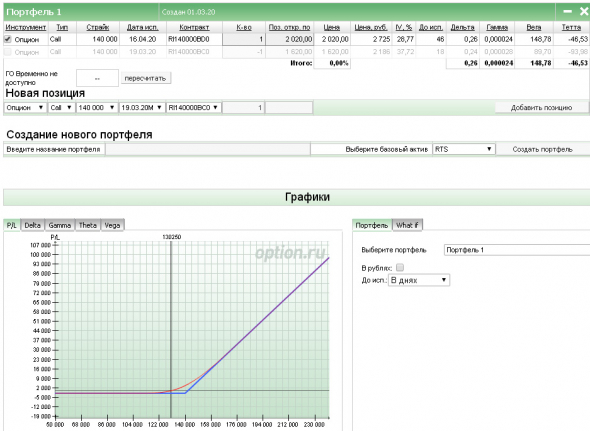

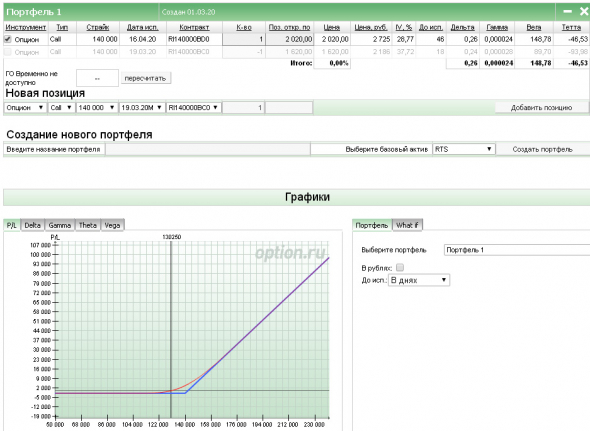

Попробуем мыслить как спекулянт. Я могу купить голый колл-опцион 140 000 с экспирацией 16.04.2020 стоимостью 2020 пунктов и если цена к апрелю до 140 000 не дойдет, тогда потеря будет 2020 пунктов, не больше. Конструкция будет выглядеть следующим образом:

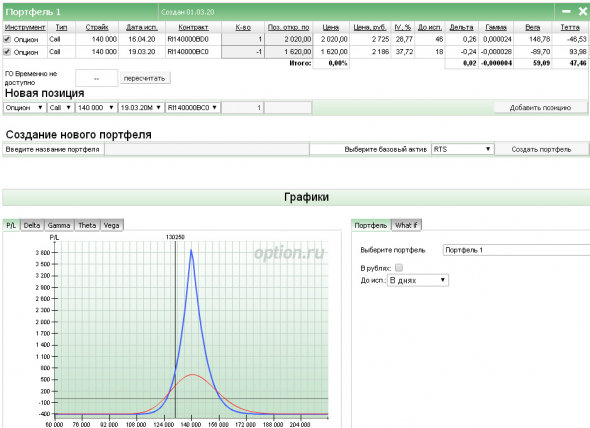

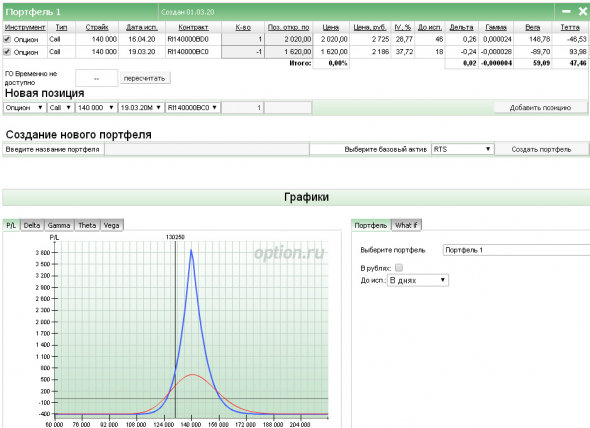

Но если при этом я еще закладываю гипотезу, что рынок будет расти, но до 19.03.2020 Ri не дойдет до 140 000, тогда я продаю call-опцион с датой экспирации 19.03.2020, получаю календарный спред:

Стоимость календарного спреда составляет всего 400 пунктов, то есть, в отличие от голой покупки опциона call с риском потери 2020 пунктов, в календарном спреде мы не потеряем больше 400 пунктов. Это большой плюс.

Очень важная особенность — когда мы строим календарные спреды, то на расчет греков и прибылей с картинки опшн.ru можно даже не смотреть, там подсчеты не правильные: график сейчас не может отобразить будущий результат от экспирации 19.03.2020, машина не знает что будет с нашим проданным коллом, но она считает, что он будет проэкспирирован в деньгах и мы после 19.03.2020 станем обладателем короткой позиции по Ri, которая затем закроется колл-опционом с экспирацией 16.04.2020.

Сайтом option.ru можно пользоваться лишь с точки зрения оценки рисков в календарном спреде, а вот потенциальный профит через этот сайт подсчитать не возможно. Чтобы подсчитать потенциальный профит, нужно взять лист бумаги и расписать все возможные сценарии экспирации на 19.03.2020 и рассмотреть дальнейшую экспирацию на 16.04.2020. Напоминает игру в шахматы, когда мы стараемся думать на несколько шагов вперед и анализировать в стиле «if… then...»

Могу лишь сказать одно, что если мы рассчитываем на плавное движение Ri вверх и до 19.03.2020 отметка 140 000 не будет достигнута, а после 19.03.2020 движение вверх пойдет с ускорением — то стратегия календарный спред принесет очень много денег с ограниченным риском потерь, который мы можем рассчитать уже сегодня!

Саймон Вайн в своей книге не разделяет календарные (горизонтальные) спреды на бычьи и медвежьи, но их можно разделить абсолютно также, как и вертикальные спреды с точки зрения рисков:

1. Когда мы покупаем опцион с длинным сроком исполнения и продаем с коротким — это бычья стратегия, ее можно назвать бычий календарный спред. В нем максимальный убыток будет равен разнице между уплаченной премией и полученной (мы всегда платим за такую стратегию);

2. Когда мы покупаем опцион с коротким сроком исполнения и продаем с длинным — это некий аналог медвежьей вертикальной стратегии, разнесенной по датам. Профит будет тогда, когда рынок замрет на месте, упадет или будет подниматься медленно и не достигнет точки продажи по второму опциону. Если же первый опцион пропадет неэкспирированным, то по проданному второму длинному опциону будет неограниченный убыток (при заходе в деньги), ровно такой же, как возникает при обычной продаже непокрытого колл-опциона.

Диагональный спред.

Диагональный спред — это некий симбиоз вертикального и горизонтального спредов. Состоит из двух опционов с разными сроками истечения и разными ценами исполнения.

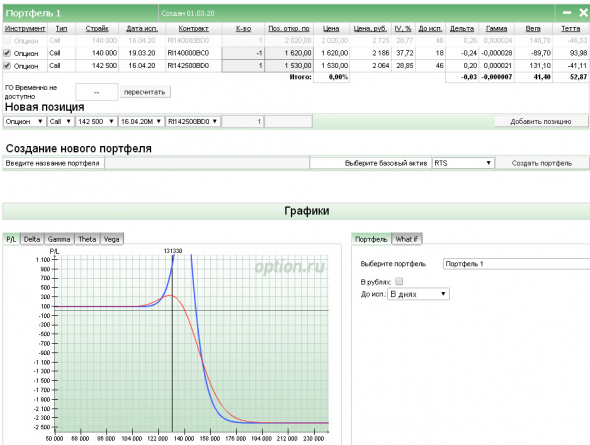

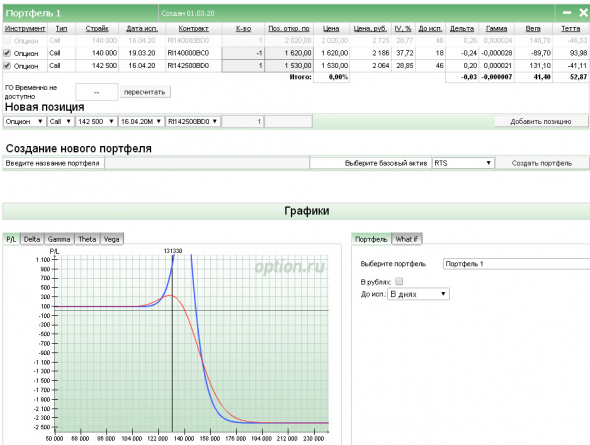

Если я вижу сейчас, что рынок будет расти медленно, то я могу удешевить еще больше стоимость календарного спреда путем его преобразования в диагональный спред — вместо покупки 140 000 call с экспирацией 16.04.2020 я покупаю 142 500 call, который стоит на 490 пунктов дешевле, чем 140 000 call с такой же датой экспирации:

Опять же, у сайта опшн.ру мозги закипели от нагрузки, он не сможет корректно рассчитать наш профит, показывает лишь профиль риска.

Какие мы можем сделать главные выводы, смотря на профиль риска диагонального спреда?

А выводы, нужно признать, очень забавные — анализируя профиль риска, самое главное, это не свихнуться =)

На самом деле ничего страшного нет, результат считается просто: тэтта у нас положительная +90 пунктов, пока цена не дошла до 140 000. Нам важно, чтобы она как раз не дошла до 140 000 к 19.03.2020, иначе после экспирации мы будем с шортовой позицией по Ri и купленным страйком колл 142 500.

Таким образом, если к 19.03.2020 цена Ri выше 140 000 и затем пошла существенно выше 142 500 к 16.04.2020, значит мы налетели на максимальный лось -2 410 (который существенно больше лося в календарном спреде — 400 пунктов).

Самое интересное будет в сценарии, когда к 19.03.2020 мы подошли к 140 000, у нас появился шорт, а дальше рынок пошел вниз от этой отметки — тогда мы будем в неограниченной прибыли с учетом ограниченного риска на покупку диагонального спреда.

Вся соль диагонального спреда заключается в том, что, будучи медведем, необходимо подобрать такой страйк, при достижении которого ты прогнозируешь разворот рынка и продаешь колл опцион на этот страйк. Тебе это даст хорошую точку захода в шорт уже сегодня (тэтта положительная), ограничивает риск убытка и открывает дорогу к неограниченному шортовому профиту, если цена пойдет по данному сценарию.

Если такие вот топики вам по нраву, ставьте лайки, задавайте вопросы, пишите каменты, будем вместе вариться в одном опционном котле.

Весь цикл моих статей про опционные стратегии можно прочесть — здесь.

----------

p.s. свои оффтопные мысли по построению опционных конструкций, да и всякие разные размышления про жизнь, буду стараться кидать в канал "Фондовый рынок глазами Карлсона" телеги t.me/KarLsoH

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Сложные опционные стратегии», изучим пока лишь две: календарный и диагональный спред.

Календарный спред.

Он же горизонтальный спред. Чтобы не путаться, сразу вспоминаем ранее изученный вертикальный спред.

А что же мы знаем про вертикальный спред? Помним, что вертикальный спред состоит из двух опционов с одинаковой датой истечения, но разными ценами исполнения.

А вот календарный спред, напротив, состоит из двух опционов с одинаковой ценой исполнения, но разными датами истечения.

Календарные спреды используют для «игры по восходящему/нисходящему тренду», когда трейдер полагает, что определенный актив будет расти/падать в цене, но делать это медленно.

Рассмотрим на примере. Сейчас очень много «отскочистов», которые думают, что Ri вернется к отметке 140 000. Что можно предпринять в данной ситуации?

Попробуем мыслить как спекулянт. Я могу купить голый колл-опцион 140 000 с экспирацией 16.04.2020 стоимостью 2020 пунктов и если цена к апрелю до 140 000 не дойдет, тогда потеря будет 2020 пунктов, не больше. Конструкция будет выглядеть следующим образом:

Но если при этом я еще закладываю гипотезу, что рынок будет расти, но до 19.03.2020 Ri не дойдет до 140 000, тогда я продаю call-опцион с датой экспирации 19.03.2020, получаю календарный спред:

Стоимость календарного спреда составляет всего 400 пунктов, то есть, в отличие от голой покупки опциона call с риском потери 2020 пунктов, в календарном спреде мы не потеряем больше 400 пунктов. Это большой плюс.

Очень важная особенность — когда мы строим календарные спреды, то на расчет греков и прибылей с картинки опшн.ru можно даже не смотреть, там подсчеты не правильные: график сейчас не может отобразить будущий результат от экспирации 19.03.2020, машина не знает что будет с нашим проданным коллом, но она считает, что он будет проэкспирирован в деньгах и мы после 19.03.2020 станем обладателем короткой позиции по Ri, которая затем закроется колл-опционом с экспирацией 16.04.2020.

Сайтом option.ru можно пользоваться лишь с точки зрения оценки рисков в календарном спреде, а вот потенциальный профит через этот сайт подсчитать не возможно. Чтобы подсчитать потенциальный профит, нужно взять лист бумаги и расписать все возможные сценарии экспирации на 19.03.2020 и рассмотреть дальнейшую экспирацию на 16.04.2020. Напоминает игру в шахматы, когда мы стараемся думать на несколько шагов вперед и анализировать в стиле «if… then...»

Могу лишь сказать одно, что если мы рассчитываем на плавное движение Ri вверх и до 19.03.2020 отметка 140 000 не будет достигнута, а после 19.03.2020 движение вверх пойдет с ускорением — то стратегия календарный спред принесет очень много денег с ограниченным риском потерь, который мы можем рассчитать уже сегодня!

Саймон Вайн в своей книге не разделяет календарные (горизонтальные) спреды на бычьи и медвежьи, но их можно разделить абсолютно также, как и вертикальные спреды с точки зрения рисков:

1. Когда мы покупаем опцион с длинным сроком исполнения и продаем с коротким — это бычья стратегия, ее можно назвать бычий календарный спред. В нем максимальный убыток будет равен разнице между уплаченной премией и полученной (мы всегда платим за такую стратегию);

2. Когда мы покупаем опцион с коротким сроком исполнения и продаем с длинным — это некий аналог медвежьей вертикальной стратегии, разнесенной по датам. Профит будет тогда, когда рынок замрет на месте, упадет или будет подниматься медленно и не достигнет точки продажи по второму опциону. Если же первый опцион пропадет неэкспирированным, то по проданному второму длинному опциону будет неограниченный убыток (при заходе в деньги), ровно такой же, как возникает при обычной продаже непокрытого колл-опциона.

Диагональный спред.

Диагональный спред — это некий симбиоз вертикального и горизонтального спредов. Состоит из двух опционов с разными сроками истечения и разными ценами исполнения.

Если я вижу сейчас, что рынок будет расти медленно, то я могу удешевить еще больше стоимость календарного спреда путем его преобразования в диагональный спред — вместо покупки 140 000 call с экспирацией 16.04.2020 я покупаю 142 500 call, который стоит на 490 пунктов дешевле, чем 140 000 call с такой же датой экспирации:

Опять же, у сайта опшн.ру мозги закипели от нагрузки, он не сможет корректно рассчитать наш профит, показывает лишь профиль риска.

Какие мы можем сделать главные выводы, смотря на профиль риска диагонального спреда?

А выводы, нужно признать, очень забавные — анализируя профиль риска, самое главное, это не свихнуться =)

На самом деле ничего страшного нет, результат считается просто: тэтта у нас положительная +90 пунктов, пока цена не дошла до 140 000. Нам важно, чтобы она как раз не дошла до 140 000 к 19.03.2020, иначе после экспирации мы будем с шортовой позицией по Ri и купленным страйком колл 142 500.

Таким образом, если к 19.03.2020 цена Ri выше 140 000 и затем пошла существенно выше 142 500 к 16.04.2020, значит мы налетели на максимальный лось -2 410 (который существенно больше лося в календарном спреде — 400 пунктов).

Самое интересное будет в сценарии, когда к 19.03.2020 мы подошли к 140 000, у нас появился шорт, а дальше рынок пошел вниз от этой отметки — тогда мы будем в неограниченной прибыли с учетом ограниченного риска на покупку диагонального спреда.

Вся соль диагонального спреда заключается в том, что, будучи медведем, необходимо подобрать такой страйк, при достижении которого ты прогнозируешь разворот рынка и продаешь колл опцион на этот страйк. Тебе это даст хорошую точку захода в шорт уже сегодня (тэтта положительная), ограничивает риск убытка и открывает дорогу к неограниченному шортовому профиту, если цена пойдет по данному сценарию.

Если такие вот топики вам по нраву, ставьте лайки, задавайте вопросы, пишите каменты, будем вместе вариться в одном опционном котле.

Весь цикл моих статей про опционные стратегии можно прочесть — здесь.

----------

p.s. свои оффтопные мысли по построению опционных конструкций, да и всякие разные размышления про жизнь, буду стараться кидать в канал "Фондовый рынок глазами Карлсона" телеги t.me/KarLsoH

Читайте на SMART-LAB:

Режим risk-off: почему удар по Ирану усилил доллар, но не поддержал облигации

Понедельник начался с довольного нетипичного режима риск-офф: доллар укрепляется по всему рынку, мировые акции снижаются, золото выросло более чем на 4%, Brent в моменте подскакивал на 13%....

02.03.2026

Софтлайн на Smart-Lab & Cbonds PRO Облигации 2.0. Коротко о главном

На конференции для профессионалов долгового рынка выступила IR-директор $SOFL Александра Мельникова. В панельной дискуссии представителей технологического сектора также принимали участие спикеры...

02.03.2026

Бросайте Вы энти опционы… Вы и Опционы — энто какая то странная роковая интимная связь…

— Это может быть быстрый сбор тэты — неделька ( за 3-4 дня до эспир. ) и квартальный ( 30-60 дней )

— Это может быть ожидание коррекции по основному движению, без слома основной тенденции.

Или еще что — то.