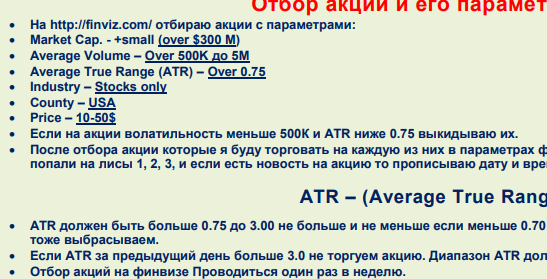

Техника входа и выхода. +Анонс "Алгоритмы и стратегии торговли на NYSE и Nasdaq"

«Алгоритмы и стратегии торговли на NYSE и Nasdaq»

Будет предоставлено несколько алгоритмов и стратегий.

В теме, отбор акций, анализы сделок, точки входов, модели баров, расписан весь торговый день от начала и до конца торгов, то есть полный алгоритм торговли акциями.

Так же будет список полезных сайтов для торговли на NYSE, список брокеров на NYSE.

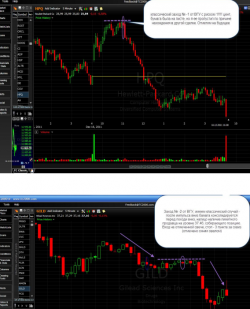

Несколько скринов с материала.

Теперь по теме топика.

Техника входа

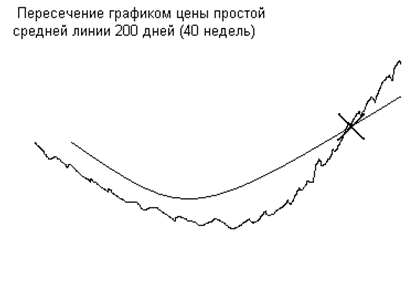

1. Покупка при пересечении графика 40-недельной МА.

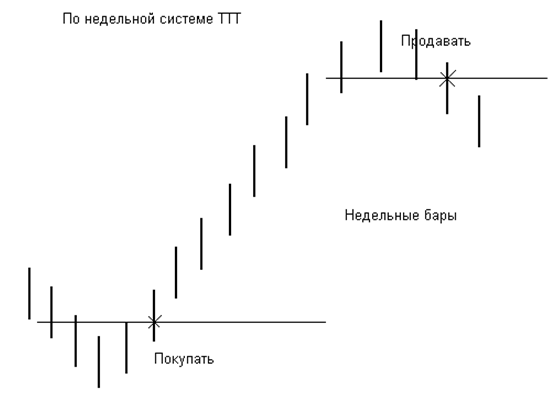

2. Покупка по недельной системе ТТТ.

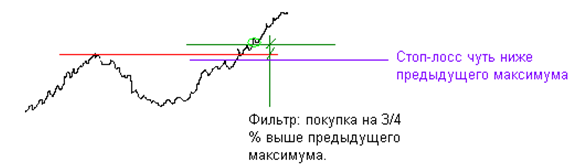

3. Покупка на прорыве исторического максимума.

При прорыве исторического максимума характерно сильное и мощное движение вверх. Однако эта фигура обладает специфическими способностями, которые могут привести к убыткам.

— может возникнуть отвержение цены (отрицательное развитие) значительный откат от линии сопротивления,

— образование двойной вершины,

— после прорыва линии сопротивления может наступить «раскаяние трейдеров», то есть откат к прорванной линии сопротивления (которая теперь становиться линией поддержки).

Здесь возможны четыре варианта развития событий. Поэтому при покупке используется фильтр и стоп-лосс.

При вялом движении после прорыва, необходимо использовать временной фильтр ( цена должна пробыть выше исторического максимума более часа.

4. Покупка, продажа (шорт) у линии поддержки или линии сопротивления с минимальным риском R (золотое правило кратного R)

Покупка показана на графике свечей и линейном графике. Продажа (шорт) выполняется аналогично.

5. Покупка, продажа (шорт) при прорыве линии поддержки или линии сопротивления.

На рисунке показана схема покупки, шорт выполняется аналогично.

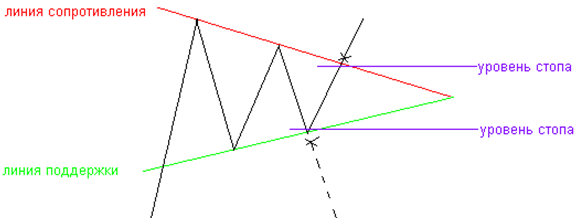

6. Покупка, продажа (шорт) на прорыве из треугольника.

Треугольник должен быть достаточно большой, чтобы оправдались комиссионные издержки.

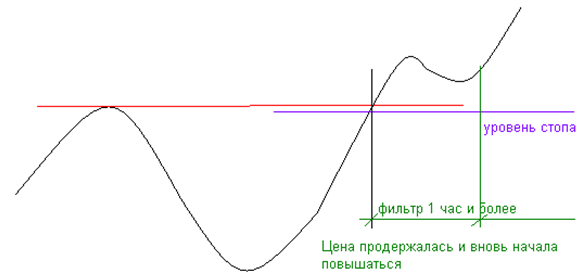

7. Покупка, продажа (шорт) на «принятии цены».

Принятие рынком цены при прорыве двухнедельного (или большей величины) максимума или минимума. Принятие торгового решения на основе временного фильтра, если цена при пробое линии продержалась за ней более одного часа.

На рисунке показана покупка, шорт выполняется аналогично.

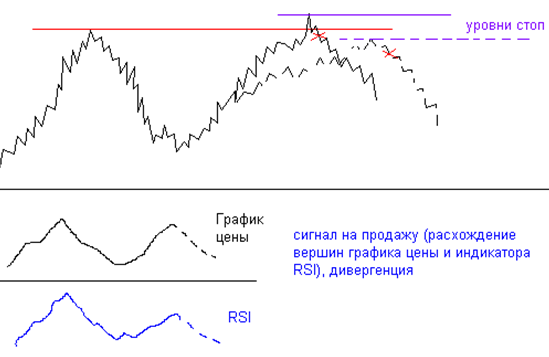

8. Покупка, продажа (шорт) при «отвержении цены».

Принятие решения основано при предположении образования двойной вершины (двойного дна). Возможны два варианта развития событий:

— цена отталкивается (касаясь или не касаясь) от линии сопротивления и устремляется вниз,

— цена на короткое время чуть пробивает линию сопротивления (образуя «Шип»), затем устремляется вниз.

При принятии торгового решения, желательно подтверждение индикатора RSI.

На рисунке показана продажа. Покупка выполняется аналогично.

9. Покупка, продажа (шорт) на прорыве из полки (фигура «Всплеск и полка»)

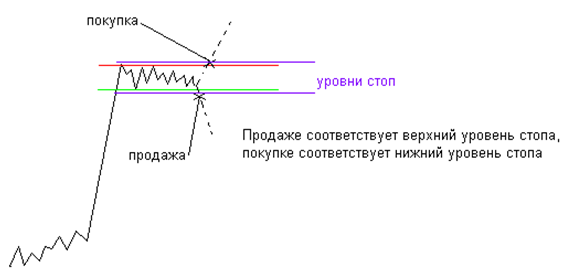

Чтобы убытки при срабатывании стопов были невелики, полка не должна быть широкой. Если полка слишком широка, то стопы нужно поменять местами.

10. Покупка, продажа (шорт) при появлении гэпа истощения.

Гэп истощения возникает после длительного тренда, характеризуется значительным отрывом.

Данная стратегия идеально соответствует «Золотому правилу кратного R»

11. Покупка, продажа (шорт) при прорыве из базы (зоны консолидации).

Зона консолидации должна формироваться не менее семи-восьми недель. Чем дольше формируется зона консолидации, тем мощнее выброс из нее.

Появление широкого бара порождает тренд. На рисунке баров обозначена покупка. Продажа выполняется аналогично.

12. Покупка по фигуре «Свет».

Минимум дневных баров отрывается от 20-дневной ЕМА (экспоненциальной средней линии) образуя просвет. Покупка производится на открытии третьего дня.

13. Покупка, продажа (шорт) на прорыве локального максимума (минимума) на развороте.

Данную стратегию использовать при смене среднесрочных и долгосрочных трендов.

На рисунке показана покупка. Продажа выполняется аналогично.

14. Покупка, продажа (шорт) при формировании квадратной консолидации («Коробки»).

Техника выхода

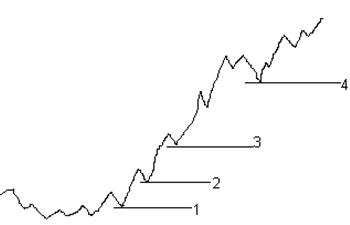

1. По скользящему стопу.

Стоп выставляется за каждым следующим ярко-выраженным локальным минимумом. Предыдущие стопы отменяются. Техника используется как при движении цены вверх так и вниз.

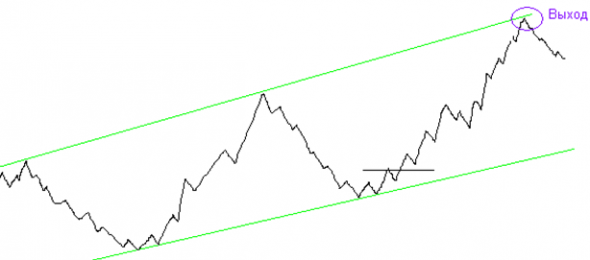

2. При выходе цены из коридора.

Техника используется при явном выходе ценового графика из коридора. Поэтому линия стоп должна быть на некотором удалении от линии поддержки или линии сопротивления. Техника используется как при движении цены вверх так и вниз. Желательно применять на краткосрочных трендах.

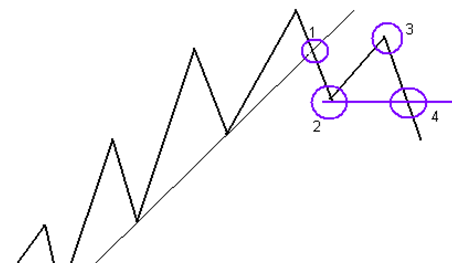

3. Выход на развороте тренда.

Техника соблюдается при выполнении четырех условий:

Первое – пробитие линии поддержки.

Второе – образование локального минимума.

Третье – повторное тестирование локального максимума.

Четвертое – пробитие горизонтальной линии поддержки последнего локального минимума. Техника используется Техника используется как при движении цены вверх так и вниз на любых временных интервалах. Отличие от фигуры «Голова и плечи», в том, что не используется за линию стопа линия «Шеи».

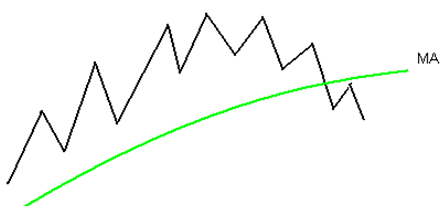

4. Продажа при пересечении графика 40-недельной МА.

Пересечение графиком цены простой средней линией 200 дней (40 недель)

5. Продажа по недельной системе ТТТ. (Смотри техника входа).

6. Выход у верхней границы большого коридора.

Техника используется на долгосрочных и среднесрочных трендах только вверх. Чертой показана точка входа.

7. Закрытие дня на максимуме (минимуме) при формировании внешнего дня.

Выйти нужно на следующий день при открытии или чуть позже

если цена сразу пошла вверх, при торможении ее скорости и образования синусоиды.

Внешний день считается, если его максимум и минимум больше чем у предыдущего дня. Тонкими черточками показано поглощение максимума и минимума внешним днем.

Техника основана на правилах Ларри Вильямса:

— «Почти все рыночные максимумы наступают тогда или вскоре после того, как рынок закрывается прямо на максимуме дня».

— «Почти все рыночные минимумы наступают тогда или вскоре после того, как рынок закрывается прямо на минимуме дня».

8. Признаки кульминационной вершины.

— самый большой подъем цены,

— самый большой дневной объем,

— образование разрыва истощения,

— сильное ускорение роста цены акций от 2-3 до 8-10 дней,

— большой объем без дальнейшего роста цены,

— подъем цены на 25-50% после дробления акций.

Агрегатор торговой аналитики RADDAR. Каждые 10 минут платформа собирает прогнозы и проводит теханализ по 28 активам: форекс, индексы стран, сырье и криптовалюты.

Делёж опытом — это особенный делёж. Как от себя отрываем.