ВТБ — выбор подписчиков

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на ВТБ.

ВТБ — второй по величине активов российский банк. Основан в 1990 г. как Банк Внешней торговли, сокращенно — Внешторгбанк. После преобразования Внешторгбанка в открытое акционерное общество в 1998 практически все акции (96,8%) кредитной организации принадлежали государству в лице Центробанка, однако через четыре года акции были переданы Федеральному агентству по управлению государственным имуществом.

С 2006 г. Внешторгбанк и большинство одноименных дочерних предприятий носит нынешнее название — ВТБ. В 2007 ВТБ провел IPO. В процессе первичного размещения были размещены акции в количестве 22,5 % от всех акций ВТБ.

Финансовые результаты:

Чистая прибыль ВТБ за I кв. 2019 г. упала на 16,2% до – 46,5 млрд руб. по сравнению с I кв. 2018 г. Снижение чистой прибыли связано с сокращением чистого процентного дохода, а также снижением прочих операционных доходов на 22%, что частично компенсировалось снижение расходов на создание резервов и сокращением расходов на содержание персонала и административные расходы. Чистые процентные доходы за I кв. 2019 г. снизились на 10,4% по сравнению с I кв. 2018 г. и составили 104,2 млрд руб. Чистая процентная маржа снизилась на 90 базисных пунктов (б.п.) по сравнению с I кв. 2018 г — до 3,2%. Чистые комиссионные доходы группы ВТБ за I кв. 2019 г. снизились на 1,4% по сравнению с I кв. 2018 г. и составили 21,6 млрд руб.

По словам главы банка Андрея Костина, результаты группы за I кв. 2019 г. подтверждают прогноз по прибыли на текущий год. Банк сохраняет прогноз по прибыли в 2019 г. на уровне порядка 200 млрд руб. Ранее, менеджмент сообщал, что усиление клиентских позиций позволит ВТБ к концу 2022 г. достичь прибыли в размере более 300 млрд. руб. при рентабельности собственных средств 15%.

По словам главы банка Андрея Костина, результаты группы за I кв. 2019 г. подтверждают прогноз по прибыли на текущий год. Банк сохраняет прогноз по прибыли в 2019 г. на уровне порядка 200 млрд руб. Ранее, менеджмент сообщал, что усиление клиентских позиций позволит ВТБ к концу 2022 г. достичь прибыли в размере более 300 млрд. руб. при рентабельности собственных средств 15%.

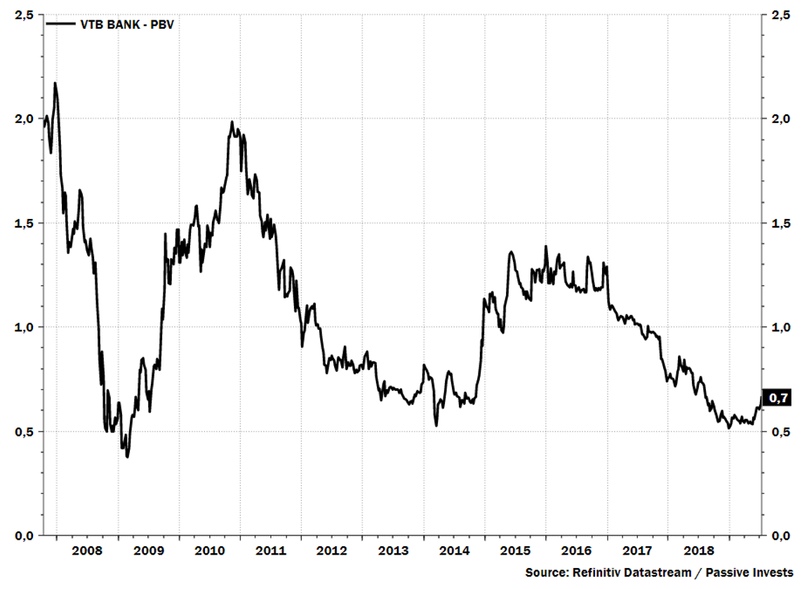

В данный момент, балансовая стоимость ВТБ составляет 0,7. Но, всё ещё оцениваются на уровне кризисных 2008 г. и 2014 г., когда банк зарабатывал почти в 40 раз в меньше ожидаемой прибыли в 2019 г. Рентабельность капитала составила 12,3%, обновив максимумы с 2013 г. ВТБ уже совсем не тот, что раньше, сейчас это инвестиционный банк, имеющий долю в публичных активах.

В июне 2019 г. Группа ВТБ увеличила долю владения в ГК «ПИК» с с 7,57% до 23,05%, дополнительной информации о том, с чем связано изменение доли, стороны не приводили. Также, ВТБ увеличил долю в Запсибкомбанке до 88,3%. В этом же месяце глава ВТБ Андрей Костин рассказал агентству Bloomberg о том, что банк получил контроль в «Мирогрупп», но размер и стоимость доли не назвал.

В июне 2019 г. Группа ВТБ увеличила долю владения в ГК «ПИК» с с 7,57% до 23,05%, дополнительной информации о том, с чем связано изменение доли, стороны не приводили. Также, ВТБ увеличил долю в Запсибкомбанке до 88,3%. В этом же месяце глава ВТБ Андрей Костин рассказал агентству Bloomberg о том, что банк получил контроль в «Мирогрупп», но размер и стоимость доли не назвал.Корпоративный кредитный портфель ВТБ в I кв. 2019 г. сократился на 1,2% — до 11 291,5 млрд руб., это обусловлено тем, что рост кредитов физическим лицам, составивший 5,9%, был компенсирован снижением на 3,7% кредитов юридическим лицам. Рыночная доля группы в сегментах корпоративного и розничного кредитования составила 18,5% и 18,4% соответственно. Средства физлиц у группы ВТБ выросли на 3,6% в I кв. 2019 г., средства юрлиц сократились на 6,9%. Рентабельность капитала составила 12,3%, обновив максимумы с 2013 г.

Также хочу отметить, что ВТБ отчитался о росте чистой прибыли за январь – май на 52% по сравнению с аналогичным периодом прошлого года – до 96,9 млрд руб. Об этом свидетельствуют расчеты на основе оборотной ведомости банка, опубликованной на сайте Банка России. За прошедшие 5 месяцев 2019 г. банк увеличил выдачу кредитов наличными на 29% — до 378,5 млрд руб. по сравнению с аналогичным периодом прошлого года. Таким образом, с начала года портфель кредитов наличными ВТБ увеличился на 11% и сейчас превышает 1,31 трлн руб.

Дивиденды:

Напомню, за 2018 г. снижение дивидендных выплат до 15% чистой прибыли по МСФО было связано с ростом требований Банка России к достаточности капитала системно значимых банков, обусловленным внедрением стандарта «Базель III». Внедрение Базеля III потребовало от ВТБ докапитализации в 450 млрд руб. в период 2017-2019 г. Но уже в текущем году ВТБ вернётся к дивидендной политике в размере 50% от чистой прибыли по МСФО.

В соответствии с утвержденной 23 апреля 2019 г. стратегией развития, ВТБ сохраняет прогноз получить за 2019 г. чистую прибыль в размере 200 млрд руб. Таким образом, на основе дивидендной политики при текущих ценах на акции, ожидаема дивидендная доходность по итогам 2019 г. оценивается около 10%. Чтобы достичь своих целей ВТБ должен добиться 15% рентабельности капитала. На данный момент показатель составляет 12,3%.

Резюме:

На данный момент акции ВТБ по-прежнему остаются недооценёнными по отношению к балансовой стоимости. Учитывая диверсифицированный портфель активов банка и ожидаемый рост дивидендов, я сохраняю позиции в размере 15% от основного портфеля и 10% от ИИС.

P.S.: Дорогие читатели, плюсуйте, комментируйте! Буду и дальше стараться для вас!

Всем спасибо за внимание! Присоединяйтесь к Passive Invests и получайте новые идеи и альтернативный взгляд на инвестиции.

Telegram — @Passive_Invests

VKontakte — @passiveinvests

АЛ ФИ18 июля 2019, 16:39тру стори про втб.год назад бесплатное обслуживание смс все плюшки если на счету 15 ка и больше год спустя смс 60р если не подключил пуш уведомления а подключить их можно только скачав прогу втб на мобилу. и обслуживание 250р месяц если не потратил 5000к рублей в месяц… что будет через год) ну еще парочку не гуд штрихов) это конечно не большие деньги но тенденция навязывания услуг от которых не отказаться настораживает0

АЛ ФИ18 июля 2019, 16:39тру стори про втб.год назад бесплатное обслуживание смс все плюшки если на счету 15 ка и больше год спустя смс 60р если не подключил пуш уведомления а подключить их можно только скачав прогу втб на мобилу. и обслуживание 250р месяц если не потратил 5000к рублей в месяц… что будет через год) ну еще парочку не гуд штрихов) это конечно не большие деньги но тенденция навязывания услуг от которых не отказаться настораживает0 Марэк18 июля 2019, 16:57В ВТБ, если и было поначалу, что-то хорошее, то с 2015г он растерял все свои преимущества и стал обычным банком середнячком, в плане обслуживания. Но никак не вторым банком России, каковым он пытается казаться.0

Марэк18 июля 2019, 16:57В ВТБ, если и было поначалу, что-то хорошее, то с 2015г он растерял все свои преимущества и стал обычным банком середнячком, в плане обслуживания. Но никак не вторым банком России, каковым он пытается казаться.0 Kuzen7218 июля 2019, 16:59Банк просто задушили))+1

Kuzen7218 июля 2019, 16:59Банк просто задушили))+1 Земляк18 июля 2019, 17:28Ну если не обманут с дивами то можно и взять.+1

Земляк18 июля 2019, 17:28Ну если не обманут с дивами то можно и взять.+1