Стерилизация денежной массы: механизм и инструменты (Или зачем нам ОФЗ в период профицита)

Вынесу ка я в отдельную тему базовые моменты концепции таргетирования инфляции и стерилизации денежной массы.

Сначала теоретическая часть, ее я честно сплагиатил (позаимствовал из прошлых времен)

Те кому лень читать много букв саммари:

— концепция регулирования со стороны ЦБ сейчас — таргетирование инфляции.

Другими словами, основная задача удержать инфляцию (номинальную) в заданных параметрах любой ценой.

Стерилизация денежной массы — это создание условий при которых свободная ликвидности изымается из реальной экономики и «связывается» максимально долгосрочно в финансовом секторе.

Грубо говоря человек имеющий свободные средства размещает из на депозите, в ОФЗ и т.д и живет на % — пока ему этого %та хватает на жизнь он не пытается купить бетон, открыть автомойку, пекарню и т.д.

А главное — ему и в голову на придет купить валюту и спрятать ее под матрац — ведь самая страшная ситуация это скупка наличной валюты гражданами за счет уменьшения их рублевой сберегательной активности.

Наличная валюта это вывод зарубеж в чистом виде.

-------------

Стерилизация денежной массы: механизм и инструменты

Понятие стерилизации в России впервые стало использоваться с 2002 г. в связи с необходимостью снижения инфляции, проблема которой была связана с ростом мировых цен на нефть. В этих условиях с целью поддержания устойчивого курса рубля ЦБ РФ вынужден был все больше приобретать на внутреннем рынке иностранную валюту. При этом сразу обозначилась проблема достаточности финансовых ресурсов ЦБ РФ для приобретения увеличивающегося потока «нефтедолларов». Понятно, что данная проблема не могла быть решена исключительно за счет денежной эмиссии, которая сама по себе не решила бы проблему стабилизации экономики, а, наоборот, ее еще бы больше дестабилизировала. Решение проблемы состояло в реализации особого экономического механизма, посредством которого ЦБ РФ мог бы поддерживать стабильным курс рубля и не допустить ускорения темпов роста инфляции. Данный механизм получил название «стерилизация денежной массы», хотя, по мнению автора, его также можно справедливо называть стерилизацией иностранной валюты.

Рыночная и нерыночная стерилизация

Стерилизацию можно обозначить как механизм абсорбирования [1] избыточной денежной массы посредством обратного приобретения национальной валюты эмиссионным институтом страны (ЦБ РФ) с целью ее изъятия из обращения. Стерилизация может быть осуществлена при условии обладания денежными властями соответствующими финансовыми ресурсами неэмиссионного характера.

Теоретически здесь можно выделить два способа стерилизации:

1) рыночный – с использованием средств банковской системы;

2) нерыночный – с использованием бюджетных средств.

Рыночная стерилизация возможна за счет аккумулирования Центрабанком средств коммерческих банков в различных формах (депозиты, через размещение облигаций и пр.). Привлеченные таким образом рубли из экономики должны быть ЦБ РФ изъяты из обращения и не оказывать инфляционного давления на уровень цен. В 2001–2003 гг. рыночная стерилизация была основным способом борьбы с инфляцией в России.

Минусами рыночной стерилизации являются:

во-первых, невозможность аккумулировать в достаточных количествах средства коммерческих банков из-за их ограниченности;

во-вторых, снижение возможности со стороны коммерческих банков кредитовать национальную экономику и расширенное воспроизводство;

в-третьих, увеличение процентной ставки за кредитные ресурсы на внутреннем рынке, что привело бы к существенному удорожанию процедуры стерилизации вплоть до невозможности ее осуществления из-за отсутствия в необходимых размерах прибыли у ЦБ РФ.

Особо следует отметить о возможности использования средств Сбербанка РФ в качестве стерилизации денежной массы. Сберегательный банк является акционерным обществом, но его контрольный пакет находится в собственности государства и поэтому оно может размещать средства банка не только с целью максимизации прибыли, но с целью поддержания должного макроэкономического равновесия в национальной экономике. При этом общеэкономическая цель (макроэкономическое равновесие) не должна противоречить тому, что Сберегательный банк – коммерческая организация, которая в своей деятельности должна преследовать извлечение прибыли.

Механизм стерилизации с использованием средств Сбербанка может быть следующим. Сбербанк РФ размещает свои средства в ЦБ РФ, а тот в свою очередь осуществляет ими стерилизацию денежной массы. Между ЦБ РФ и Сбербанком может быть оговорена ставка размещения, которая может быть существенно ниже, чем, если бы это было реализовано при привлечении средств на открытом рынке.

Идея Стабилизационного фонда

В 2000–2003 гг. в России в качестве инструмента стерилизации денежной массы использовались привлекаемые средства коммерческих банков и остатки на счетах и депозитах расширенного правительства в ЦБ РФ. Под расширенным правительством понимается Правительство РФ, органы государственного управления субъектами Российской Федерации и органы местного самоуправления, а также государственные внебюджетные фонды. Соответственно средства расширенного правительства включают в себя средства бюджетной системы (федерального бюджета, бюджета субъектов федерации, местных бюджетов и бюджетов государственных внебюджетных фондов). Особая роль при этом отводилась остаткам средств на счетах федерального бюджета, образовывающихся вследствие превышения фактических доходов бюджета от роста нефтяных цен над запланированными.

Однако средств коммерческих банков и бюджетных остатков стало не хватать для проведения полной стерилизации избыточной денежной массы. В этих условиях встал вопрос о создании такого механизма, который бы по мере роста нефтяных цен обеспечивал бы ЦБ РФ необходимыми финансовыми ресурсами для стерилизации денежной массы. То есть необходимо было осуществить привязку получаемых финансовых ресурсов ЦБ РФ к потребности в них для целей стерилизации. Такой механизм был создан на основе формирования с 2004 г. Стабилизационного фонда РФ.

Идея Стабилизационного фонда заключалась в необходимости изъятия сверхдоходов нефтяных компаний в период высоких мировых цен на нефть и их аккумулирование на специальном счете федерального бюджета, то есть использования в режиме государственного сбережения. Механизм Стабилизационного фонда как инструмента стерилизации денежной массы предполагал, что по мере изменения мировой цены на нефть должны автоматически пересматриваться размеры налоговых платежей нефтяных компаний в федеральный бюджет. В Стабфонд подлежали зачислению часть налога на добычу полезных ископаемых (нефти) и вывозной таможенной пошлины на нефть сырую. В Закон РФ «О таможенном тарифе» [5, с. 3] были внесены изменения, в соответствии с которыми вывозные таможенные пошлины на нефть сырую стали пересматриваться Правительством РФ каждые два месяца по итогам расчета средней цены нефти сырой марки «Юралс» на мировых рынках нефтяного сырья (средиземноморском и роттердамском).

---------

Стерилизация «нефтедолларов» и изъятие из обращения рублей

Таким образом, механизм Стабфонда позволял ЦБ РФ проводить стерилизацию денежной массы вне зависимости от мировой цены на нефть и потока «нефтедолларов», поступающих в страну. Рост цен на нефть, с одной стороны, требовал изъятия из обращения все большего количества рублевой массы, а с другой стороны, через государственное сбережение в Стабфонде обеспечивал ЦБ РФ необходимыми финансовыми ресурсами для такой стерилизации.

Механизм стерилизации денежной массы одновременно приводит к стерилизации «нефтедолларов», которые благодаря механизму Стабфонда не поступают на внутренний российский рынок, а размещаются в международные резервные активы. При этом ЦБ РФ условно увеличивает рублевую денежную массу, скупая иностранную валюту, и на аналогичную сумму изымает рублевые средства из экономики за счет средств Стабилизационного фонда. Таким образом происходит «отсечение» экспортной выручки от валютного рынка, а рублевой денежной массы – от экономики. Следует отметить, что «участвовать в стерилизации денежной массы может лишь федеральный бюджет, поскольку добиваться от региональных и местных властей, а также от руководства внебюджетных фондов корректировать использование своих бюджетов в целях воздействия на денежные параметры не только неразумно, но и просто невозможно» [1].

Стабфонд не позволял в полной мере осуществлять стерилизацию денежной массы из-за неполного зачисления в него конъюнктурных доходов экономики. Так по Закону РФ «О таможенном тарифе» предельный процент изъятия сверхдоходов нефтяных компаний составлял 65%. Стопроцентное изъятие сверхдоходов лишило бы нефтяные компании интереса к реализации нефти по максимально высоким ценам. Поэтому нерыночный механизм стерилизации по-прежнему дополнялся рыночным.

О том, что было бы без механизма стерилизации

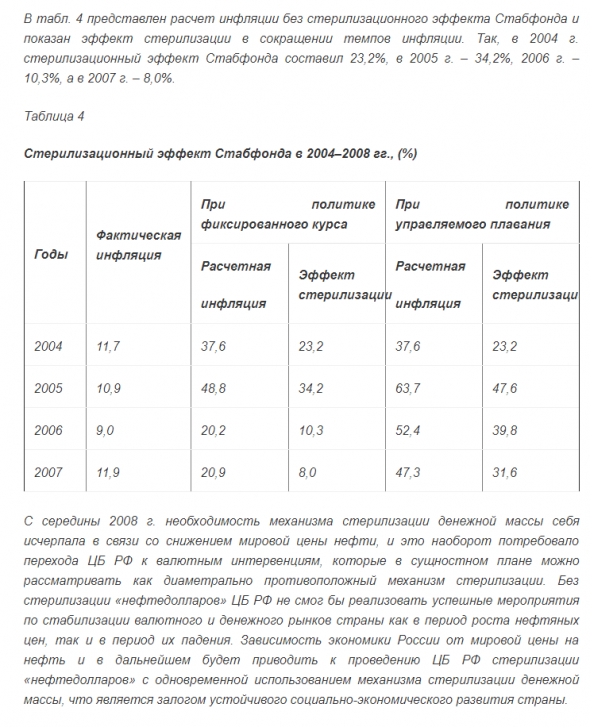

Стерилизационный эффект Стабфонда выразился в сдерживании роста рублевой денежной массы и инфляции. В табл. 3 представлена расчетная величина денежной массы без механизма Стабфонда при допущении фактически существовавшей скорости обращения денег по годам и инфляционного лага в 12 мес. Так, например, к концу 2007 г. без стерилизации средствами Стабфонда денежная масса была бы в 2,0–2,7 раза больше фактической, что привело бы к установлению более высокого уровня цен и темпов инфляции.

Что касается иностранцев, так они принося доллары и покупая на них рублёвые ОФЗ принимают риск девальвации на себя.

Если б они его изначально хеджили, то экономического смысла вкладывать в офз не былоб 7.8% доходности состоят из 4.8% свопа и 3% доходности в долл.

МинФин же нооборот ипользует рублевый профицит, для того чтоб скупить валюту в ЗВР, с целью чтоб при сущесвенном дефиците ее продать и балансировать доходную часть.

Если профицит бюджета «проедать» внутри страны, это приведет к инфляционным процессам и необоснованным доходам отдельных категорий граждан, которые после перераспределения потащут все в банки под %и АСВ (теперь еще и малый бизнес так может) и мы получим опять 2008 и 2014 годы

Вы, к слову, можете объяснить, для чего банки на текущий момент продвигают кучу продуктов (в основном бесплатных) в связке с вкладами?

Например карты к вкладам с кеш беком или с повышенной ставкой при тратах по карте (например втб на неделе мне предложил вклад под 8,2%, но с условием траты 5 тыс по карте на покупки).

В чем подвох?

В чем выгода банка, если все эти доп услуги бесплатны, а клиент получает реальную выгоду (т.е банк получает убыток)?

В том, чтобы выводить капитал из России в правительственные облигации США и других партнеров, чтобы никто не понял. Раньше это делалось прозрачно: через скупку валюты центробанком, а теперь вот так