Индикатор ожидаемого движения для опционной торговли (Часть 1 теория)

Хочу представить вам индикатор для Квика, который дает сигнал о возможном боковом движении базового актива. Индикатор построен на анализе структуры волатильности базового актива.

Для того, чтобы понять как, где и с какими параметрами применять этот индикатор, нужно понять на чем он основан и в каких ситуациях может иметь прогнозную ценность. Поэтому начнем с теории.

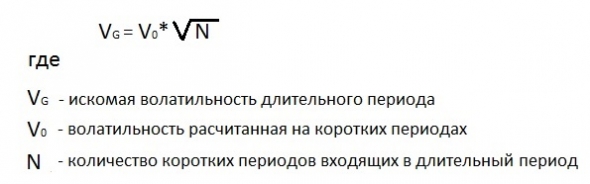

Кто пытался самостоятельно посчитать волатильность базового актива в годовом выражении, то знает, что надо взять данные по какому-нибудь таймфрейму за статистически значимый период и посчитать по нему волатильность. Потом, чтобы привести значение волатильности к годовому значению, нужно полученное значение умножить на корень из годового количества свечей таймфрейма взятого для расчета. В этом расчете могут применяться всякие коэффициенты, чтобы учесть выходные и праздники, либо брать для расчета только количество рабочих дней, но суть не в этом.

Если мы хотим посчитать волатильность на длительном периоде исходя из данных более мелких периодов, то волатильность посчитанная на мелких периодах нужно умножить на корень из числа мелких периодов входящих в большой период.

То есть, мы можем рассчитывать разные волатильности разных периодов друг из друга.

Сформулируем некое следствие из вышеуказанной формулы.

Теорема о средней волатильности

Волатильности, посчитанные с использованием различных таймфреймов (различного разбиения на временные промежутки), стремятся к одному и тому же значению.

Как бы доказательство:

Если волатильность крупного таймфрейма больше волатильности мелкого таймфрейма, то существует такой устойчивый прибыльный алгоритм торговли где, позиция на пробой торгового канала в большинстве случаев приносит прибыль.

Если волатильность крупного таймфрейма меньше волатильности мелкого таймфрейма, то существует такой устойчивый прибыльный алгоритм торговли где, позиция во внутрь торгового канала в большинстве случаев приносит прибыль.

Поскольку мы не наблюдаем толпы зарабатывающих трейдеров ни на одной из этих стратегий торговли, это означает, что волатильности на разных таймфреймах за длительный период времени равны между собой.

Ключевая фраза : за длительный период времени. Это означает, что в каждой отдельной ситуации волатильности могут на разных таймфреймах значительно отличаться друг от друга. Но они всегда будут со временем сходится к одному и тому значению. То есть разница волатильностей, есть график колеблющийся вокруг средней линии.

На этом свойстве и основан индикатор ожидаемого движения. Его подробное описание и код будут в следующей части. А пока, пусть те, кто только начинает работу с опционами, переварят полученную информацию.

Так же, как и обратные истории — по переводу годовой волатильности в волатильность более мелких периодов, где Годовую волу мы поделим на корень из количества расчетных периодов в году…