01 апреля 2019, 10:12

Портфель PRObonds #1 (высокодоходные облигации). Состав и результаты

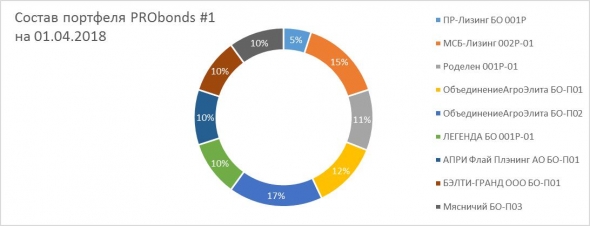

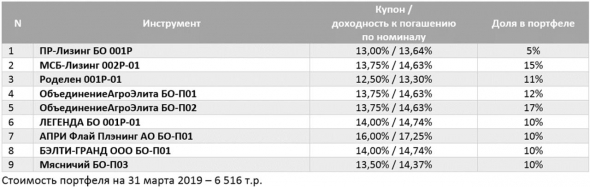

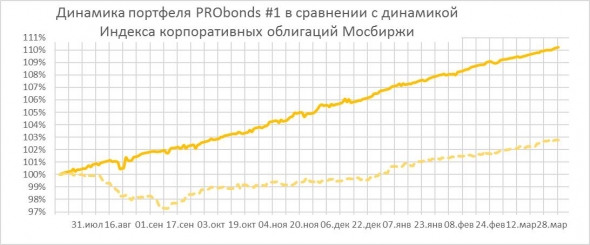

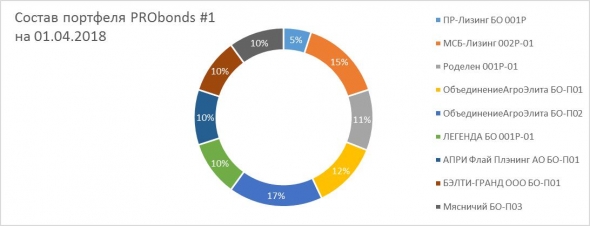

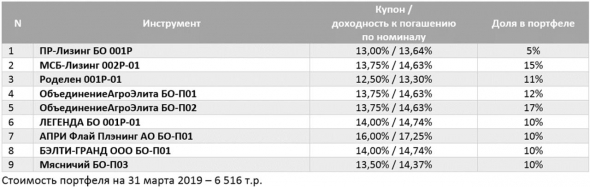

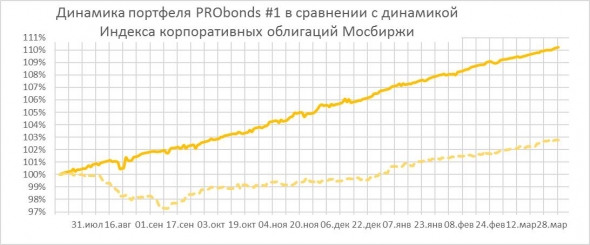

Портфель ВДО (PRObonds #1), который я коллеги ведем с середины июля, на сегодня, дает 14,5% доналоговой доходности (после НДФЛ будет около 14%). Это с учетом комиссионных. Сделок на прошедшей неделе не было. На наступающей тоже пока не намечается. Состав и динамика — на иллюстрациях.

Невзирая на множество критики, продолжаю гнуть свою линию, вести портфель, работать с эмитентами. И получать вполне устраивающий результат от этих действий.

Невзирая на множество критики, продолжаю гнуть свою линию, вести портфель, работать с эмитентами. И получать вполне устраивающий результат от этих действий.

Читайте на SMART-LAB:

Софтлайн на Smart-Lab & Cbonds PRO Облигации 2.0. Коротко о главном

На конференции для профессионалов долгового рынка выступила IR-директор $SOFL Александра Мельникова. В панельной дискуссии представителей технологического сектора также принимали участие спикеры...

12:04

Павел Крутолапов назначен генеральным директором ПАО "АПРИ"

Павел Крутолапов назначен генеральным директором ПАО «АПРИ»

С 2023 года Павел занимал должность главного архитектора ПАО «АПРИ» и отвечал за продуктовое направление компании,...

13:07

Если не секрет, как вы считаете среднюю доходность портфеля при условии периодического внесения средств? Как накопленную доходность по отношению к среднему остатку, или какой-то другой метод, например, подсчет по всем дисконтированным денежным потокам?

По графику «динамика облигаций» уточняющий вопрос: вы выплаченный купон реинвестируете в покупку той же самой облигации? Тогда, возможно, лучше это отразить в описании графика: (кол-во облигаций * (цена + НКД)), т.к. кол-во облигаций каждого типа в вашем портфеле тоже растет с выплатой купонов?

А вы проводили стресс-тестирование вашего портфеля? Как упадет доходность всего портфеля, если по одной из облигаций будет дефолт, скажем, через 3 мес, полгода или год? При условии сохранения текущих доходностей всех облигаций (ну кроме этой дефолтной). Вот это интересно было бы узнать. Т.к. существует точка во времени, когда ваш портфель сможет обогнать по доходности индекс корп. облигаций Мосбиржи даже при дефолте одной из бумаг (скажем, которая имеет наибольший вес в вашем портфеле). Правда такая точка может быть слишком далеко в будущем, если дефолт произойдет по бумаге с большой долей в портфеле. Вот у вас две облигации АгроЭлита составляют 29% портфеля — достаточно много. Любопытно будет подобный стресс-тест для них провести.