Юношам , изучающим опционы (почему нельзя продавать дальние края опционов)

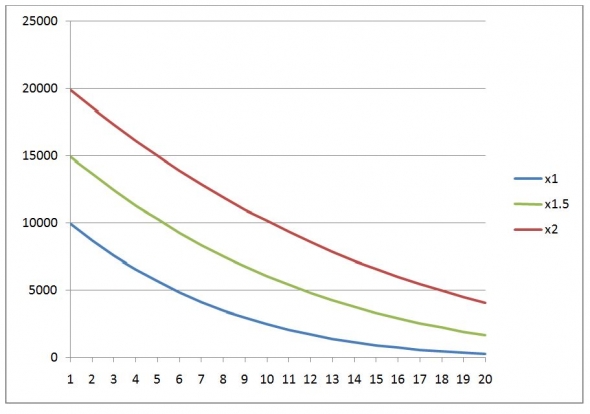

Для начала рассмотрим, как меняются цены опционов в зависимости от волатильности:

На данном графике 1 – это центральный страйк; Синяя линия – цены опционов на момент вашей продажи; Зеленая линия – цены опционов при увеличении волатильности в 1,5 раза; Красная линия – цены опционов при увеличении волатильности в 2 раза.

На первый взгляд, ничего трагичного не наблюдается

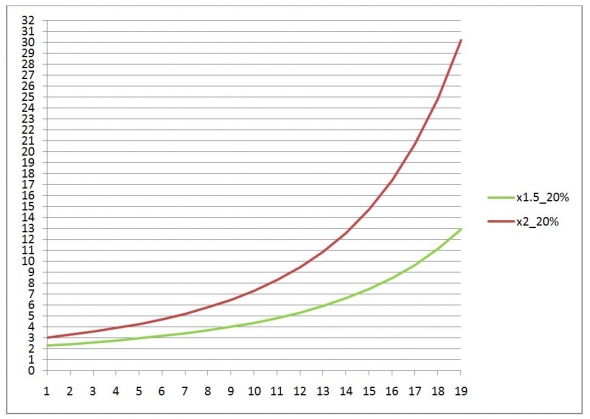

Теперь посмотрим не на сколько увеличиваются цены опционов, а во сколько раз увеличиваются цены.

Зеленая линия – рост цен опционов при увеличении волатильности в 1,5 раза; Красная линия – рост цен опционов при увеличении волатильности в 2 раза.

Можно увидеть, что цены дальних опционов увеличиваются в разы. При увеличении волатильности в 2 раза, цены дальних опционов вырастают в 10 раз! То есть, если вы продали дальних опционов с желанием заработать 10%, вам может не хватить всех ваших средств, чтобы обратно их откупить.

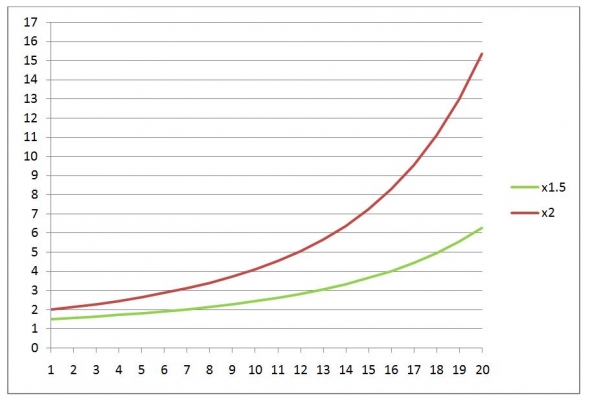

Но это еще не все прелести опционной торговли. Волатильность не поднимается на пустом месте. Волатильность — это движение. И если движение будет в сторону ваших продаж всего лишь на 20%, то вы получите следующий результат:

Зеленая линия – рост цен опционов при увеличении волатильности в 1,5 раза; Красная линия – рост цен опционов при увеличении волатильности в 2 раза.

В этом случае, если вы продали дальних опционов с желанием заработать 5%, при повышении волатильности в 2 раза и движением цены на 20% ближе к вашему страйку продаж, вы уйдете в минус не зависимо от того, будут поднимать ГО или нет.

Никакой вменяемый брокер не захочет брать на себя риски возможных дальнейших движений. В лучшем случае вас закроют в ноль (если повезет). Но если брокер на начальном этапе будет хлопать ушами, выслушивая ваши доводы про то, что «цена откатит», то потом вас закроют с долгами.

2. движение актива на 20%...

3. наступит демократия и на выборах победит на букву Ж...

Я все этого очень жду…