Экономика и рынки США в 2019 году

2019 год. Часть 1. Долларовые процентные ставки и ликвидность

2019 год. Часть 2. Экономика еврозоны и политика ЕЦБ

В рамках формирования инвестиционной стратегии на 2019 год сегодня я рассмотрю экономику и рынки США в целом.

Экономика

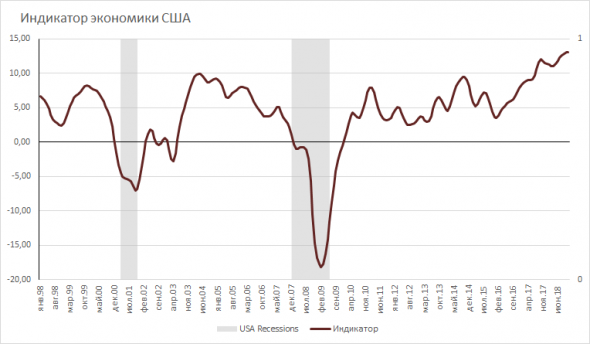

Фундаментальные показатели, на основе которых я строил свой индикатор состояния экономики США, указывают на то, что страна находится в лучшем положении за последние 20 или более лет.

Высокие значения показателей по всей экономике дают ФРС возможность поднять ставку как можно выше и сократить баланс как можно быстрее, иначе, когда наступит следующая рецессия, у регулятора не будет запаса по снижению ставок.

Рынки

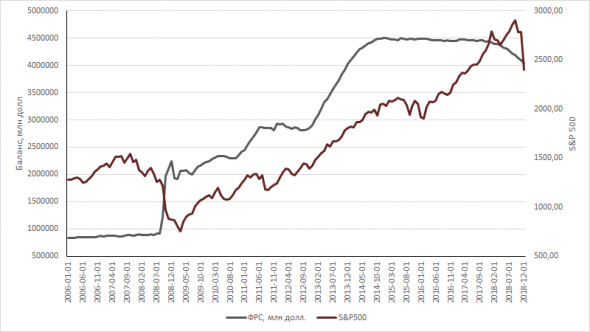

Сокращение баланса ФРС влияет на сокращение ликвидности в целом в мире, в том числе и в США, что приводит к повышенной волатильности рынков и резким скачкам котировок.

В 2019 году ФРС продолжит сокращать баланс по 50 млрд долл в месяц, а скупать активы продолжит только банк Японии, чего не хватит, чтобы компенсировать продажи центрального банка США. Поэтому я ожидаю, что высокая волатильность с переменными снижениями рынка продолжится в 2019 году.

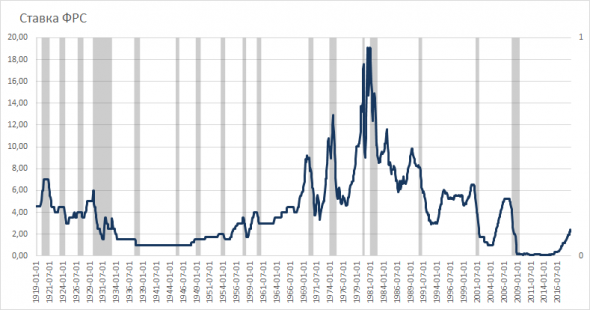

В плане процентных ставок есть мнение, что мир начинает переход в цикл роста ставок. И подавляющее большинство из нас не знает, какого работать в этой реальности.

Мы привыкли, что ставки всё время падали, облигации и акции драматично росли, а кредит был дешев (валюты развивающихся стран в расчет не беру). Сейчас ситуация поменяется. Согласно гипотезе, сейчас началась новая фаза роста, которая будет сопровождаться подъемом инфляции, но, на мой взгляд, этот цикл роста будет достаточно слабым, потому что нет сильных драйверов, таких, как, например, компьютеризация в конце прошлого столетия.

И, если последние, условно, 35 лет ставки снижались, что приводило к снижению ставки дисконтирования и автоматически все активы росли в цене, то сейчас эффект будет обратный — ставки будут расти, что будет давить на стоимость активов.

Однако, несмотря на описанную выше гипотезу, я думаю, что ситуация не так сильно изменится, как кажется. В первую очередь из-за того, что мы работаем в рамках маленьких циклов, которые длятся от 4 до 8 лет. И всегда эти циклы имели определенную последовательность: стимулирующая политика (снижение ставок/QE) -> постепенное ужесточение (рост ставок/QT) -> период замедления экономики -> спад. Другое дело, что период 10-летнего роста фондового рынка США, вероятно, не повторится в ближайшие 60-70 лет.

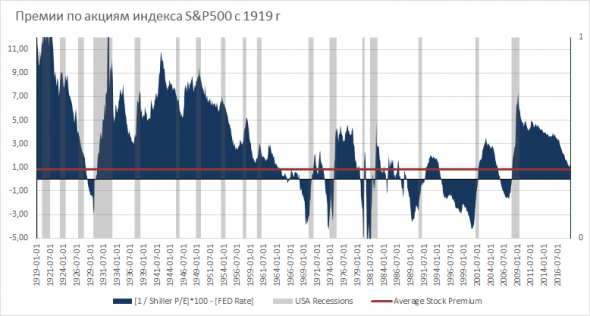

Вырастут ли премии за риск по акциям в связи с ростом номинальных ставок? Вопрос неоднозначный. На рисунке ниже видно, что премии по индексу S&P 500 в среднем были меньше в период роста ставок (с 1960 г., чтобы убрать послевоенное восстановление), чем в период снижения ставок. Также аплитуда колебаний самой премии была ниже при долгосрочном ужесточении ДКП.

Однако, я считаю, что главным является тот факт, что рынки ведут себя циклично независимо от глобального тренда процентных ставок. Это позволяет с оптимизмом смотреть в будущее.

Что касается текущего положения вещей, то, учитывая гипотезу теневой процентной ставки, за 2018 год ключевая ставка ФРС выросла на 1,5% (4 повышения по 0,25% и сокращение баланса на 400 млрд долл), что с учетом данных за 24 декабря привело к падению премии за риск с 1,59% в начале 2018 года до 0,93% на данный момент. Кстати, в октябре, когда началась глобальная коррекция рынков, премия по акциям индекса S&P 500 составляла всего 0,32% (с учетом повышения ставки в декабре и сокращении баланса до декабря, а это было известно всем). Средняя историческая премия с 1960 г. составляет 0,81%.

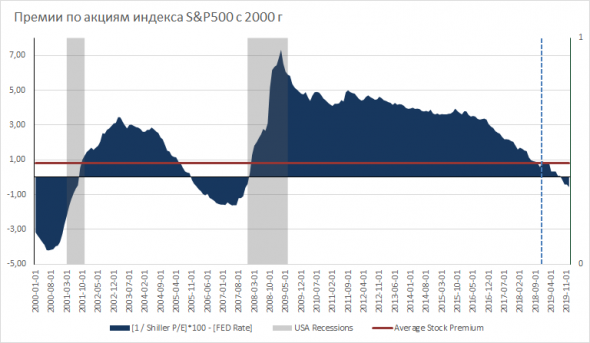

Итак, сейчас номинальная ставка равняется 2,4%, а с учетом сокращения баланса 2,9%.

Федеральный резерв обещает поднять ставку ещё 1-2 раза в 2019 году. Поэтому с учетом сокращения баланса, теневая ставка достигнет ~ 4,4% к концу года, а премия по акциям будет выглядеть примерно, как на рисунке ниже.

Премия станет отрицательной приблизительно в августе 2019, а к концу года будет равна -0,57%. И это при том, что текущее значение индекса S&P 500, равное 2350 пунктов сохранится! Конечно, прибыли компаний наверняка вырастут, но по средним оценкам эта величина состоит около 10%, а этого даже наполовину недостаточно, чтобы компенсировать рост процентной ставки. Соответственно, любой рост рынка будет значительно увеличивать риски развития нисходящего движения, т.к. премия будет стремительно падать.

Выводы

Следующий, 2019 год будет крайне тяжелым для всех инвесторов. Я думаю, что любой доход, который будет выше доходности долларовых коротких бондов, можно считать очень хорошим.

В условиях сжатия ликвидности и роста процентных ставок стоимость активов, вероятно, будет снижаться даже при условии роста экономики.

Скорее всего, в 2019 году я буду отдавать предпочтение наименее рисковым, либо глобал-макро сделкам, например, арбитражным, валютным и т.д., чтобы минимизировать зависимость от конъюнктуры фондового рынка. Покупку акций можно будет рассмотреть, когда жесткая ДКП ФРС прекратится.

Успешных торгов!

Сайт: http://arcanis.ru

Блог ВК: https://vk.com/arcanisinvestments