Отчитаться по доходам, полученным на фондовом рынке в 2018 году, надо будет по новой форме

Добрый день!

Налоговая инспекция утвердила новую форму налоговой декларации 3-НДФЛ за 2018 год. Основание: приказ ФНС России от 03.10.2018 г. № ММВ-7-11/569@. Сам приказ пока не вступил в силу (начало действия документа – 1 января 2019 года). Скачать новую форму декларации можно будет позже.

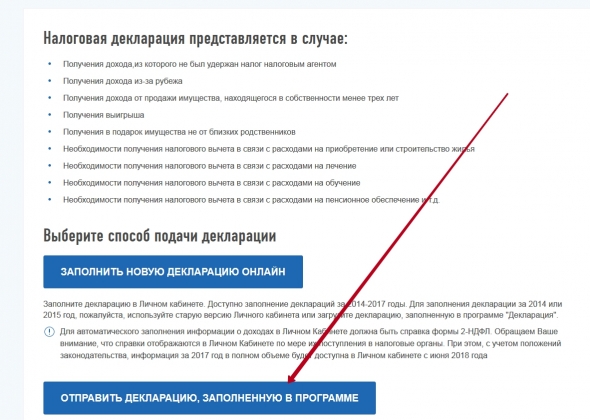

Почему я обращаю внимание на этот документ? По завершении текущего 2018 года многие из вас будут обязаны отчитаться по полученным доходам, а кто-то будет претендовать на налоговый вычет. Давайте перечислим все возможные случаи, когда подается декларация 3-НДФЛ:

– получение дохода, из которого не был удержан налог налоговым агентом;

– получение дохода из-за рубежа;

– получение дохода от продажи имущества, находящегося в собственности менее трех лет;

– получение выигрыша;

– получение в подарок имущества не от близких родственников;

– необходимость получения налогового вычета в связи с расходами на приобретение или строительство жилья;

– необходимость получения налогового вычета в связи с расходами на лечение;

– необходимость получения налогового вычета в связи с расходами на обучение;

– необходимость получения налогового вычета в связи с расходами на пенсионное обеспечение и т.д.

Если среди перечисленных оснований вы для себя увидели несколько – подается одна декларация (не несколько деклараций для каждого случая), в которой данные все объединяются.

Особое внимание в данной статье я хочу уделить тем гражданам, которые в 2018 году получают доходы на фондовом рынке через иностранного брокера. Дело в том, что в случае, когда вы получаете доход через российского брокера вам не надо подавать декларацию 3-НДФЛ. За вас данные нужные в налоговый орган предоставит сам брокер, потому что он по российским законам является налоговым агентом по НДФЛ.

А вот иностранный брокер не является налоговым агентом и физическому лицу самостоятельно необходимо сдать декларацию 3-НДФЛ. Срок сдачи не изменился – не позднее 30 апреля года, который следует за отчетным. В 2019 году 30 апреля выпадает на будний день, поэтому никаких переносов не будет. Мы должны будем отчитаться не позднее 30 апреля 2019 года.

Я хочу рассказать о двух главных моментах:

1) Каким образом лучше всего заполнить декларацию 3-НДФЛ;

2) Где взять данные для формирования декларации 3-НДФЛ.

Программа «Декларация 2018»

Каким образом лучше всего заполнить декларацию 3-НДФЛ? Я советую сделать это через Личный кабинет налогоплательщика, который вы легко и просто можете себе сделать в любой налоговой инспекции с паспортом (если у вас его еще нет).

Многие из вас находятся в командировках, за пределами России, в постоянных разъездах по работе и пр. И вам будет неудобно привязываться к «походу в ИФНС лично». Поэтому самый лучший вариант – это направить документ через свой Личный кабинет налогоплательщика (далее по тексту ЛКН).

Внешний вид ЛКН немного изменился и я помогу вам «на картинках» разобраться – «куда нажимать»…

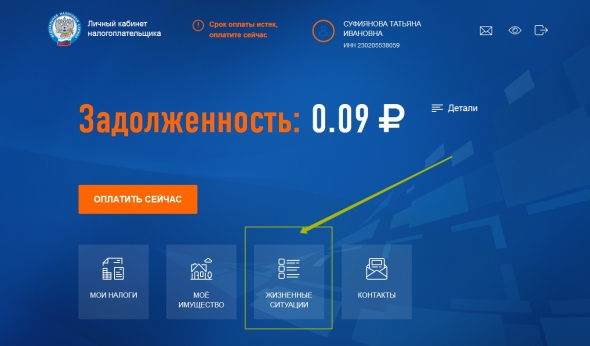

Первое – вы входите в свой Личный кабинет. На примере вы сможете увидеть мой ЛКН, поэтому, не надо обращать внимание на те 9 копеек долга, которые вы видите, они не ваши.

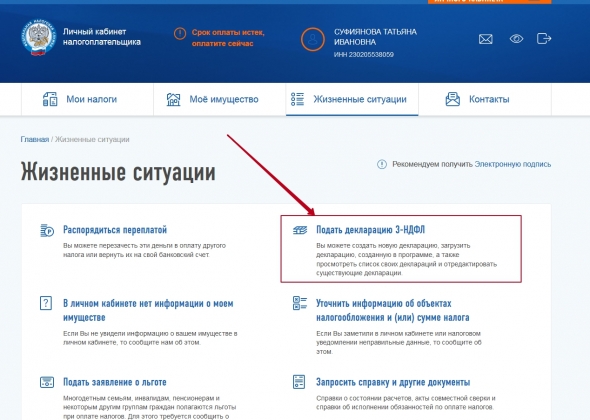

Второе – вам надо выбрать раздел «Жизненные ситуации»

Третье – вам надо выбрать подраздел «Отправить декларацию, заполненную в программе». И вот тут я остановлюсь более подробно…

Дело в том, что торгуя через иностранного брокера, заполнить декларацию в онлайн режиме бывает сложно. Ведь онлайн надо сделать сразу. А вдруг у вас операций много (их долго вводить) или вам поступил срочный звонок по работе и вам надо отвлечься; у вас по ходу ввода данных возникли вопросы и вам надо выйти из ЛКН. Все это приведет к тому, что вы потом будете по новой вводить все данные.

Это не совсем удобно. Я предлагаю воспользоваться вторым способом – скачать себе на компьютер или ваш ноутбук (нетбук) программу «Декларация» с сайта ИФНС (ссылка на скачивание дана там же в ЛКН). И уже вводить данные в программу по мере возможности. Программа не онлайн и все ваши данные (личные и по вашим активам) будут доступны только вам.

После того, как вы все введете, проверите, посмотрите саму декларацию на внешний вид, можно отправлять. Программа позволяет сформировать именно тот xml формат документа, который и надо будет прикрепить и сдать.

Чуть попозже я сделаю на картинках пошагово все действия, как загрузить готовый файл, чтобы вам было удобно и легко. В этой статье не хочу, иначе она получится очень большая. Я опубликую отдельный пост.

А вот второе, о чем я хотела вам рассказать – это отчет, на основании которого и будет формироваться налоговая декларация 3-НДФЛ. Сейчас не секрет, что инспекторы в ИФНС начали более тщательно проверять декларации по доходам через иностранных брокеров. Как показывает практика, ранее многие проверяли такие декларации «с закрытыми глазами», потому что просто не понимали, о чем идет речь. Но сейчас такого больше нет.

О каком отчете я говорю? Если кто-то еще ни разу не сдавался, не отчитывался и не знает, что делать, расскажу основы. Когда вы торгуете через российского брокера, то вашу прибыль рассчитывает сам брокер, как налоговый агент. А вот если вы торгуете через иностранного брокера, тогда вам самим надо вести учет всех доходов и расходов, рассчитывать прибыль.

Вся трудность заключается в том, что в нашем Налоговом кодексе порядок определения прибыли ведется не так, как хотелось бы. Покажу на простом примере – вы продали акции за 250 долларов 16 октября, а купили их в мае за 180 долларов. В долларах вы получили прибыль – 70.

Казалось бы, возьми эти 70$ и умножь на курс рубля на дату продажи. Нет! Так нельзя. Надо сначала в рублях определить весь полученный вами доход на дату каждой продажи 16 октября, а потом определить расходную часть (тоже рассчитывая на каждую дату покупки актива – в нашем примере на майскую дату) в рублях. И уже разница между доходом и расходом нам покажет – прибыль у нас или убыток.

Сложно тогда, когда операций очень много, активов много. Но выход есть – можно обратиться к специалисту, который подготовит этот отчет для вас, а можно подготовить его самостоятельно. Да, именно самостоятельно.

Как я уже знаю, многие мои клиенты не хотят афишировать свои данные, свои ФИО, бояться огласки. Я их прекрасно понимаю. И я их обучаю тому, как сделать этот отчет самостоятельно, грамотно, без ошибок. У меня нет «шаблонной» записи обучения, потому что каждый случай индивидуальный, и я лично работаю с каждым человеком. Тем более, что каждый брокер имеет свой уникальный вид отчета, поэтому работа ведется отдельно с каждым человеком.

Посмотреть описание моей услуги по обучению вы сможете в статье. Если вам необходима помощь, и вы хотите научиться готовить отчет самостоятельно – пишите мне и укажите, какую услугу вы хотите получить. Мы с вами начнем работу.

Удачного вам декларирования!

Удалён21 октября 2018, 20:09Как все сложно. Спасибо за статью)+2

Удалён21 октября 2018, 20:09Как все сложно. Спасибо за статью)+2 InvisibleInvestor21 октября 2018, 20:14Вводил данные онлайн, не за один раз. В старок ЛК все сохранялось в черновике…0

InvisibleInvestor21 октября 2018, 20:14Вводил данные онлайн, не за один раз. В старок ЛК все сохранялось в черновике…0 Cheshire Cat21 октября 2018, 20:52Важное уточнение: далеко не всегда российские брокеры являются налоговыми агентами.0

Cheshire Cat21 октября 2018, 20:52Важное уточнение: далеко не всегда российские брокеры являются налоговыми агентами.0 Bruho21 октября 2018, 21:03Здравствуйте. Я новичок. Торгую через Тинькофф. Есть американские акции и по ним получены дивиденды в текущем году. Я обязан отчитываться за дивидендный доход или это сделает брокер?+1

Bruho21 октября 2018, 21:03Здравствуйте. Я новичок. Торгую через Тинькофф. Есть американские акции и по ним получены дивиденды в текущем году. Я обязан отчитываться за дивидендный доход или это сделает брокер?+1