Кто купил $1,47 триллиона нового госдолга США за последний год?

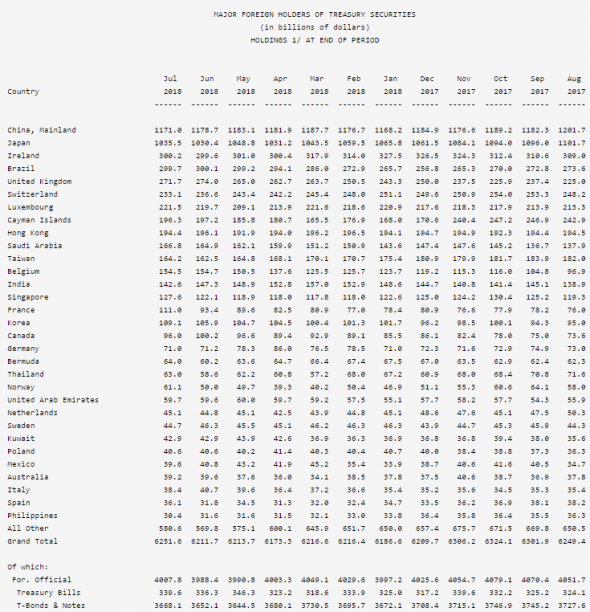

Согласно данным Министерства финансов США, опубликованным во вторник, все, перечисленные выше, совместно сократили свои вложения в казначейские ценные бумаги США на $21 млрд по сравнению с годом ранее, до $6,25 трлн. За тот же период, несмотря на бурно развивающуюся экономику, валовой национальный долг США, подпитываемый колоссальным разгулом расходов и большим снижением налогов, взлетел всего за 12 месяцев на $1,468 трлн и к концу июля достиг $21,31 трлн.

Кто же скупил за последний год $1,468 трлн нового госдолга США?

Кто этого НЕ делал:

Китайские вложения остались стабильными — на конец июля на уровне $1,17 трлн, что лишь на $4,7 млрд больше, чем годом ранее.

Японские вложения понизились на $78 млрд по сравнению с аналогичной датой прошлого года до $1,035 трлн, продолжая плавную тенденцию понижения с пика в конце 2014 года ($1,24 трлн):

Россия всегда держала в бумагах США не так много, по сравнению с Китаем и Японией, а тут и вовсе ликвидировала 90% подобных активов: с $153 млрд в мае 2013 года до всего лишь $14,9 млрд в июле 2018 года:

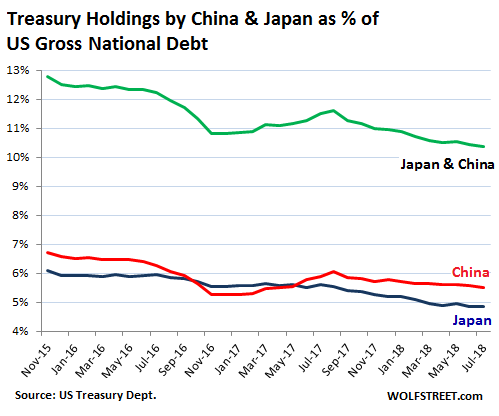

Китай и Япония уже давно играют большую роль в качестве кредиторов правительства США. Но их значение снижается в последние годы из-за активного роста самого долга США, что снижает их долю. Это привело к тому, что их совокупная доля в госдолге США снизилась с 13% в конце 2015 года до 10,4% в июле 2018 года (на долю Японии приходится 4,9%, на долю Китая — 5,5%):

Кто дальше по списку?

После Китая и Японии из 12 крупнейших держателей казначейских облигаций США, 7 являются налоговыми гаванями (они выделены жирный шрифтом) для иностранных корпораций и/или физических лиц. Текущие вложения и год назад (в скобках):

Ирландия: $300 млрд ($312 млрд)

Бразилия: $300 млрд ($271 млрд)

Великобритания («Лондонский Сити»): $271 млрд ($230 млрд)

Швейцария: $233 млрд ($244 млрд)

Люксембург: $222 млрд ($213 млрд)

Каймановы острова: $196 млрд ($240 млрд)

Гонконг: $194 млрд ($197 млрд)

Саудовская Аравия: $167 млрд ($142 млрд)

Тайвань: $164 млрд ($184 млрд)

Бельгия: $155 млрд ($99 млрд)

Индия: $143 млрд ($136 млрд)

Сингапур: $128 млрд ($112 млрд)

Остались только американцы.

Вот кто скупал или продавал трежеря за последний год:

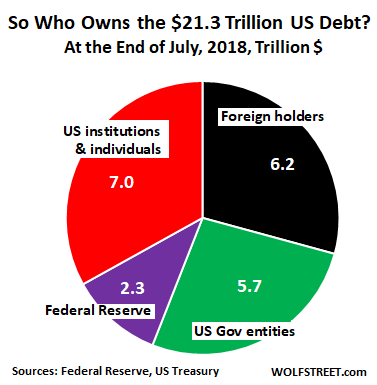

— Иностранные официальные и частные держатели сократили свой вклад на $21 млрд, уменьшив свою долю до $6,23 трлн, или до 29,2% от общего объема госдолга США.

— Правительство США (пенсионные фонды, социальное обеспечение и др.) сократили свой вклад на $44 млрд, уменьшив свою часть «внутреннего долга» до $5,70 трлн, или до 26,7% от общего объема госдолга.

— ФРС уменьшив свою долю в госдолге на $128 млрд, до $2,337 трлн, или до 11% от общего объема госдолга.

Если все сливают, то кто же покупает?

Американские корпоративные и индивидуальные инвесторы, прямо и косвенно, через облигационные фонды, корпоративные или государственные пенсионные фонды, а также другими способами, овладели $7,05 трлн госдолга (33,1% от всего госдолга), увеличив свои вложения за последний год на $1,66 трлн!

Как теперь распределен быстро растущий долг США:

Американские частные инвесторы с неистовством скупают трежеря. Ставки поднялись совсем немного, хотя и остаются ниже темпов инфляции. Месячные облигации закрываются сегодня на доходности в 2.05%, годовые — на 2.58%, двухлетние — на 2.81%, 10-летние — на 3.05%.

Тот факт, что 10-летняя доходность по-прежнему настолько низка по сравнению с краткосрочной доходностью, показывает, что существует огромный спрос на долгосрочные облигации. И этот спрос исходит не от иностранных компаний, ФРС или правительственных фондов США, а от американских инвесторов. Они скупают все, чтобы получить более высокую доходность. Сегодняшний ажиотаж — девятый по величине за все время и является одним из самых рискованных. Он отчетливо напоминает ситуацию в 2006-2007 годах.

интересно

а вот куда наши вложили те бабки что изъяли из США? есть инфа нет?