Торговый план на неделю 09 – 13.07.2018

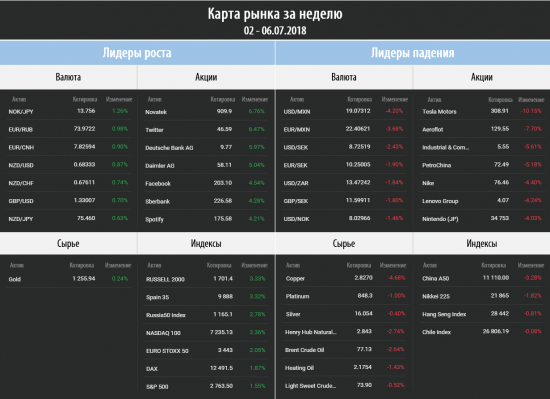

На прошлой неделе мы стали свидетелями старта нового сезона отчётности, нисходящей динамики по группе цветных металлов, коррекционного роста EURUSD к уровню сопротивления, а также роста нефти к своим локальным максимумам. Давайте разберем все факторы по порядку.

Табл. 1 Карта рынка за неделю

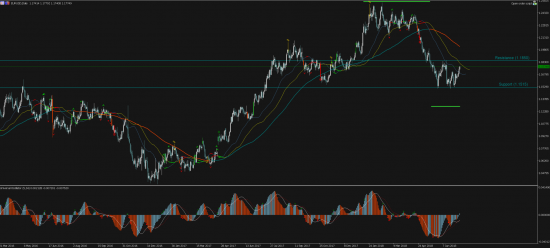

EURUSD

График 1. Динамика валютной пары EURUSD, D1

Котировки EURUSD начали свою динамику в техническом паттерне «треугольник» на часовом графике. Неоднозначная динамика макропоказателей США вызвала небольшое ослабление американского доллара. Так, данные рынка труда продемонстрировали рост в 213 тысяч новосозданных рабочих мест, что выше прогнозов экспертов, однако мы с вами получили очередное расхождение показателей по безработице (4% против 3.8% периодом ранее) и Nonfarm. Каких-либо дополнительных сильных новостей на рынке не было. Поэтому отбой от 1.1515 на прошлой неделе продолжил рост в технической фигуре, да и новости поспособствовали достижению уровня в 1.1750. Сейчас будет интересно наблюдать за динамикой EURUSD, так как котировки находятся на ключевом уровне сопротивления. Если пробьёт уровень в 1.1850, то следует ожидать рост к отметкам 1.2100.

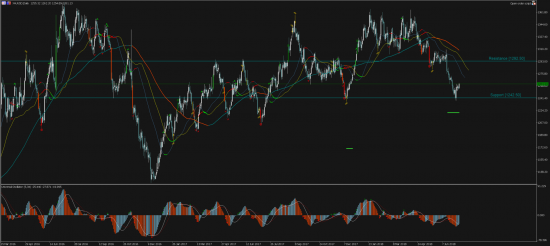

Золото

График 2. Динамика котировок золота, D1

Стоимость золота немного отскочила от ранее достигнутых уровней. Я ожидаю небольшую проторговку на этой неделе, что позволит сформировать технический паттерн «флаг» с последующим нисходящим импульсом. Торговая война никуда не делась, и это хорошо видно по фондовому рынку Китая. Как один из самых крупных потребителей цветных металлов, «проблемы» в поднебесной провоцируют снижение стоимости промышленных металлов. Золото и серебро в данном случае просто идут за рынком, нежели задают тренд. Поэтому их падение не столь велико, но в тоже время в текущих условиях ожидать роста не следует.

Нефть

График 3. Динамика котировок нефти, D1

Две недели можно было наблюдать за спекулятивными новостями вокруг рынка нефти. Так, мы увидели заседание ОПЕК, новые договорённости, квоты и условия. В эти события включался Иран, который находит возможности обойти запреты на свою нефть со стороны США, а также Саудовская Аравия, перекрывающая недостающий уровень добычи своими объемами. На прошлой неделе никаких громких событий на рынке нефти не произошло, что и позволило ей отбиться от локального максимума в $80 за бочку. Однако, я считаю, те два фактора, о которых я писал в прошлом торговом плане, ещё актуальны (Иранская нефть и фактор временного разрыва). На этой неделе выйдет ежемесячный отчёт от ОПЕК, но вряд ли мы увидим цифры, которые уже смогут показать эффективность принятых решений. Поэтому ожидаю движение по нефти в диапазоне $77-80. Если котировки пробьют и закрепятся за каким-либо из этих уровней, тогда можно начинать действовать. А пока будем в режиме зрителя.

Фондовый рынок США

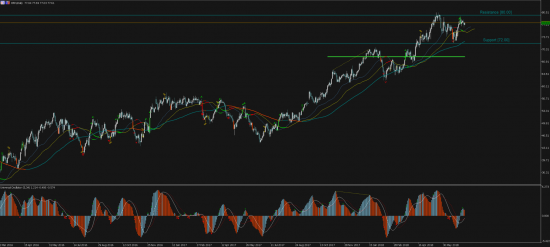

График 4. Динамика котировок S&P500, D1

На прошлой неделе стартовал новый квартал, а значит нас с вами ждут новые финансовые отчеты. Более чем уверен, что налоговая реформа позволит компаниям нарастить уровень прибыли и направить средства в дивиденды или же в новые заработки. Обе новости положительно скажутся на динамике стоимости акций. По технике, S&P500 удержал уровень в $2700 и устремился к локальному максимуму. Свои цели по фондовому рынку я оставляю неизменными: рост к $2800 с последующим пробоем и выходом на новые максимумы.

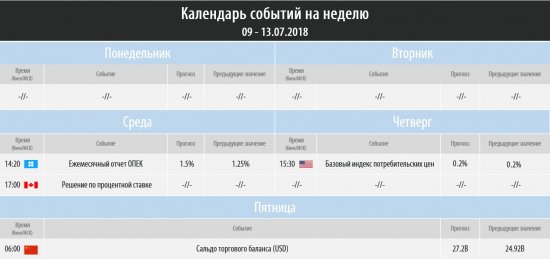

Табл. 2 Календарь событий на неделю

Экономический календарь на этой неделе довольно скудный. Из всего перечня фундаментальных данных я бы отметил только ежемесячный отчет ОПЕК, а также решение по процентной ставке Канады. Первое сможет дать понять в какую же сторону стоит ожидать последующую динамику нефти, а второе вызовет неимоверную волатильность. Сами по себе данные по Канаде вызывают огромную реакцию, а на предстоящем собрании ожидается повышение ставок, что в моменте может поспособствовать укреплению канадца на 100 пунктов по отношению к американскому доллару. Поэтому в среду нужно наблюдать за ходом торгов и корректировать торговые позиции.

Табл.3 Отчетность компаний на неделю

Также с текущей недели начинаем следить за отчетностью. Традиционно первой группой компаний, которые публикуют свои отчеты, станет банковский сектор. В этом списке также присутствуют Pepsi и Delta Air Lines (авиалинии США). Представители сектора retail и услуг также первыми продемонстрируют влияние налоговой реформы на эти секторы рынка. Я ожидаю во всех компаниях рост выручки, а также показателей прибыли.

Всем прибыльной недели!