МОК

Это план доклада. На МОК мне вопросы не задавали. Наверное, испугались за мое здоровье. Поэтому, жду вопросов от вас.

Опцион. Право, но не обязанность.

Купленный опцион имеет обязательный убыток и вероятную прибыль.

Проданный опцион имеет гарантированную прибыль и вероятный убыток.

Все торгуют опционами, только этого не знают.

Все кто торгует опционами, торгуют волатильностью.

Путь «пьяного матроса».

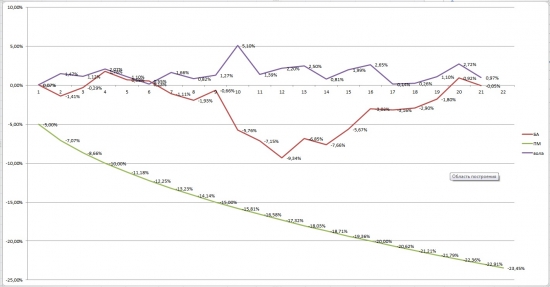

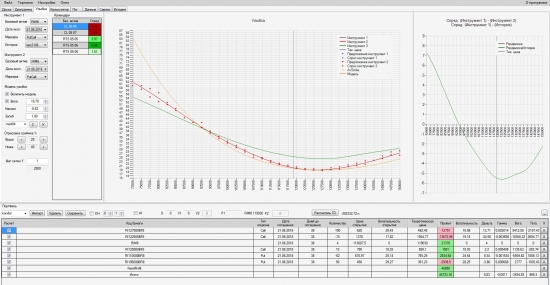

Как продать край? Измеряем размер месячных свечек (красных) (10%). Рассчитываем край. Используем формулу. Волатильность * время ^ ½. Получаем огибающую.

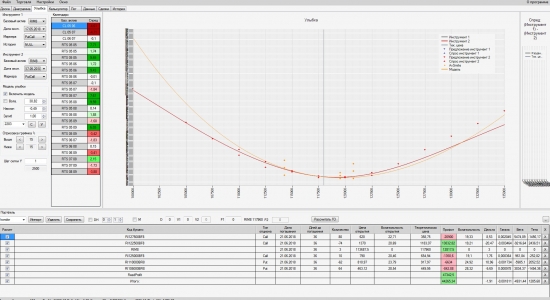

Отступаем на 23% вниз и продаем много путов. Получаем гарантированно прибыль и, с очень меленькой вероятностью, убыток ограниченный брокером.

Даже если вы торгуете линейным активом, то профиль вашей стратегии выглядит именно так. Если у вас отрицательная гамма и вы усредняетесь. У вас гарантированная прибыль. В противном случае, гарантированный убыток. Обучение сводится к рекомендации использовать фиксированный процент от депо. Получается положительная гамма и трейдер генерирует денежный поток для рынка.

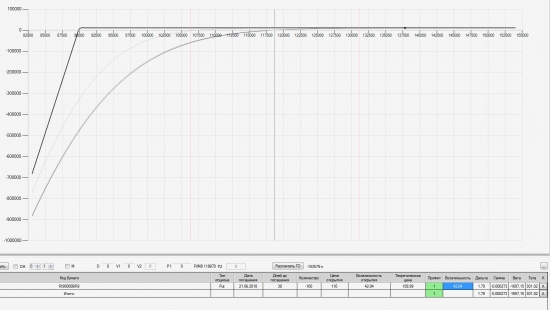

Опцион имеет 42% волатильность. И это на момент покупки. С течением времени и БА волатильность вашей позиции будет меняться. Возникает эффект накопленной волатильности. При движении вверх вола позиции начинает расти. И при движении к проданному страйку, падать. Вам надо сбалансировать свой портфель и обычно это делают через ДХ. Несколько слов о ДХ.

Если вы продали опцион 42%, то ДХ надо делать меньшей волатильностью. В данном примере она равна 0.1. То же самое можно делать на ЦС. Просто переключаетесь с пута на колл. И это тоже ДХ. Надо ли, что бы ДХ совпадал с ЦС или рынком? Если вы не ММ, то можете сделать ДХ опционом с волой ЦС. Принцип не в ДХ. Вы продали опцион с 42 волой, а откупить его должны с меньшей. Одна вола, это опцион. Другая вола, это что угодно другое.

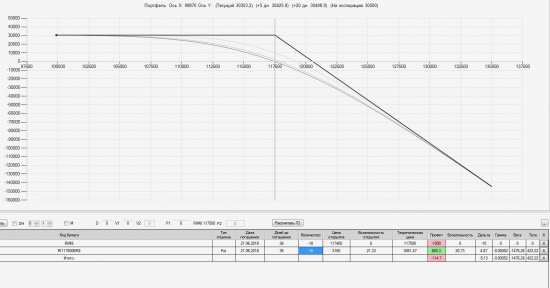

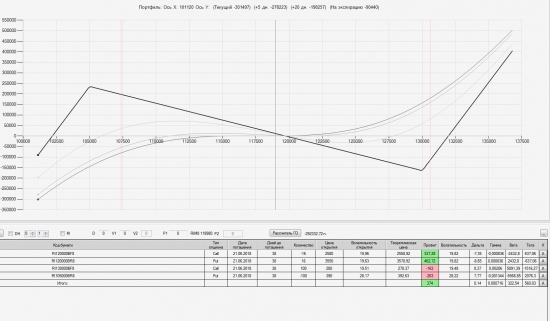

Посмотрим простую стратегию. Мы назвали ее Гениальная 2. Г2 или G2. На ЦС продаем опцион пут 10 штук. Ждем один час. Если цена закрылась выше страйка, ни чего не делаем. Если ниже, продаем 10 фьючей. Если цена снова пересекает страйк, откупаем 10 фьючей. На полученный убыток до продаем опционов. Так, что бы шапка прибыли была равна стоимости 10 опционов.

Таким образом мы продали волу, которая стремится к нулю. Купили волу через ДХ, которая стремится вырасти и захеджировали это продажей дальнего края, который определен количеством продаваемых опционов. И это полностью эквивалентно продажи нашего края. Только там у нас продажа волатильности через проданный край, а тут покупка волатильности через проданный край.

И какая вероятность остаться на страйке продать 100 опционов? Такая же как и за один проход уйти не 0.1 дельту. Как с динозавром 50/50. Можно встретить а можно не встретить. И это о статистическом преимуществе опционов. Изначально его нет.

И если говорить о вероятностях. Плотность распределения в опционах мы можем получить, построив бабочку. P/L бабочки нарисует плотность распределения IV, как видят это опционы.

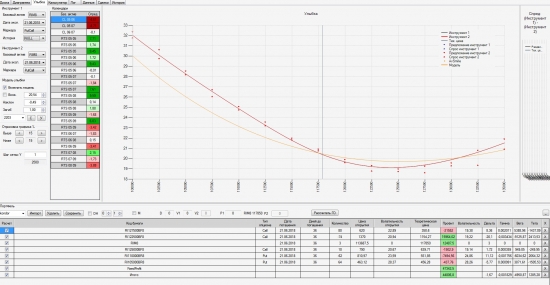

Чем определился этот хвост? Улыбкой волатильности. Чем определяется улыбка волатильности? Волатильностью волатильности и это «загиб». Корреляцией волатильности с БА и это «наклон». С течением времени «улыбка» меняется.

Наше распределение получается из набора нормальных Гаусовских распределений. И толщина нашего хвоста определяется улыбкой.

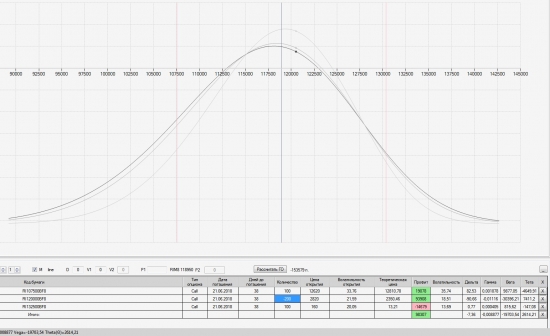

Какие способы продавать такую прелесть? Использовать зигзаг. Продаем пут, покупаем кол. Получаем рискревелсал. Мы можем соединить страйки на улыбке волатильности и оценить наклон. После этого мы приводим дельту в 0. Вместо фьючерса я использую синтетическую позицию. Куплю путов и продам колов.

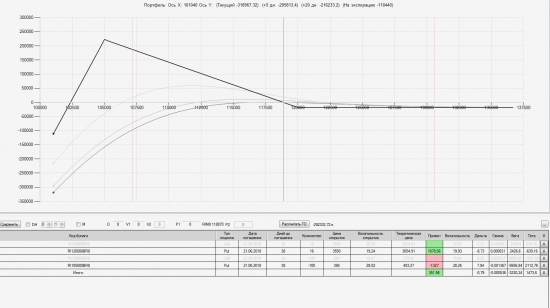

Теперь разберем отдельно проданный хвост. Уберем колы. Получим пропорциональный спред. Пропорциональный, потому что на каждой ноге должно быть одинаково дельты. Как видно ее не одинаково. И если бы мы все это фьючем ДХ было бы еще хуже.

Купленный 120000 пут у нас выполняет роль фьючерса. Проданный 105000 выполняет роль хвоста. В право у нас колы.

И все будет хорошо, если хвост не растет. В противном случае нам надо добавлять обратный ратио спред. Продавать 120000, покупать 110000. То есть сдвигать ДХ ближе к проданному краю.

Таким образом, двигая опционы, мы получим разные спреды от кондора до бабочки.

Можно сделать вывод, что если мы торгуем опционами, мы так или иначе торгуем спредами волатильности. Или через ДХ. Или через покупку/продажу опциона. И главный вопрос, разобраться с этими спредами. А спреды сидят на улыбке.

И если мы говорим, что улыбка возникла и зависит от волофвол, то мы должны не просто найти эту зависимость, а параметризовать ее. Зависимость понятна. Чем выше voloffvol тем дальше мы от БШ. И чем ниже voloffvol, тем ближе мы к БШ.

Один из способов. Учитывать параметры убыки. Наклон (крутозис) загиб (эксцесс).

Сравним две улыбки с нашей моделью.

Со временем у меня уменьшается наклон. Чувствительность к корреляции. И уменьшается voloffvol. Улыбка разворачивается.

Теперь мы можем искать корреляции между voloffvol и формой улыбки через наши параметры. То есть оценивать опционы по собственной модели. В том числе и хвосты.

Если трейдер продает, к примеру в олл-ин, дальних 100 опционов, то это 100 фьючей в продаже. 100 фьючей это полтора ляма ГО. А депо трейдера под конструкцию м.б. всего 500 тыс.

И второе. Тут помнится была пара-тройка последователей зигзага и «лодочника». Каждый отчитался о пойманном лосе. Но веру обещали не менять. Сгинули куда-то.