Дивиденды2017.ОМПК, ВТБ и Сбербанк

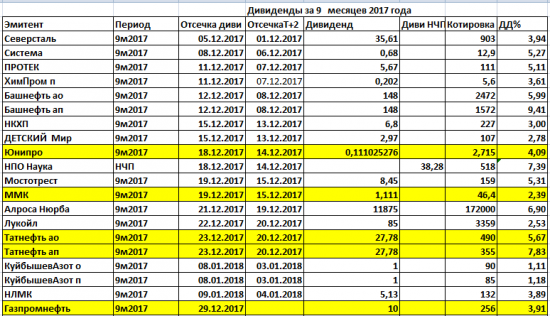

Текущая таблица дивидендов за 9 месяцев 2017 года

На прошлой неделе закончились отсечки по дивидендам за 6 месяцев 2017 года. В течении декабря 2017 года будут проходить отсечки по дивидендам за 9 месяцев 2017года и продолжатся уже в январе 2018

В прошлом обзоре я уже отмечала, что ряд компаний торопятся выплатить повышенные дивиденды до президентских выборов.

Но причинами выплат дивидендов срочно-сейчас, могут быть не только выборы. Так, например, Мостотрест впервые выплачивает промежуточные дивиденды в связи с необходимостью улучшения показателей пенсионных фондов, которые являются владельцами акций ПАО Мостотрест.

Настоятельная просьба выплат этих дивидендов НПФ связана с убытками, которые потерпел ряд НПФ в связи с ситуацией в банках Открытие и Бинбанк. Цитирую высказывание топ-менеджера одного из НПФ:

«К концу года фонды рассчитывают подойти со «среднерыночными показателями». «По итогам 2017 года (когда доходность от размещения накоплений и резервов разносится на счета клиентов. — Прим. «Коммерсанта») НПФ планирует обеспечить своим клиентам положительный результат по всем направлениям деятельности».

Ясное дело, дивиденды Мостотрест будут для этого совсем не лишними.

На прошлой неделе прошла интересная дивидендная новость:

Екатеринбург. 15 ноября. ИНТЕРФАКС — Совет директоров ОАО „Каменск-Уральский завод по обработке цветных металлов“ (КУЗОЦМ, Свердловская область, входит в ГК „Ренова“) рекомендовал акционерам принять решение выплатить дивиденды за 9 месяцев 2017 года в размере 2,03 рубля на акцию, говорится в сообщении компании.

Дивиденды на общую сумму 102 млн 162,231 тыс. рублей предлагается выплатить за счет нераспределенной прибыли»

КУЗОЦМ есть в Квике, но торгов по нему не было, и я даже не видела котировки. Т е див доходность посчитать нет возможности и купить под отсечку тоже.

В этой новости интересно другое: теперь Ренова требует выплат дивидендов во всех торгуемых на Мосбирже акциях(Русал, Химпром, КУЗОЦМ). Исключением является только ОМПК. Пока там дивиденды не выплачивались ни разу. Хотя у компании значительная по величине НЧП.

Ренова владеет ОМПК на паритетных началах с менеджментом компании.

ВТБ.

Падение котировок ВТБ хит этой недели

Прочитала множество объяснений причин этого падения.

И поскольку я сама являюсь акционером ВТБ24, который сейчас присоединяют в ВТБ, то само собой разумеется, составила для себя обьяснение такому падению.

Рассматривала ситуацию по аналогии с присоединением к ВТБ Банка Москвы. Я тоже была акционером БМ на момент присоединения.

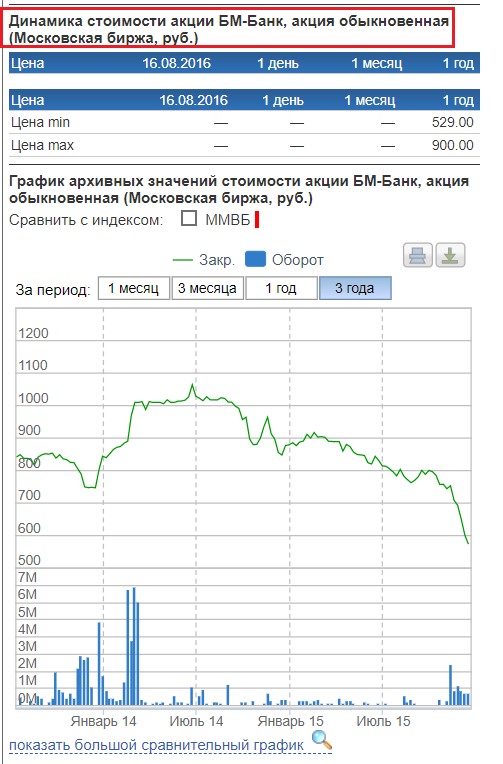

ВТБ по оферте выкупил выше 10% акций БМ, превысил 95% рубеж владения и в ноябре 2015 года запустил процедуру принудительного выкупа акций Банка Москвы у миноритариев. Цена, по которой проводится squeeze out — 589,89 рубля за акцию.

Последняя докапитализация Банка Москвы прошла в конце 2011 — начале 2012 года, тогда банк разместил в пользу группы ВТБ дополнительные акции на 102 млрд рублей. Цена размещения составила 1111,77 рубля за одну ценную бумагу

Смотрим, как реагировали котировки Банка Москвы на корпоративные процедуры присоединения к ВТБ

Сейчас снова в ВТБ идёт присоединение. На этот раз банка ВТБ24.

И снова цена по оферте для не согласных 3 рубля за 1 акцию ВТБ24.

Для тех, кто пойдёт на конвертацию, предложен коэффициент 1/79.

Считаем оценку: 3 рубля делим на 79 акций = 0,038 рубля.

После таких оценок сложно было ожидать роста котировок ВТБ, что мы и наблюдаем на графике последних дней.

Нужно ещё учесть, что в середине января 2018 года, когда акции ВТБ24 будут конвертированы в акции ВТБ, и этот массив акций поступит на депо владельцев, создастся дополнительное предложение акций ВТБ, т к тех, кто держал акции ВТБ24 с целью получения дивидендов с нормальной див доходностью, вряд ли удастся соблазнить держать акции ВТБ с его мизерной ДД.

Получается, что по меньшей мере до конца января 2018 года котировки акций ВТБ будут под давлением предложения.

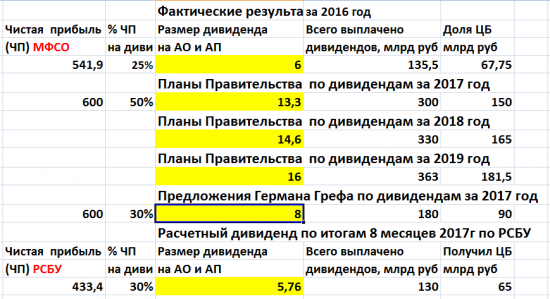

В одном из постов на смарт лабе видела риторический вопрос: Упоминал ли когда-нибудь Греф об увеличении дивидендов в Сбербанке

Да, конкретно упоминал. Предложения Правительства и предложение Грефа свела в табличку и сделала расчет предполагаемых дивидендов

Удачной вам дивидендной охоты!

Спасибо