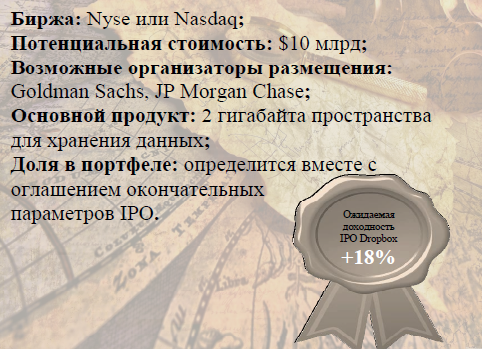

DropBox готовится к IPO

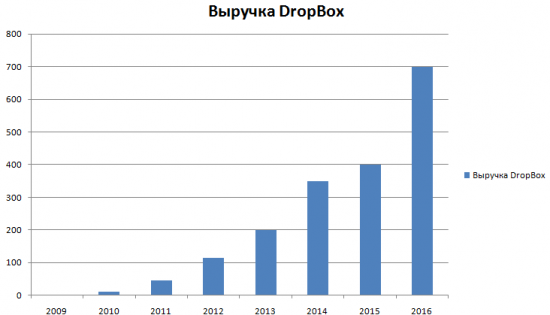

DropBox — компания, которая занимается разработкой облачного хранилища для файлов. Услугами сервиса пользуются более 500 млн человек. Общий объем привлеченных компанией инвестиции составляет $1,7 млрд в семи раундах от 26 инвесторов. В начале года основатель компании Дрю Хьюстон говорил, что годовая выручка Dropbox превысила $1 млрд.

Перспективы IPO

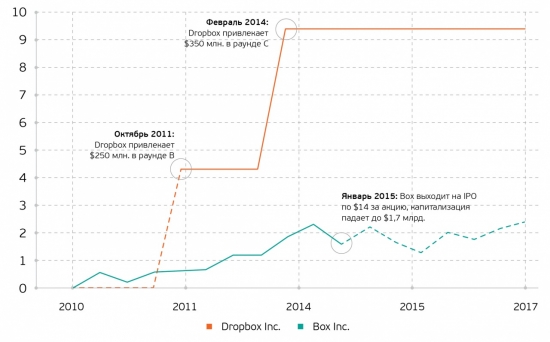

Отличие Dropbox от ближайшего конкурента Box в том, что больше процессов работы с данными встроены в интерфейс, который ближе к OS X, чем к Windows. Dropbox также имеет специальные фишки, заточенные под тяжёлые графические файлы и видео, и позволяет тщательнее контролировать совместную работу над документами, которых в сервисе уже больше нескольких миллиардов.

Причина выхода компании на IPO, как обычно, в том, что ей нужны деньги, и поэтому она вполне может предложить выгодные условия покупки ценных бумаг, в которые обычно заложен потенциал роста от +10% до +30%. Довнесение акционерного капитала позволяет избежать расходов на повышение стоимости займов. В отличие от рынка private equity, в котором оценки стоимости подчас слишком высокие, у компаний, выходящих на биржу, как правило, есть неотложная необходимость в привлечении фондирования. Вследствие этого организуется downround — продажа акций по сниженной цене, и им, взамен на публичность, приходится предъявить инвесторам прошедшие финансовые показатели.

Компании, как правило, приурочивают подобные сделки к знаковым вехам в эволюции и создают вокруг IPO много шума, например, Dropbox начал подготовку к IPO после того, как его выручка коснулась заветных $1 млрд в год.

Помимо потенциальной востребованности услуги и перспектив получения денежного потока, еще одна важная мотивация для инвесторов вкладываться в бизнесы-стартапы — отсутствие кризиса и привлекательная оценка биржи для выхода на IPO. Это означает, что индексы продолжают обновлять максимумы, и коэффициенты цены к прибыли движутся вверх, серьезно влияя на стоимость сбережений у тех, кто не инвестировал деньги в доходные инструменты.

Но нужно иметь ввиду, что Dropbox сейчас имеет положительную EBITDA и утверждает, что растет быстрыми темпами.

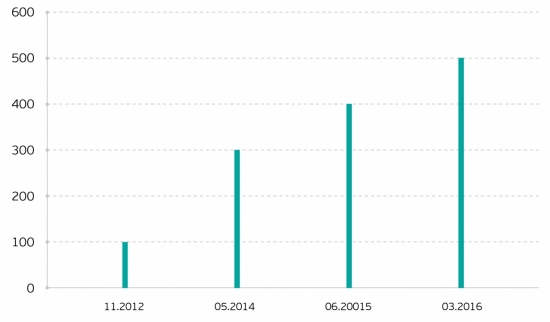

Облачный сервис привлекает примерно 10 млн. новых пользователей в месяц. Основной денежный поток генерируется за счет Dropbox Business. Данный продукт был специально разработан для корпоративного использования и имеет несколько тарифов. К примеру, базовый стоит $12,5 на пользователя в месяц (начинается от 3 пользователей; продвинутый пакет предполагает больше возможностей и стоит уже $20. На текущий момент число компаний-клиентов составляет более 200 тыс. (на 2014 год цифра равнялась 50 тыс.).

Динамика оценочной стоимости Dropbox и Box, млрд. $

Также в марте 2017 года компании была предоставлена кредитная линия в размере $600 млн. от 6 банков, включая JP Morgan Chase & Co. Предоставление достаточно крупной суммы кредита свидетельствует о надежности Dropbox как заемщика с понятной бизнес-моделью и стабильной генерацией денежных потоков. Месяц спустя компания объявила о выходе на положительный уровень по показателю EBITDA. Dropbox Inc. создает простые в использовании и по-настоящему надежные продукты. Люди, хранящие файлы в Dropbox, уверены в их сохранности и в том, что данные принадлежат только им, поскольку конфиденциальность пользователей была и остается первостепенной задачей. В то же время компании предстоит непростая трансформация из бесплатного хранилища файлов в платформу, предоставляющую облачные IT-услуги для корпоративных клиентов. Только так будет возможно обеспечить стабильные финансовые результаты, чтобы не разочаровать инвесторов, которые возлагают большие надежды на Dropbox перед первичным публичным размещением.

Продажи Dropbox пошли в гору, вероятно, в 2012 году,

когда с $46 млн годом ранее увеличились до $116 млн,

после чего на следующий год уже было $200 млн, и ещё

через год — $350 млн. Но начинала компания с $2,5 млн

за 2009 год. И здесь мы опять приходим к вопросу о

двузначных темпах роста.