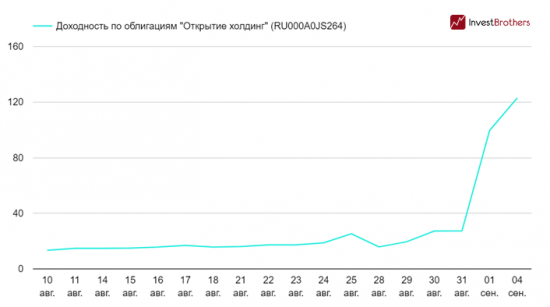

Доходность по облигациям холдинга “Открытие” превысила 122%

Несмотря на то что Центральный банк успокоил кредиторов банка “Открытие”, ценные бумаги кредитной организации и материнской компании продолжают испытывать давление со стороны продавцов.

В понедельник стоимость акций банка опустилась на 5,3%. Всего с середины августа они потеряли в цене около 30%, если месяц назад их можно было бы продать по 1600-1650 рублей за единицу, то сегодня лишь по 1175 рублей.

Кроме того, инвесторов не успокоило и то, что банк переходит “под крыло” Центральному банку в лице Фонда консолидации банковского сектора. По сообщениям СМИ регулятору достанется как минимум 75% банка.

Однако кредиторы этому, похоже, не рады и продолжают нервничать на счет кредитоспособности “ФК Открытия”. Доходность по облигациям серии RU000A0JU872 достигла 44,53%. То есть, купив облигацию сегодня 27 октября можно будет получить сверху 5,6%. В конце октября держателям бумаг будет предложена оферта по обратному выкупу облигации.

Долговые бумаги материнской компании – АО “Открытие холдинг” – чувствуют себя немного хуже. К примеру, выпуск RU000A0JS264 имеет доходность в 122,94%. Стоимость облигаций опустилась до 58% от номинала. Таким образом, если купить бумагу сегодня и дождаться срока предусмотренной оферты – 26 июня 2018 г., можно получить доход в 87,8% (в отсутствие дефолта конечно, и если будет исполнена оферта).

Резюме

Инвестирование в долговые бумаги материнской компании куда более рискованное занятие, так как основным активом холдинга был банк. Сейчас, когда компания может его почти полностью потерять возникает вопрос откуда будут изысканы средства для погашения облигаций и выплаты по ним процентов.

Согласно заявлению Банка России, “мораторий на удовлетворение требований кредиторов не вводится. Механизм конвертации средств кредиторов в акции (bail-in) не применяется”. То есть, пока ЦБ не видит препятствий в обслуживании долга серии RU000A0JU872.

По нашему опыту, дела такого масштаба быстро не решаются и, вполне возможно, будут дни более выгодной покупки ценных бумаг банка “Открытие”.

Ссылка на статью

Может быть интересно:

не знаю насколько разные. Но нервничают всё-таки владельцы облиг Холдинга, который пока больше похож на владельца токсичных активов.

скорее всего их погасят, если дыра не обнаружится огромнейшая )))