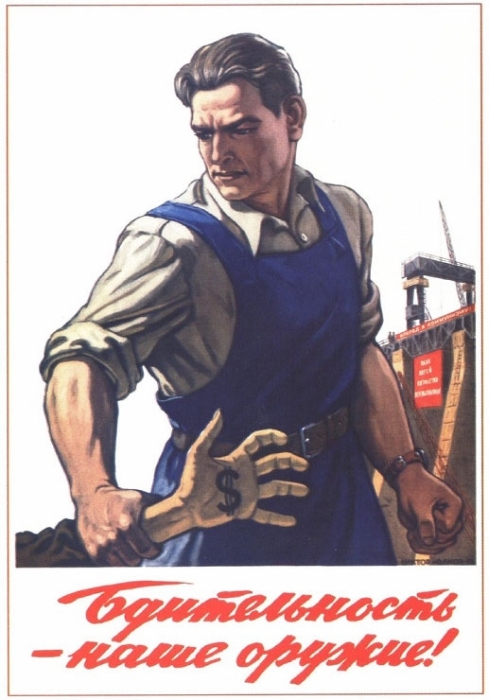

Аналитики призывают инвесторов к сентябрьской бдительности!

Вчера участники рынка внимательно следили за нефтяными ценами – если бы зона поддержки 50 – 50,4 долларов была пробита вниз, ситуация на российском фондовом рынке стала напряженной. Но нефть пошла по бычьему сценарию, поэтому индекс ММВБ продолжил рост и даже пытался в ходе торгов пробить майские максимумы. В данный момент достигнут один из уровней сопротивления 2030 пунктов. Правда, акции Газпрома тормозят рост индекса — Совет директоров не преподнес каких-либо сюрпризов: подтвердили дивидендную политику (дивиденды будут сохранены в прежнем объёме).

Фондовый рынок США вчера показал рост – индекс S&P-500 вырос на 0,57%, Dow Jones Industrial Average повысился на 0,25%. Росту котировок способствовали вышедшие экономические показатели и обещания представителей правительства предоставить долгожданные подробности плана по сокращению налогов. Министр финансов США Стивен Мнучин в четверг заявил, что правительство разработало подробный план реформы налогообложения и уже к концу года эта реформа будет проведена. Ранее в среду Дональд Трамп в очередной раз призвал снизить корпоративные налоги с 35% до 15%. Согласно опубликованному в четверг отчету, годовая инфляция в США продемонстрировала самый низкий темп роста за более чем полтора года. Это понизило ожидания рынка по росту ставок ФРС в декабре. Потребительские расходы в США, на которые приходится свыше двух третей экономической активности в США, увеличились на 0,3% в июле, в то время как прогноз составлял 0,4%. А про северокорейскую ракету все уже давно забыли.

Сегодня в США выйдут отчет по рынку труда за август, индекс настроений потребителей, экономическая активность в производственном секторе и отчет по продажам автомобилей. При этом объемы торгов, скорее всего, будут несколько понижены, так как пятница – последний день перед длинными, трехдневными выходными в США. В понедельник – День труда, выходной. Этот день считается неофициальным концом лета. Американские биржи будут закрыты.

В августе американские фондовые индексы показали небольшой рост, но аналитики LPL Research призывают инвесторов к бдительности. Тем, кто любит искать сезонные тенденции на рынке, они напоминают, что сентябрь это худший месяц для динамики индекса S&P 500 по данным с 1928 года. В среднем с 1928 года в сентябре индекс демонстрирует падение на 1%. Это хуже, чем у любого другого месяца года. К тому же в сентябре семь раз наблюдалось падение индекса на 10% или больше. Это чаще, чем в любом другом месяце.

Ну и доллар, соответственно, риски 57 сохраняются, но только в моменте, далее снова вверх. По фьючерсу 58000-58500 момент разворота.