Минфин загоняет себя в угол, увеличивая госдолг

Для финансирования своих расходов Минфину необходимо занимать все больше и больше, так как обслуживание госдолга становится все более накладным делом.

С начала года Министерство финансов привлекло на внутреннем рынке путем размещения облигаций федерального займа около 479 млрд рублей. Однако большая их часть была направлена на выплату процентов и погашение ранее выпущенных ОФЗ. За 2017 г. ведомство уже направило на эти цели 331,8 млрд рублей. Получается, что из почти полутриллиона рублей Минфин чистыми получил лишь 147 млрд.

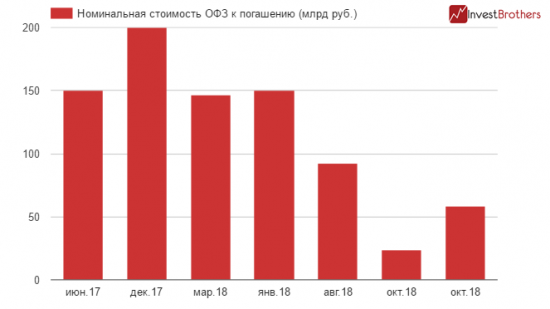

Сегодня министерство гасит ОФЗ 25080 и на эти цели выделено 150 млрд рублей. Кроме них, ведомство выплатит купон в размере 5,5 млрд рублей. В текущем году также планируется погасить еще два выпуска государственных облигаций. Ближайшие выкупы произойдут 14 июня на сумму в 150 млрд рублей и 27 декабря на сумму в 200 млрд рублей.

По состоянию на начало марта общий объем выпущенных ОФЗ оценивался Центральным банком в 5,8 трлн рублей. Если предположить, что средняя доходность по облигациям федерального займа составляет порядка 8,4%, то ежегодно на выплату процентов правительству страны необходимо тратить около 487,2 млрд рублей.

Резюме

Минфин становится отчасти заложником своих активных действий на внутреннем долговом рынке. Объем средств, которые ведомство направит в течение всего 2017 г. только на обслуживание старого долга, составит около 1 трлн рублей. Напомним, что за весь прошлый год министерство выручило путем продажи ОФЗ лишь 1 трлн и 30 млрд рублей.

Таким образом, если Минфин хочет финансировать дефицит бюджета за счет долговых бумаг, ему необходимо с каждым годом увеличивать объем заимствований. Хорошую помощь мог бы оказать Центральный банк, снизив процентную ставку.

Но не надо забывать, что в отличие от американских облигаций, российские не пользуются такой большой популярностью у инвесторов.

Может быть интересно:

- Нерезиденты купили ОФЗ на рекордные 159 млрд рублей

- Строителям нечем платить зарплату — ждем падения цен на недвижимость

- Россия прекратила распродажу госдолга США

Другая статистика:

по федеральному бюджету процентные расходы ожидаются на уровне 729 млрд рублей (это в сценарии, где среднегодовой курс 67,5 рублей за доллар США, а по факту он сейчас ниже, что снижает процентные расходы по внешнему долгу).

по консолидированному бюджету процентные расходы ожидаются на уровне 880 млрд руб. (опять же при прогнозном среднегодовом курсе 67,5 рублей за доллар США, что ниже текщего факта, что, соответственно, снижает выплаты по внешнему долгу в рублях).

Цифра не совсем точная дана вами.

«Напомним, что за весь прошлый год министерство выручило путем продажи ОФЗ лишь 1 трлн и 30 млрд рублей.»

В прошлом году валовые размещения ОФЗ составили чуть больше 1,055 трлн рублей. В этом году ожидается почти 1,9 трлн рублей.