Бычьему рынку США быть. Он жив и ещё себя покажет.

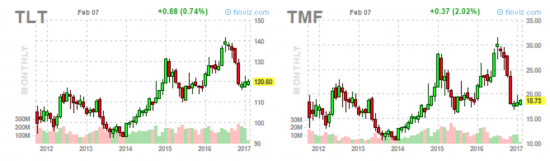

2014 и 2016-ый складывались очень удачно для моих инвестиций в эти фондовые ETFы.

Летом 2016 началось резкое падение бондов, после чего последовало множество комментариев о кончине бычьего рынка.

Скажу сразу, что я так не думаю, и это падение в очередной раз планирую использовать для покупок с определенной долей защиты.

Ниже будет объяснение, но если вам не хочется читать, спускайтесь в самый низ поста — там всего пару итоговых строк о том что нас ждет.

Но всё по-порядку.

На днях появились предостережения Bank Of America:

«Если доходность облигаций и цены на золото растут одновременно, рынок может развернуться в противоположную сторону — по крайней мере, это показывают исторические параллели» сообщает CNBC.

Многие аналитики стали говорить о неизбежном повышении ставки ФРС, а вместе с ней о росте доходности по облигациям до 6% буквально в ближайшие пять лет, что должно в свою очередь повлечь снижение на рынке бондов, а вместе с ним и на фондовом рынке. Фактически апокалипсис для рынков.

Причина повышения ставки, по мнению авторов — инфляционное давление.

И действительно, скачок инфляции в 16-м как бы должен был образоваться не на ровном месте:

во-первых, был рост цен на сырьё (особенно нефть), далее ожидание повышения цен по всей товарной цепочке.

Второе — произошел рост товарных запасов, которое поддержало рост цен на сырьё.

И третье, рост занятости на рынке труда вроде тоже должен был повлиять на инфляцию и подогреть её.

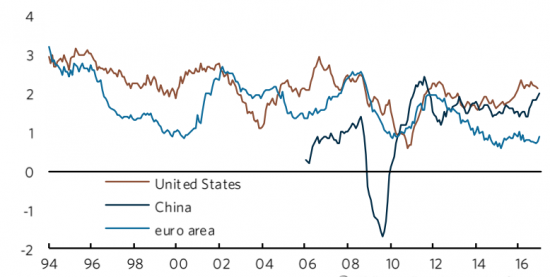

Но какая была инфляция у «градообразующих» стран?

Фактическая реакция оказалась приглушенной:

И это не удивительно. Есть объяснение иного давления - не инфляции, а дефляции

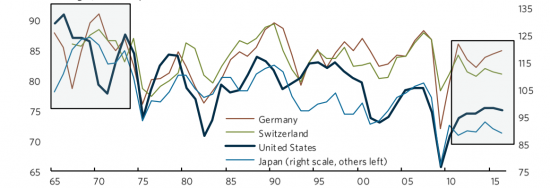

Говоря, о том, что такое уже было, авторы апеллируют к предкризисной ситуации в 60х и 80х годах, но забывают о некоторых существенных моментах, мешающих сейчас раскрутить инфляционный маховик.

Во-первых, сравним производственные мощности. В 60х и 80х они были на пике загрузки, сейчас наоборот — есть что нагружать.

Во-вторых рынок труда, был более узким тугим, чем сейчас. И любой рост занятости приводил к хорошему инфляционному пинку. Сейчас рынок труды более широк и многообразен и уже не рефлектирует так же сильно с инфляцией.

И третье, сейчас у предприятий очень сильные балансы в части соотношения долгов и активов. А это всегда приглушало инфляцию. Тогда было иначе с долгами.

Так что о повышении ставок похоже можно не беспокоиться, а судя по более глубокому анализу может получиться все наоборот — ФРС может даже вернуться к нулевым значениям.

И есть ещё один момент.

Не один я стою на стороне долгосрочных быков. С моей стороны хеджеры (умные деньги). Сейчас у нас самая большая разница фьючерсов с 2013 года на покупку и продажу в сторону покупки:

Если всё так, то нас ждет еще не один год бычьего роста с естественными коррекциями, но не разворотами. Ну а от коррекций можно ведь и защититься.

Надеюсь вам эти выводы придадут бОльшей уверенности в росте и рынка акций и рынка бондов на ближайший год, а может даже и три :)

Более подробно о том, какие именно акции будут рассматриваться для долгосрочного тренда давайте в следующий раз. Если не хотите пропустить, просто добавьтесь в друзья и смотрите пост у себя в ленте друзей.