Дивидендные аристократы: МакДональдс (MCD)

McDonald’s Corporation (MCD) — один из самых больших корпоративных успехов в американской истории. Компания начала свой путь в 1954 году, когда Рэй Крок со своими братьями Диком и Маком основали McDonald’s System Inc. В настоящий момент Макдак имеет более 36000 точек более чем в 100 странах по всему миру. Рыночная капитализация составляет 95 млрд. долл. Макдак — высокорентабельный бизнес и возвращает акционерам большую долю прибыли каждый год. МакДональдс увеличивал дивиденды каждый год за последние 40 лет.

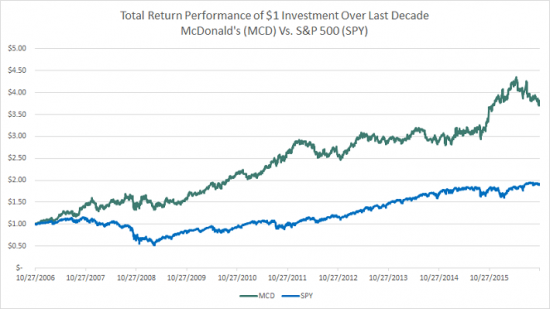

Доходность Макдака за последние 10 лет показана на рисунке ниже:

Как вы можете видеть, Макдак — отличная инвестиция за последние 10 лет. Это результат слаженной работы. Макдак управляется таким образом, чтобы увеличивать стоимость на акцию все время — в то же время выплачивая приличные дивиденды. В настоящий момент доходность составляет 3,4%. Далее в статье — инвестиционные перспективы акций Макдональдс в настоящий момент.

Макдональдс — обзор бизнеса

Макдак имеет невероятную историю как компания, но она столкнулась со значительными препятствиями в последние несколько лет. Первое — изменения рынка США.

Внутренний потребительский пейзаж изменяется. Потребители хотят более здорового питания с лучшими ингредиентами. Как самая крупная компания в мире, Макдак рассматривается как реклама эпидемии ожирения в США. Вот почему Макдак предпринял необычное решение закрыть в США больше рестроранов, чем было открыто в прошлом году. Это был первый раз, когда Макдак предпринял такой шаг за более чем 40 лет. Это было бы не так плохо, если бы не сложности за океаном. Экономическое замедление на растущих рынках вроде Китая, которые снижают международный рост Макдака. И Макдак испытывает проблемы из-за сильного доллара, который делает товары более дорогими за пределами США. Приблизительно 2\3 выручки компании формируется за пределами США.

В долгосрочной перспективе показатели Макдака очень хорошие. За 10-летний период с 2006 по 2015 компания среднегодовой рост прибыли на акцию составлял 8%. Однако эта доходность маскирует сложности, с которыми столкнулся Макдак позднее. Например, прибыль на акцию снизилась на 9% за последние 5 лет. Вот как изменялась прибыль на акцию с 2011 года:

- 2011 — 5,27 долл. на акцию

- 2012 — 5,36 долл. на акцию

- 2013 — 5,55 долл. на акцию

- 2014 — 4,82 долл. на акцию

- 2015 — 4,8 долл. на акцию

Хорошие новости в том, что деловые условия слегка улучшились в этом году. В первые 9 месяцев 2016 года прибыль на акцию увеличилась на 17%. Это отличные новости для компании, хотя следует отметить, что прибыли Макдака снижались в последние годы.

Перспективы роста

Два значительных катализатора роста Макдака — новые предложения меню и ускорение франчайзинговой активности. За последний год Макдак запустил несколько новинок в меню, включающих All Day Breakfast и McPick 2. Это было хорошее решения для Макдака. Индустрия фастфуда высоко конкурентная и новые предложения в меню — важный драйвер для удерживания потребителя.

Что до франшизы, то это была самая важная стратегическая инициатива за последние несколько лет. Приблизительно 82% ресторанов Макдака во владении через франшизу. Компания решила уходить от владения собственными ресторанами, потому что франшиза генерирует стабильный поток роялти для компании. Дополнительно к этому, франчайзи несут большую часть расходов на содержание и обновление. Еще есть место для этой инициативы. Макдак стремится переместить во франшизу 90% ресторанов.

Как говорится — не без проблем. Двигаясь вперед, по-прежнему приходится бороться с тяжелыми условиями в США и сильным долларом. Макдак инвестирует в реструктурирование меню и повышает зарплаты работникам.

Конкурентные преимущества и защита от рецессии

Макдак имеет два критичных конкурентных преимущества — это бренд и огромный размер. МакДональдс — один из самых ценных брендов в истории (вот интересно, как это оценивается — кто знает, напишите в комментах плиз). Его знаменитые золотые арки — хорошо узнаваемы по всему миру. Согласно Форбс, по стоимости бренд Макдака на 9 месте и оценивается в 39,1 млрд. долл.

Второе главное конкурентное преимущество — это внушительный размер. Макдак может приобретать ресурсы по хорошей цене и для покупателей это выражается в низких ценах. Это также позволяет вливать значительные финансовые ресурсы в рекламу, чтобы поддерживать образ своего бренда у потребителей.

Более того, у Макдака сильный баланс. Это собственность и оборудование на 22,8 млрд. долл. по итогам 2-го квартала. Макдак также имеет 48 млрд. долл. в казначейских акциях. Макдак имеет огромные ресурсы по привлечению дешевого капитала и это дает компании гибкость в инвестировании в новые инициативы роста.

Одна из лучших причин иметь акции Макдака — защита от рецессии. Как самая большая публично торгуемая фастфудная компания, Макдак имеет бизнес модель очень стойкую к рецессии. Это может объясняться тем, что рецессия на самом деле повышает доходность. Когда экономика скатывается в рецессию, потребители обычно экономят на обедах. Вместо похода в дорогой обычный ресторан, потребители зачастую предпочитают фастфуд. Например, во время Великой Рецессии прибыль на акцию изменялась следующим образом:

- 2007 — 2,91 долл. на акцию

- 2008 — 3,67 долл. на акцию

- 2009 — 3,98 долл. на акцию.

Тот факт, что прибыль на акцию выросла на 37% за два года после Великой Рецессии — очень впечатляет. По этой причине, Макдак был одной из двух акций в индексе Dow Jones Industrial Average, которые выросли в 2008.

Оценка и ожидания доходности

Макдак торгуется за 21,4 годовых прибыли. Это выше исторических средних значений. С 2000 года среднее значение P\E было 16,5, в настоящий момент Макдак торгуется примерно на 27% выше средней оценки за 16 лет. По этой причине Макдак выглядит слегка переоцененным, учитывая стагнацию финансовых показателей за последние несколько лет. Инвесторы обычно платят больше, если компании показывают сильный рост. Покупая акцию по такой цене, можно в итоге получить доходность ниже средней в будущем. В результате инвесторы будут полагаться на рост прибыли и дивидендов в будущем. Ожидаемая полная доходность вычисляется на основе следующих данных:

- 3,5% от дивидендной доходности

- 2-7% от роста прибыли на акцию.

Разумное предположение доходности для МакДональдса будет в районе 5,5-10% ежегодной прибыли. Общий доход компании трудно оценить, потому что есть вопросы относительно способности компании сориентироваться в изменяющемся «обеденном климате» в США, а также замедлении международного роста. Единственное самое важное число, за которым нужно следить — рост продаж. Как будет идти рост, так будут идти дела у компании.

Заключение

У инвесторов в дивидендный рост есть много причин, чтобы покупать Макдак на длительный срок. Компания — высокорентабельная и обладает рядом конкурентных преимуществ, которые защищают ее прибыль. Не должно быть никаких проблем в сохранении и увеличении дивидендов в последующие годы.

Покупка компании по текущим ценам не является выгодной сделкой. Инвесторам, которые хотят купить акций МакДональдса следует подождать лучшей точки входа. С другой стороны Макдак очень хорошо себя чувствует в периоды экономических спадов — если вы собираете портфель на случай спада — то МакДональдс определенно следует рассмотреть. Во время спадов люди переключаются с дорогих ресторанов на недорогой Макдак. Это делает МакДональдс одной из самых устойчивых к рецессии акций.

Оригинал: http://www.valuewalk.com/2016/10/dividend-mcdonald-corporation-mcd/

а вот тот же портфель с 1994…