Усреднение и усреднение

Пожалуй немного найдется в практике трейдинга вопросов, столь же спорных, как целесообразность усреднения. В частности среди трейдеров популярна следующая шутка: «Усреднение убыточных позиций погубило больше евреев, чем холокост.»

В книге Э.Наймана " Малая энциклопедия трейдера" приводится такая классификация трейдеров, использующих усреднение, а именно:

— богатые трейдеры;

— глупые трейдеры;

— богатые глупые трейдеры.

При всем негативном подтексте этой классификации все же можно заметить, что хотя две трети трейдеров, применяющих усреднение — глупые трейдеры, но все-таки две трети из них — это богатые трейдеры.

Приведем цитату из книги Л.Дж.Борселино «Дэйтрейдер: Кровь, пот и слезы успеха»:

"… В основе всего этого неписаный кодекс поведения, по которому яма и работает. Этот кодекс заключает в себе протокол отношений между ордер-филлерами и локальными трейдерами. Например, я предлагаю 50 контрактов по 2 с половиной, и ордер-филлер покупает их у меня по этой цене. Но ему необходимо купить еще 100 контрактов, и по мере того, как он продолжает выставлять спрос, рынок движется вверх. Поскольку рынок сдвинулся вверх, он покупает 50 контрактов у кого-то другого ровно по три. Когда ему осталось купить еще 50 контрактов, а рынок теперь находится на уровне три с половиной, он смотрит на меня и говорит: «Дай мне оффер».Еще одна цитата из книги Л.Дж. Борселино «Учебник по дэйтрейдингу»:

Его вопрос дает мне шанс компенсировать мою продажу 50 контрактов по два с половиной на растущем рынке. Я отвечаю: «Я продам тебе 50 по три с половиной».

Теперь я надеюсь, что рынок сползет по крайней мере до двух с половиной, после чего я буду иметь «скрэтч», или безубыточную сделку по первым 50 контрактам, и получу прибыль на второй сделке. Однако есть шанс, что рынок продолжит рост, увеличивая мои убытки. В яме никогда ничто не гарантировано."

"… Другая опасность, которой следует избегать, состоит в добавлении к проигрышной позиции. Еще раз подчеркну, это прямо противоречит целям хорошо исполненной сделки. Однако знание того, что вы должны избегать, поможет улучшить правильное поведение на торгах. Когда трейдер добавляет к проигрышной позиции, весьма вероятно, что главная проблема здесь в недостаточном техническом анализе. По-видимому, сделки открываются без какого-либо подкрепляющего их основательного плана. Вот пример. В течение нескольких дней вы отслеживали акции компании X. Вы пропустили восходящее движение и теперь клянете себя на чем свет стоит. Поэтому вы пытаетесь догнать уходящий поезд и покупаете по 25,50 долл., не понимая, что акции компании X только что вошли в область сопротивления от 25 до 27 долл. Акция останавливается на 25,50 долл. и начинает дрейфовать вниз. На рынок выходят продавцы. Теперь акция торгуется по 25,00 долл., затем по 24,75 долл. Здесь вы добавляете к позиции, рассчитывая, что, когда курс вернется на 25 долл., вы начнете зарабатывать. Вместо этого акция снижается до 24,50 долл. Вы забыли поставить стоп, потому что думали, что восходящий мо-ментум продолжится. Вы полагаете, что 24,50 долл. это уровень поддержки, поэтому покупаете еще больше. Затем, после отрицательных новостей о другой акции в том же секторе, появляются продавцы. Компания X падает до 24.00 долл. В панике вы покупаете еще больше, потому что этот уровень ДОЛЖЕН БЫТЬ основанием. Вы хотите и надеетесь, что рынок развернется и спасет вас из накликанной вами беды. Вместо этого компания X продолжает перемещаться еще ниже. Эта неправильная стратегия, известная как «усреднение» («averaging») или масштабирование в позицию. Когда такая стратегия часть вашего плана, усреднение — прекрасный способ войти в рынок по разным ценам. Например, если вы полагаете, что рынок приближается к максимуму, можно смасштабироваться в короткую позицию. Если рынок устойчиво идет вверх, можно выступить нарастающим покупателем, добавляя небольшие приращения, пока вы не установите полную позицию. Но в описанном выше сценарии вы открыли длинную позицию в компании Х на 25,50 долл., 24,75 долл., 24,50 долл. и 24 долл. Вы полагаетесь на надежду, желание и молитву.

… Вы смотрели в экран, желая, чтобы рынок пошел обратно к 25 долл. или хотя бы 24,75 долл. Если это произойдет, вы выйдете с небольшой прибылью из двух позиций, из одной — в ноль, из другой — с убытком. Тогда вы испустите большой вздох облегчения и незаслуженно поздравите себя с тем, что выбрались из большой беды. Гораздо лучше для вас, по большому счету, выйти из этого кошмара, обрезав убытки. Да, на 24 долл. вы свели бы в ноль свою последнюю сделку и потеряли на всех остальных. Вы будете долгое время места себе не находить, и это хорошо. Почему? Потому что так вы быстро поймете, что добавление к проигрышной позиции — негодный способ торговать. Увеличивайте и уменьшайте размеры позиции, если это часть вашего плана, основанного на техническом анализе. Но только не покупайте потому, что думаете, что рынок ДОЛЖЕН БЫТЬ у основания или вершины. Если вы думаете, что рынок просто «не может» идти еще ниже, вспомните, что случилось с технологическим сектором в первом квартале 2001 года. Тогда вы поймете, что на рынке понятие «не может» просто не уместно. ..."

Как мы видим, мнения достаточно противоречивы, даже у одного автора. В то же время усреднение расширяет арсенал тактических приемов трейдера и, при грамотной оценке рисков и правильном применении, способно принести определенный положительный эффект. Единственное, желательно придерживаться следующих принципов: планировать усреднение заранее и ограничивать заранее совокупный риск по суммарной позиции пределами, принятыми в вашей торговле.

Что касается применения тактики «AVERAGE BUY/SELL», то по нашему мнению можно рекомендовать следующее.

Само по себе усреднение ничего страшного под собой не несёт.

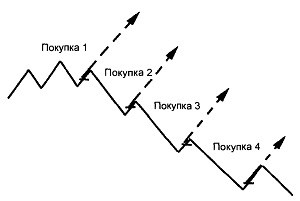

Однако, что есть усреднение? Например вы работаете в рамках определенной торговой стратегии и в рамках этой стратегии вы открыли позицию на покупку EUR/USD. А через некоторое время открываете новую сделку в том же направлении и по тому же инструменту.

Чем отличается ситуация открытия первой сделки от второй? По сути разницы нет, однако первый случай является рядовым (согласно классической литературе), а второй называется усреднением – губительным для трейдера.

Очевидно, что второе открытие после отката против направления сделки является не усреднением, а новой дополнительной сделкой. Рынок не знает в прибыли ваша позиция или в убытке. Единственный вопрос, который должен стоять перед трейдером – открыта эта новая сделка в рамках торговой стратегии или просто случайно открыта, чтобы усреднить позицию. Если в рамках торговой стратегии, то совершенно не важно усредняетесь вы, строите пирамиду или просто открываетесь и все разговоры про усреднение и его губительность в трейдинге собственно к трейдингу никакого отношения не имеют. Это просто превентивная мера для новичков, которые работают вне рамок определенных торговых стратегий или не имеют таковых вообще, а имеют небольшой размер торгового счета и несколько убыточных сделок к ряду могут быстро и полностью свести из депозит к нулю.

Как же определить занимаетесь вы губительным усреднением или торгуете по плану?

Достаточно просто. Губительное усреднение — это те сделки, которые вы не собирались открывать перед началом трейда, вынужденные действия, лежащие за рамками вашего риск-менеджмента и здравого смысла.

если есть в системе торгов место усреднению — то усреднение это благо.

мы тут должны говорить не о том, — ставить стопы, усредняться или нет, а о системном подходе к спекуляциям.

что хорошо для одного, плохо для другого.

и спорить тут не о чем — пусть каждый торгует как хочет и может — это его путь, его жизнь.