30 августа 2015, 11:25

Роботы, роботы! Покупатели на...ты!

Сразу оговорюсь, данная заметка не претендует на истину в последней инстанции, а отражает только личный опыт автора и информацию, почерпнутую из сети.

Что такое опыт.

По образному выражению опыт — это фонарик, подвешенный на спине. Он освещает пройденный путь, т.е. то, что осталось сзади. И чаще всего опыт сводится к следующему: мы пробовали делать это и у нас не получилось. Поэтому написанное ниже следует воспринимать с учетом того, что такое опыт.

Недавно мне пришлось сменить браузер и антивирусную программу. Неважно по какой причине это произошло, важно другое — у меня перестал работать фильтр рекламы, и меня захлестнул поток предложений разного рода торговых роботов для работы на форекс.

Не буду затрагивать московскую биржу, там хватает дыр в регламенте и неэффективностей рынка для того, чтобы специально заточенные роботы могли все это использовать и ковать деньгу.

Но на форекс! Здесь вам не тут, здесь не до неэффективностей.

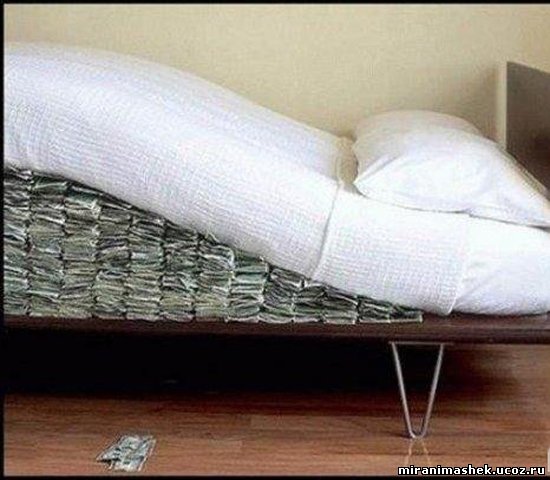

Тем не менее, предложения идут. «Ах, обмануть меня нетрудно, я сам обманываться рад». В голове у потенциального покупателя зреет картинка, как на него ишачат порождения человеческого разума, купленные за сущие копейки.

Сам же счастливый обладатель роботов занят более насущными проблемами. Шьет мешки для складирования денег и покупает тележки, чтобы не носить мешки в руках.

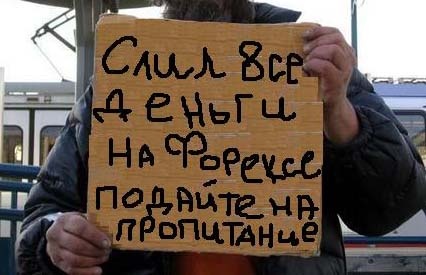

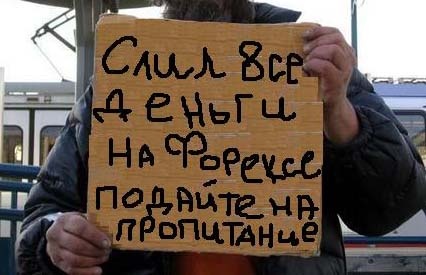

Действительность оказывается несколько иной, хотя может быть и не в таком жестком варианте, как показано на рисунке.

В чем причина? Почему робот, прекрасно торговавший на исторических данных, вдруг начал сливать деньги с космической скоростью?

Причина проста. Большинство роботов реализуют жесткий алгоритм, основанный на поиске в рынке некоей регулярности и совершении сделок по признакам этой регулярности. Но регулярность в рынке отсутствует по определению, исходя из самого принципа формирования текущей цены и графика котировок.

Особенно очевидно это было в эпоху бумажных приказов, которые стекались с разных концов земли и поступали на исполнение в торговый зал биржи. Как можно найти какую-то упорядоченность в потоке бумажек, написанных разными людьми в разное время по разным причинам и на основании различной информации? Это хаос.

Сейчас, в эпоху всеобщей компьютеризации изменилась только скорость движения информации, но не изменилась хаотическая природа рынка.

Много лет назад меня привлекла идея МТС — механических торговых систем, которые являются прообразом современных торговых роботов.

Это казалось таким привлекательным, поработать один раз мозгами, а потом стричь купоны без включения головного мозга. Всего-то нужно найти алгоритм открытия и закрытия торговых позиций, который принесет наибольшую прибыль, и торговать на основе этого алгоритма.

Информации для исследования было более чем достаточно, исторические данные котировок. Инструментарий в виде программы Метасток, позволяющей с легкостью необычайной программировать любые торговые стратегии, также был под руками. Казалось, дело за малым...

И первые результаты обнадеживали. Тест разработанной стратегии за 7 сделок на минутном графике USDCHF давал рост депозита с 10 000 до 1 000 000 за полторы недели. С места в карьер были заведены деньги в ДЦ и первый облом. Вместо прибыли почему-то пошли убытки. Пришлось отложить в сторону розовые мечты и заняться планомерной работой.

Не буду описывать здесь все, что сделано, поскольку материалы занимают громадный объем.

Часть из них опубликована в курсе «Механические торговые системы». Значительно большая часть по значительно большему количеству торговых стратегий — в НИР, отчет по которой является коммерческой собственностью заказчика и хранится в архивах БелИСА.

Вывод же был получен такой.

Да, регулярность на рынках присутствует. Но время начала и окончания этой регулярности и ее характер являются величинами случайными. И в случае удачного стечения обстоятельств можно выделить регулярную составляющую из графика движения цены и использовать эту регулярность в торговле некоторое время.

Поэтому купленный робот может приносить прибыль, может не приносить. Сколько времени будет длится период прибыльной торговли и будет ли он вообще — сие тайна великая есть. Если бы это не было тайной, продавцы роботов не продавали бы свои изделия, а шили бы наматрасники для складирования денег. Ибо обычные мешки для этой цели были бы слишком малы.

Да, чем закончилась наша история.

Мы перестали искать регулярность на рынке, а стали разрабатывать методы, которые позволяют действовать в условиях нерегулярности. Простого робота на этом материале не построишь, но это и к лучшему. Ведь широкое распространение любого метода торговли уменьшает его эффективность. Пока что эффективность ручной торговли достаточна, чтобы в свободное время писать небольшие заметки на смарт-лабе.

Всем удачи!

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

Что такое опыт.

По образному выражению опыт — это фонарик, подвешенный на спине. Он освещает пройденный путь, т.е. то, что осталось сзади. И чаще всего опыт сводится к следующему: мы пробовали делать это и у нас не получилось. Поэтому написанное ниже следует воспринимать с учетом того, что такое опыт.

Недавно мне пришлось сменить браузер и антивирусную программу. Неважно по какой причине это произошло, важно другое — у меня перестал работать фильтр рекламы, и меня захлестнул поток предложений разного рода торговых роботов для работы на форекс.

Не буду затрагивать московскую биржу, там хватает дыр в регламенте и неэффективностей рынка для того, чтобы специально заточенные роботы могли все это использовать и ковать деньгу.

Но на форекс! Здесь вам не тут, здесь не до неэффективностей.

Тем не менее, предложения идут. «Ах, обмануть меня нетрудно, я сам обманываться рад». В голове у потенциального покупателя зреет картинка, как на него ишачат порождения человеческого разума, купленные за сущие копейки.

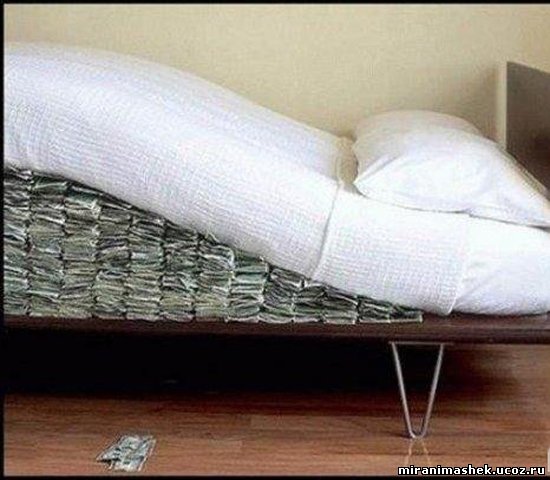

Сам же счастливый обладатель роботов занят более насущными проблемами. Шьет мешки для складирования денег и покупает тележки, чтобы не носить мешки в руках.

Действительность оказывается несколько иной, хотя может быть и не в таком жестком варианте, как показано на рисунке.

В чем причина? Почему робот, прекрасно торговавший на исторических данных, вдруг начал сливать деньги с космической скоростью?

Причина проста. Большинство роботов реализуют жесткий алгоритм, основанный на поиске в рынке некоей регулярности и совершении сделок по признакам этой регулярности. Но регулярность в рынке отсутствует по определению, исходя из самого принципа формирования текущей цены и графика котировок.

Особенно очевидно это было в эпоху бумажных приказов, которые стекались с разных концов земли и поступали на исполнение в торговый зал биржи. Как можно найти какую-то упорядоченность в потоке бумажек, написанных разными людьми в разное время по разным причинам и на основании различной информации? Это хаос.

Сейчас, в эпоху всеобщей компьютеризации изменилась только скорость движения информации, но не изменилась хаотическая природа рынка.

Много лет назад меня привлекла идея МТС — механических торговых систем, которые являются прообразом современных торговых роботов.

Это казалось таким привлекательным, поработать один раз мозгами, а потом стричь купоны без включения головного мозга. Всего-то нужно найти алгоритм открытия и закрытия торговых позиций, который принесет наибольшую прибыль, и торговать на основе этого алгоритма.

Информации для исследования было более чем достаточно, исторические данные котировок. Инструментарий в виде программы Метасток, позволяющей с легкостью необычайной программировать любые торговые стратегии, также был под руками. Казалось, дело за малым...

И первые результаты обнадеживали. Тест разработанной стратегии за 7 сделок на минутном графике USDCHF давал рост депозита с 10 000 до 1 000 000 за полторы недели. С места в карьер были заведены деньги в ДЦ и первый облом. Вместо прибыли почему-то пошли убытки. Пришлось отложить в сторону розовые мечты и заняться планомерной работой.

Не буду описывать здесь все, что сделано, поскольку материалы занимают громадный объем.

Часть из них опубликована в курсе «Механические торговые системы». Значительно большая часть по значительно большему количеству торговых стратегий — в НИР, отчет по которой является коммерческой собственностью заказчика и хранится в архивах БелИСА.

Вывод же был получен такой.

Да, регулярность на рынках присутствует. Но время начала и окончания этой регулярности и ее характер являются величинами случайными. И в случае удачного стечения обстоятельств можно выделить регулярную составляющую из графика движения цены и использовать эту регулярность в торговле некоторое время.

Поэтому купленный робот может приносить прибыль, может не приносить. Сколько времени будет длится период прибыльной торговли и будет ли он вообще — сие тайна великая есть. Если бы это не было тайной, продавцы роботов не продавали бы свои изделия, а шили бы наматрасники для складирования денег. Ибо обычные мешки для этой цели были бы слишком малы.

Да, чем закончилась наша история.

Мы перестали искать регулярность на рынке, а стали разрабатывать методы, которые позволяют действовать в условиях нерегулярности. Простого робота на этом материале не построишь, но это и к лучшему. Ведь широкое распространение любого метода торговли уменьшает его эффективность. Пока что эффективность ручной торговли достаточна, чтобы в свободное время писать небольшие заметки на смарт-лабе.

Всем удачи!

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

Читайте на SMART-LAB:

Календарь первички ВДО и розничных облигаций (ПКО Вернем купон 26,5% | ПКО СЗА купон 25,5% | РДВ Технолоджи купон 25%)

📌 На 26 февраля планируется дебютное размещение облигаций коллекторского агентства «Вернем» (для квал. инвесторов, B|ru| , 150 млн руб., ставка купона 26,5%, YTM 29,97%, дюрация 2,14...

20.02.2026

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

20.02.2026

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед держателями облигаций SOFL выполнены в полном объеме и в...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026

1. Арбитражные скальперы

2. Тиковые скальперы.

Первые объявлены на форексе вне закона, вторые успешно блокированы плагинами серверной части метатрейдера.

Сейчас приходится довольствоваться лишь системами, построенными на индикаторном входе и на защите от лося на основе мартингейла.

Работают стабильно лишь на ограниченном количестве пар, дают лишь весьма небольшой доход и требуют мониторинга.

Короче, полной автоматизации торговли не обеспечивают, работают в режиме полуавтомата.

Но деньги капают!

Но на форекс! Здесь вам не тут, здесь не до неэффективностей.»

====

Николай, Вы мазохист?) Говорите что на Московской бирже проще зарабатывать, а сами на форексе торгуете)

Тут упоминали форекс, на форексе за счет плечей профит фактор может быть 20 (профит фактор 3 это на 17 меньше 20, разница чуствуется да ?) и скорее всего больше… и котировки форекс от котировок стоков ничем не отличаются если не применять торговлю не по котировкам а по стакану, ленте, новостям, отчетам и т.п. Трендовость на стоках больше… но и на форексе она есть. Все imho.