25 июля 2015, 22:10

Исследование стратегии, покупка стрэдла. Временные характеристики опциона, зависимость скорости распада от страйка.

Здравствуйте дорогие друзья!

Решил провести исследование на тему, как ведет себя теоретическая цена (точнее её распад) от удаления купленного (проданного) страйка от центрального. Для начинающих опционщиков будет полезно.

Всё ниже следующее повествование будет вестись с таким упором, что мы стредл (или стренгл) будем продавать, а не покупать.

Я теоретически представлял себе результат этого исследования, но хотелось чтобы было какоето математическое подтверждение этой теории.

Итак начнем, сначала возьмем квартальные опционы, купим опционы КОЛЛ страйка 90000 и допустим сейчас цена тоже 90000, и волатильность 30%.

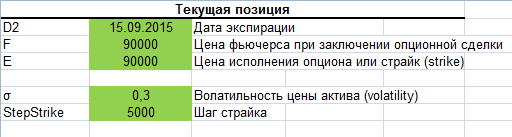

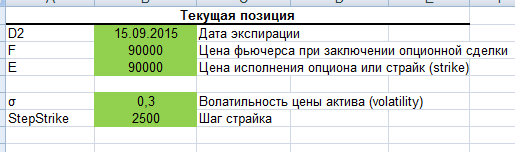

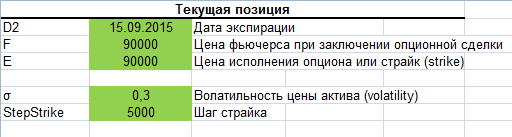

В эксель файле вкладка «Эксперимент РТС», введем такие параметры:

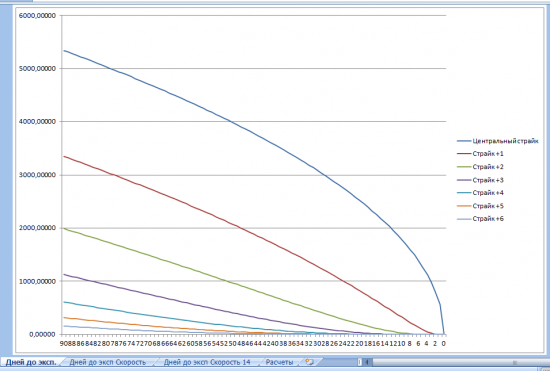

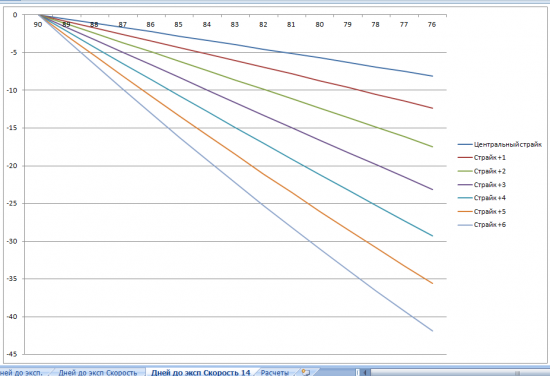

Построим графики теоретических цен разных страйков, по оси Х — сколько дней осталось до экспирации, по Y — сама теоретическая цена.

Вот что получилось:

На диаграмме линии с названием «Страйк +1», означает, что куплен страйк с отступом 1 от центрального в права, тоесть 95000.

Вроде може показаться с первого взгляда, чего тут думать, дороже всего центральный страйк, вот его и надо продавать (если продаем стредл), не стоит спешить с выводами надо посмотреть под другим углом на эту картину.

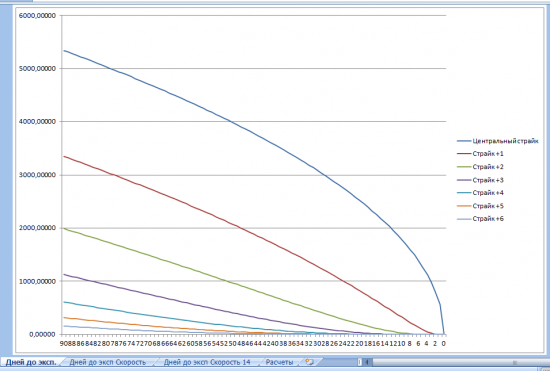

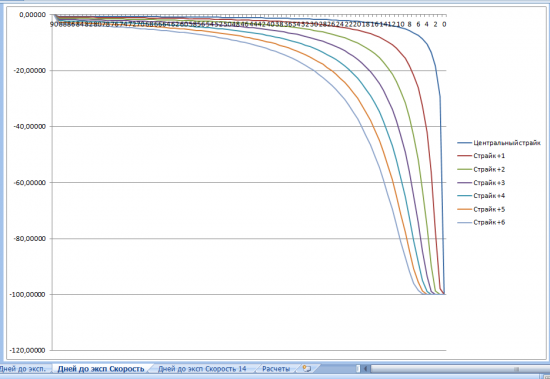

Меня на самом деле интересует не сама теоретическая цена, а то как быстро она испаряется. Для этого я построил диаграмму относительной скорости распада теоретической цены, по следующей формуле:

Скорость=100*(Price(t)-Price(t-1))/Price(t-1)

где Price(t) — текущая теоретическая цена

Price(t-1) — теоретическая цена на предыдущем щаге.

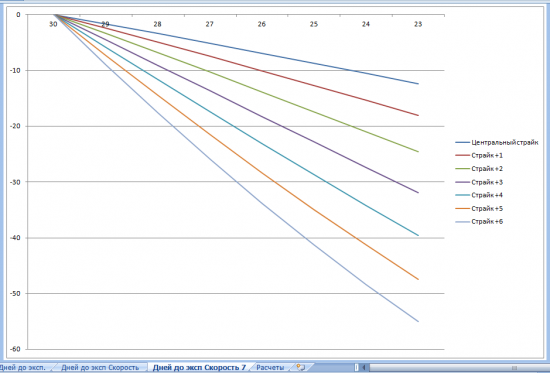

Вот что у меня получилось:

Центральный страйк уже не выглядет так радужно. На диаграмме четко видно, что скорость распада центрального страйка ГОРАЗДО меньше удаленных от центрального.

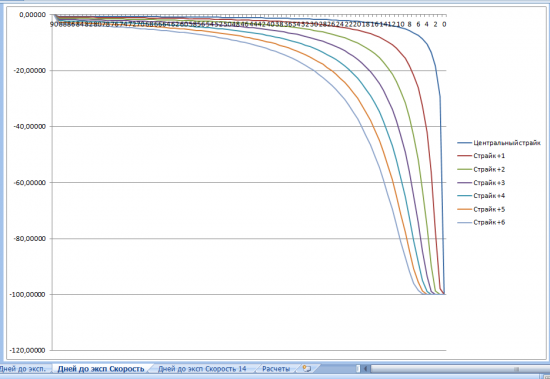

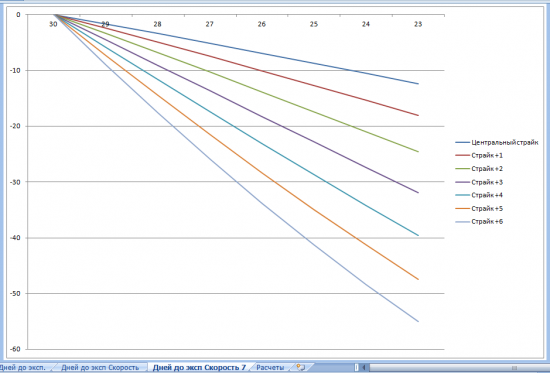

Теперь давайте посмотрим на скорость распада не каждого дня, а за диапазон, скажем в 14 дней. Тоесть, допустим, мы по каким либо причинам считаем, что цена в ближайшие 2 недели никуда не сдвинется (волатильность тоже считаем неизменной) и интересно посмотреть какой страйк сильнее всего расподется за эти 2 недели.

Результат такой:

Из диаграммы видно, что шестой страйк распадётся аж на 42%, а центральный всего на 8%.

Теперь то уж стало понятно, что дальние страйки быстрее потеряют свою стоимость по стравнению с центральным.

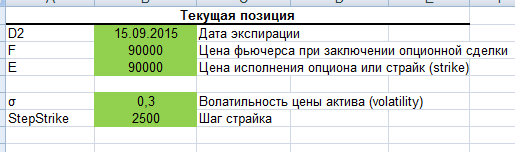

Давайте посмотрим на месячный опцион. В настройки забиваем такие данные:

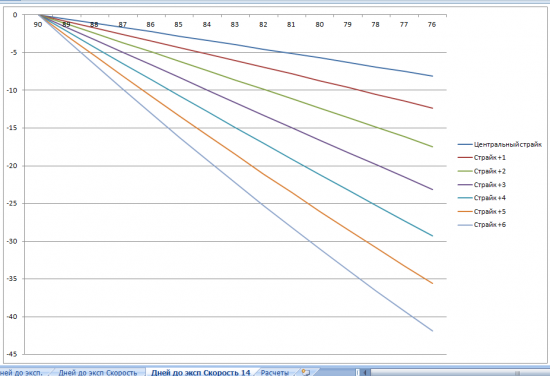

Первые две диаграммы пропущу, а сразу перейду к третьей, при условии, что мы смотрим на распад за 7 дней.

Тут таже картина, чем дальше страйк, тем скорость распада больше.

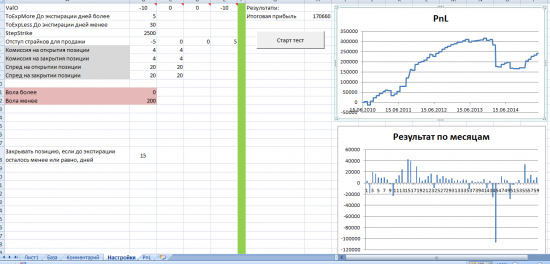

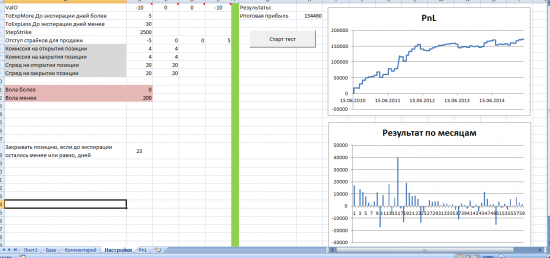

У меня тут был написан тестер для таких простеньких стратегий, я сразуже решил протестировать эту идею.

Сформируем такие простые правила для системы:

1. Продаем стренгл месячных опционов, за 30 дней до экспирации, отступ страйков возьму 5.

2. Закрываем позицию за 23 дня до экспирации, получаем распад гдето половину от первоначальной стоимости опциона (если конечно же цена никуда не пойдет).

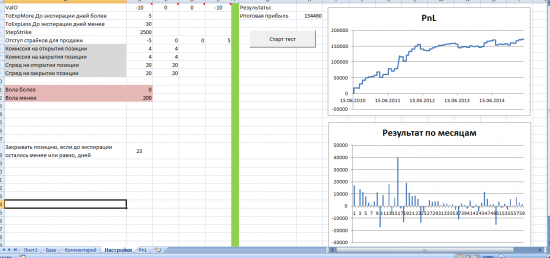

Тестировал на реальных данных скаченных у биржи по опционам на индекс РТС с 15.06.2010 по 15.05.2015. Количество проданных путов и колов по 10.

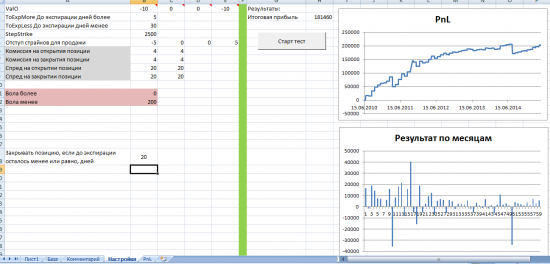

Вот такой результат у меня получился:

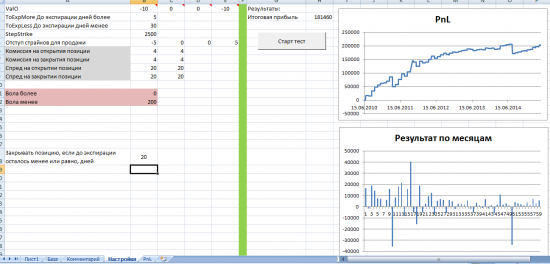

Чтобы не показалось это какойто подгонкой, посмотрим результат, если выйти из позиции за 20 дней до экспирации:

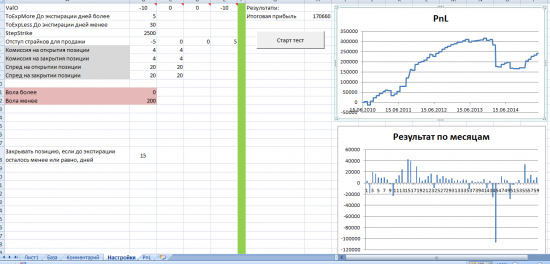

И за 15 дней до экспирации (специально взял, чтобы цепануть какойнибудь день армагеддончика, например 03.03.2014):

Вот такие результаты:

Больше, по времени, держать такую конструкцию не целесообразно, так как за эти дни такая конструкция должна потерять 82% своей стимости (для последнего слайда), чего больше то ждать, дальнейшее ожидание только дополнительные риски.

Как всегда выкладываю файлы, чтобы вы могли сами все перепроверить и возможно чегото покрутить повертеть:

Файл с квартальным опционом скачать ТУТ

Файл с месячным опционом скачать ТУТ

Некие пояснения по приведенному сдесь материалу:

1. В данной статье я в первую очерез описываю теорию, а не конкретную торговую стратегию. Как эту теорию применить каждый решает сам.

2. Я нивкоем случае не рекомендую применять данную сдесь стратегию начинающим опционщикам, она тут приведена просто для примера. Помните что продажа опционов это всегда большой риск и рекомендовать начинающему я их не могу.

3. Сдесь абсолютно не учтен факт ликвидности дальних опционов и проскальзывание, мы можем войти в позицию, а вот выйти (допустим для примера) мы уже не сможем по приемлемым нам ценам.

С уважением Фатеев Виктор!

Пояснения и коментарии опытных продавцов опционов приветствуется!

Решил провести исследование на тему, как ведет себя теоретическая цена (точнее её распад) от удаления купленного (проданного) страйка от центрального. Для начинающих опционщиков будет полезно.

Всё ниже следующее повествование будет вестись с таким упором, что мы стредл (или стренгл) будем продавать, а не покупать.

Я теоретически представлял себе результат этого исследования, но хотелось чтобы было какоето математическое подтверждение этой теории.

Итак начнем, сначала возьмем квартальные опционы, купим опционы КОЛЛ страйка 90000 и допустим сейчас цена тоже 90000, и волатильность 30%.

В эксель файле вкладка «Эксперимент РТС», введем такие параметры:

Построим графики теоретических цен разных страйков, по оси Х — сколько дней осталось до экспирации, по Y — сама теоретическая цена.

Вот что получилось:

На диаграмме линии с названием «Страйк +1», означает, что куплен страйк с отступом 1 от центрального в права, тоесть 95000.

Вроде може показаться с первого взгляда, чего тут думать, дороже всего центральный страйк, вот его и надо продавать (если продаем стредл), не стоит спешить с выводами надо посмотреть под другим углом на эту картину.

Меня на самом деле интересует не сама теоретическая цена, а то как быстро она испаряется. Для этого я построил диаграмму относительной скорости распада теоретической цены, по следующей формуле:

Скорость=100*(Price(t)-Price(t-1))/Price(t-1)

где Price(t) — текущая теоретическая цена

Price(t-1) — теоретическая цена на предыдущем щаге.

Вот что у меня получилось:

Центральный страйк уже не выглядет так радужно. На диаграмме четко видно, что скорость распада центрального страйка ГОРАЗДО меньше удаленных от центрального.

Теперь давайте посмотрим на скорость распада не каждого дня, а за диапазон, скажем в 14 дней. Тоесть, допустим, мы по каким либо причинам считаем, что цена в ближайшие 2 недели никуда не сдвинется (волатильность тоже считаем неизменной) и интересно посмотреть какой страйк сильнее всего расподется за эти 2 недели.

Результат такой:

Из диаграммы видно, что шестой страйк распадётся аж на 42%, а центральный всего на 8%.

Теперь то уж стало понятно, что дальние страйки быстрее потеряют свою стоимость по стравнению с центральным.

Давайте посмотрим на месячный опцион. В настройки забиваем такие данные:

Первые две диаграммы пропущу, а сразу перейду к третьей, при условии, что мы смотрим на распад за 7 дней.

Тут таже картина, чем дальше страйк, тем скорость распада больше.

У меня тут был написан тестер для таких простеньких стратегий, я сразуже решил протестировать эту идею.

Сформируем такие простые правила для системы:

1. Продаем стренгл месячных опционов, за 30 дней до экспирации, отступ страйков возьму 5.

2. Закрываем позицию за 23 дня до экспирации, получаем распад гдето половину от первоначальной стоимости опциона (если конечно же цена никуда не пойдет).

Тестировал на реальных данных скаченных у биржи по опционам на индекс РТС с 15.06.2010 по 15.05.2015. Количество проданных путов и колов по 10.

Вот такой результат у меня получился:

Чтобы не показалось это какойто подгонкой, посмотрим результат, если выйти из позиции за 20 дней до экспирации:

И за 15 дней до экспирации (специально взял, чтобы цепануть какойнибудь день армагеддончика, например 03.03.2014):

Вот такие результаты:

Больше, по времени, держать такую конструкцию не целесообразно, так как за эти дни такая конструкция должна потерять 82% своей стимости (для последнего слайда), чего больше то ждать, дальнейшее ожидание только дополнительные риски.

Как всегда выкладываю файлы, чтобы вы могли сами все перепроверить и возможно чегото покрутить повертеть:

Файл с квартальным опционом скачать ТУТ

Файл с месячным опционом скачать ТУТ

Некие пояснения по приведенному сдесь материалу:

1. В данной статье я в первую очерез описываю теорию, а не конкретную торговую стратегию. Как эту теорию применить каждый решает сам.

2. Я нивкоем случае не рекомендую применять данную сдесь стратегию начинающим опционщикам, она тут приведена просто для примера. Помните что продажа опционов это всегда большой риск и рекомендовать начинающему я их не могу.

3. Сдесь абсолютно не учтен факт ликвидности дальних опционов и проскальзывание, мы можем войти в позицию, а вот выйти (допустим для примера) мы уже не сможем по приемлемым нам ценам.

С уважением Фатеев Виктор!

Пояснения и коментарии опытных продавцов опционов приветствуется!

Читайте на SMART-LAB:

⚡️ Как прошёл январь: подводим финансовые итоги первого месяца 2026 года

Публикуем финансовые результаты по итогам января 2026 года

12:42

Налоги инвестора в 2026. Новые правила, международные соглашения и структурирование капитала. Закрытый эфир 5 марта

5 марта в 11:00 мы проведем прямой эфир «Налоги инвестора в 2026. Новые правила, международные соглашения и структурирование капитала». Не пропустите! Что обсудим на эфире: —...

02.03.2026

«3. Сдесь абсолютно не учтен факт ликвидности дальних опционов и проскальзывание, мы можем войти в позицию, а вот выйти (допустим для примера) мы уже не сможем по приемлемым нам ценам.»

Это самое грустное.

А как там с волатильностью PL в процессе? Может стопы поставить, а держать подольше?

ps. Вообще — спасибо, нормальный анализ в цифрах, последнее время редкость. Пишите еще :)