Взгляд на предстоящую неделю. Финита ля комедия!?

Технический дефолт – это ещё не банкротство.

Финальное экстренное заседание Еврогруппы, которое прошло в субботу, не увенчалось успехом. Кредиторы Греции отказались продлить программу помощи, и 30 июня будет объявлен технический дефолт по кредиту МВФ. Дальше ситуация будет развиваться следующим образом: основной кредитор последней инстанции ЕЦБ прекратит финансирование греческих банков, вместе с этим будет введён контроль над движением капитала. В банках Греции уже и так почти не осталось денег, за прошедшие выходные греки сняли с банков еще примерно 1 млрд. евро. Ещё в конце прошлой недели стало известно, что ЕЦБ в четверг и в пятницу решил не увеличивать предельный объем финансирования греческих банков в рамках программы экстренного предоставления ликвидности (Emergency Liquidity Assistance, ELA). В воскресение ЕЦБ принял решение сохранить действие программы, однако оставил лимит финансирования на прежнем уровне, 89 млрд евро. и дал понять, что управляющий совет может прекратить программу в любой момент. Это значит, что Банки Греции не получат дополнительных средств, для поддержания ликвидности в понедельник. Вскоре после этого последовало решение от греческого совета по финансовой стабильности об остановке работы греческих банков на неделю, до 6 июля. Вместе с этим, решили приостановить с понедельника и работу фондового рынка.

Подобные новости в понедельник явно вызовут небольшую панику на всех европейских площадках, и скорее всего, не останется в стороне и российский фондовый рынок.

Теперь дальнейшая судьба Греции и всей Еврозоны и всех фондовых рынков будет зависеть от выбора жителей самой Греции.

Несмотря на технический дефолт 30 июня, у Греции ещё остаётся шанс остаться в Еврозоне. Страна пока не отказывается платить по своим долгам, а запущенная 1 июля программа банкротства растянется ещё почти на 2 месяца, а за это время, всё ещё может измениться. Теперь ключевой датой для Греции и для всей Европы станет день 5 июля. В этот день правительство Греции решило провести референдум по вопросу принятия условий тройки кредиторов. Премьер-министр Греции Алексис Ципрас весьма ловко снял с себя всю ответственность за принятие решений, которые могли подорвать его авторитет, и переложил всё на плечи народа своей страны, пусть он теперь решает, как ему дальше жить. Самое интересное в том, что большая часть греков не хочет выходить из Еврозоны и возвращаться к драхме, но ровно столько же не хотят продолжения мер жесткой экономии и дальнейшего сокращения пенсий и зарплат. Между тем, директор-распорядитель Международного валютного фонда Кристин Лагард уже заявила, что данный референдум не легитимен, а данный ход властей Греции это окончательный срыв переговоров.

Что выберет народ, и чем закончится референдум, и будет ли он вообще — понять пока сложно, но главный вывод из его будущих итогов можно сделать уже сейчас. Если большая часть населения Греции проголосует за новые жёсткие меры кредиторов в обмен на новый транш помощи, то на этом всё и закончится, причём не навсегда, а всего лишь до конца текущего года. При таком исходе, несмотря на технический дефолт, страна получит новый транш помощи в размере 7 с лишним миллиардов евро и купит себе время до конца года. В начале следующего года всё будет повторяться по-новому, денег нет, а просто так их никто не даст. Если греки 5 июля проголосуют за выход страны из ЕС, то на этом можно сразу ставить точку. Против воли народа А. Ципрас идти уже не будет, поэтому любые переговоры с кредиторами уже будут бессмысленны. Про последствия выхода Греции из Еврозоны сейчас говорить не будем, но они будут явно сокрушительными для всего союза и для всех фондовых и долговых рынков. Панику среди инвесторов сдержать будет тяжело. До 5 июля нельзя исключать и ещё один возможный позитивный сценарий, при котором ЕЦБ может пойти на уступки Греции и под гарантии якобы будущих реформ, без согласия МВФ всё-таки выделить временный транш помощи, только не понятно зачем.

Что будет с фондовыми рынками и европейской валютой на этой неделе?

Главный вопрос, который мучает сейчас всех инвесторов – как на последние события будут на предстоящей неделе реагировать все фондовые и долговые рынки, и куда пойдёт европейская валюта. Поводов для оптимизма, как мы видим, пока нет, но и панику пока ждать не стоит, как минимум, ещё неделю. Безусловно, по мере промедления, негатив будет нарастать с каждым днём, и желающих выйти из рисковых активов будет становиться всё больше и больше. Если вслед за греческим долговым рынком начнётся цепная реакция, и пойдёт атака спекулянтов на долговые рынки других стран Еврозоны, то тогда стоит готовиться к более существенной коррекции на всех фондовых рынках. Ещё раз хочу напомнить, что речь о дефолте Греции пока не идёт, а шансы на выход страны из Еврозоны хоть и велики, как никогда, но пока они не 100%. Долгосрочным инвесторам эксперты компании «Ай Ти Инвест» по-прежнему рекомендуют воздерживаться от покупок, а долю уже имеющихся длинных позиций лучше сокращать. Российским спекулянтам можно пробовать заработать на негативе и открывать короткие позиции по фьючерсу на индекс РТС. Возможно, на предстоящей неделе мы увидим рост по драгоценным металлам.

Что же касается самой европейской валюты, то на фоне всех последних новостей у неё одна дорога – только вниз. Однако есть небольшой нюанс, евро – не так давно стала валютой фондирования, поэтому в случае негатива будут резко сворачиваться все схемы керри-трейд, и спрос на валюту будет огромный. Рост ставок на денежном рынке может привести к временной поддержке валюты евро, или даже к краткосрочному её росту, подобную закономерность мы наблюдали в последние две недели. Лезть спекулянтам в этот актив сейчас лучше не стоит. Весь негатив проще отыгрывать через фондовые индексы, или, например, можно открыть короткие по акциям из банковского сектора. В случае окончательного выхода Греции из ЕС ключевая валютная пара евро-доллар опустится ниже паритета.

Российский рубль и цены на нефть.

Российская валюта на предстоящей неделе может испытать двойной удар. С одной стороны, ситуация вокруг Греции пока развивается в пользу доллара, с другой стороны могут негативный сюрприз преподнести цены на нефть. На выходных в Вене начались трёхдневные переговоры по иранской ядерной программе. Если сторонам удастся найти компромисс, то уже с 30 июня с Ирана будут сняты все санкции, и на рынок нефти выйдет новый и очень крупный игрок. В этом случае нефть марки Brent в ближайшие недели может опуститься в диапазон 50-55 долларов за баррель, что явно ударит по российскому рублю. Пока переговоры идут весьма сложно, и не исключено, что стороны возьмут ещё один тайм аут. В случае провала на переговорах в Вене нефть отреагирует позитивно, котировки марки Brent могут подняться в диапазон 65-70 долларов за баррель. Переговоры могут продлиться до вторника. В любом случае, российский рубль в паре с долларом достиг диапазона сопротивления 55-56 и ещё некоторое время может остаться в нём, но дальнейший поход к отметкам 60-65 почти неизбежен.

С технической точки зрения российский рублёвый индекс ММВБ уже три месяца показывает боковую динамику в диапазоне с границами 1600-1700 пунктов. После столь длинной консолидации выход из неё явно должен быть сильный. Осталось только дождаться в какую сторону он будет. Пробой отметки 1700 или 1600 откроет дорогу к дальнейшему движению в пределах 10%.

Валютный индекс РТС уже пятый год продолжает находиться понижательном тренде, и пока нет никаких предпосылок для его слома. Психологическую отметку в 1000 пунктов индексу также не удаётся преодолеть уже три недели. Пока техническая картина говорит о том, что ещё один заход в диапазон 700-800 пунктов мы ещё можем увидеть.

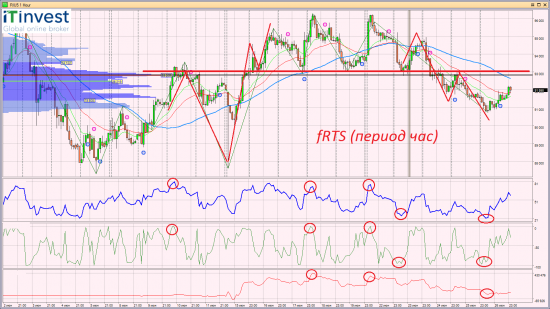

Если взглянуть на локальную техническую картину фьючерса на индекс РТС, то тут отчётливо виден важный уровень на отметке 93000 пунктов, который ранее неоднократно идеально отрабатывался при пробое и отбое. Пробой и закрытие дня над ним приведёт к локальному слому негативных настроений, и при откате и тесте его в качестве поддержки можно будет смело вставать в лонг. Пока же картина негативная (в пользу шортистов). После локальной перепроданности в среду и четверг, в пятницу мы увидели вполне закономерный отскок до диапазона, где прошли сильные продажи. Если посмотреть на Открытый Интерес и на индикатор аккумуляции-дистрибуции (красная диаграмма внизу), то прекрасно видно, что все инвесторы сейчас в полной неопределённости по этому активу и до минимума сократили в нём позиции.

Пример моего рабочего пространства в обновлённом терминале SmartX.

По фьючерсу на валютную пару доллар-рубль (Si) техническая картина тоже вполне понятна. Есть сильный уровень на отметке 56000, от него и работаем. Пятницу был сильный выход выше него, после чего случился откат, который снял локальную перекупленность. Стоит обратить внимание на то, что набор позиций мы постоянно видим, но вот разгружать их пока никто не торопится, следовательно ждут дальнейшее движение (нижний индикатор AD).

На этом всё, удачи всем на предстоящей неделе.

P.S. Продолжает радовать глаз эквити моей ученицы. Заставил её весь июнь только отрабатывать входы по разным инструментам 1-3 контрактами с параметром тейк профит к стоп лоссу — 1:1. Цель – добиться количества точных и прибыльных сделок не менее 80%. В июле разрешу ей увеличить рабочий объём. Её торговлю можно посмотреть тут www.itinvest.ru/trader-liga2/users/wwww/

С уважением, Василий Олейник, эксперт инвестиционной компании «Ай Ти Инвест»

astic28 июня 2015, 18:59«Пользователь не хочет показывать свои данные»+2

astic28 июня 2015, 18:59«Пользователь не хочет показывать свои данные»+2 maikl28 июня 2015, 19:03профит к стоп лоссу 1:1-это минимум. Но нужно развиваться до 1 к 3-5 и более0

maikl28 июня 2015, 19:03профит к стоп лоссу 1:1-это минимум. Но нужно развиваться до 1 к 3-5 и более0 CVS28 июня 2015, 19:09чтобы корректно отображать ОИ, нужно кол-во отрытых позиций умножать на ГО, резкое падение ОИ в прошлом году связано с тем, что ГО подняли свыше 20 т.р.0

CVS28 июня 2015, 19:09чтобы корректно отображать ОИ, нужно кол-во отрытых позиций умножать на ГО, резкое падение ОИ в прошлом году связано с тем, что ГО подняли свыше 20 т.р.0 TheRollingStones28 июня 2015, 19:17Мне кажется нефть ожидают небольшие перемены.0

TheRollingStones28 июня 2015, 19:17Мне кажется нефть ожидают небольшие перемены.0