Оптимальная опционная позиция: общий принцип

В прошлый раз, рассматривая подбор наилучшей позы на примере продажи волатильности, сделал неверный вывод о том, что оптимальная позиция должна походить на форму распределения P. Cделал его под влиянием книги: Опционы: Системный подход к инвестициям. С. Израйлевич, В. Цудикман (см. скриншот 103 стр. из книги). Но Михаил, спасибо, поправил и подсказал, что лучшая комбинация зависит не столько от собственного прогноза P, а скорее от разности своего прогноза и рыночного. Проверим это предположение и рассмотрим несколько стратегий, для каждой найдем оптимальную позицию и сравним ее с разностью (P-Q). Стратегии предлагаю такие: продажа и покупка волатильности, направленная торговля БА и сценарный подход.

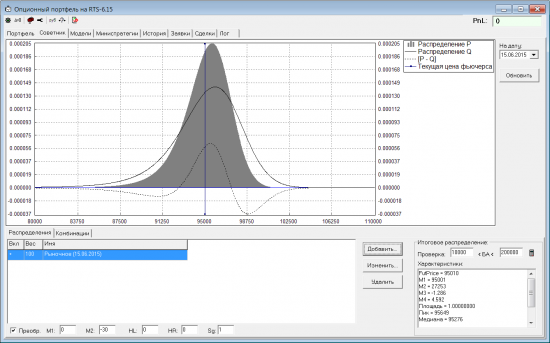

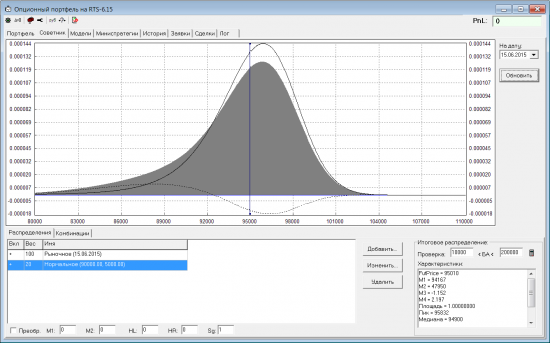

Начнем с продажи волатильности. Берем рыночное распределение Q и сжимаем его (поскольку считаем, что рынок ошибается, и волатильность на самом деле меньше):

Сплошная серая заливка у распределения P (наш прогноз), тонкая сплошная линия — распределение Q (прогноз рынка), пунктирная линия — разница между нашим прогнозом и рынком.

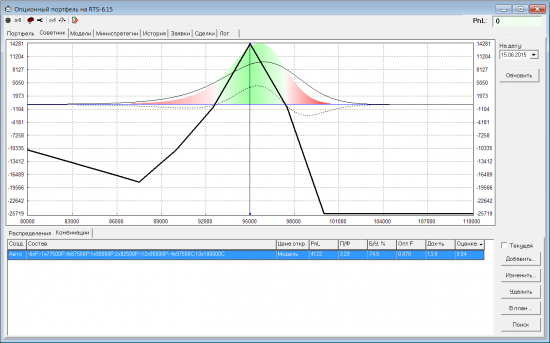

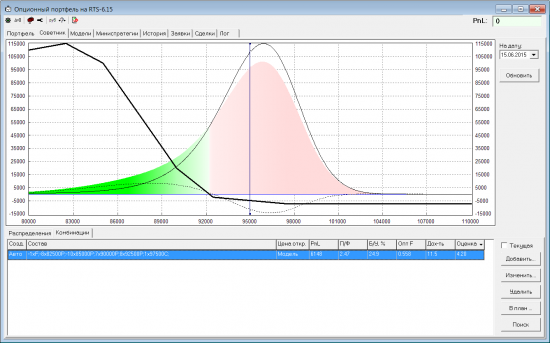

Посмотрим, какую оптимальную позицию для такого случая находит геналгоритм:

Видно, что профиль на экспирацию у найденной позы имеет положительный PnL как раз там, где P-Q > 0.

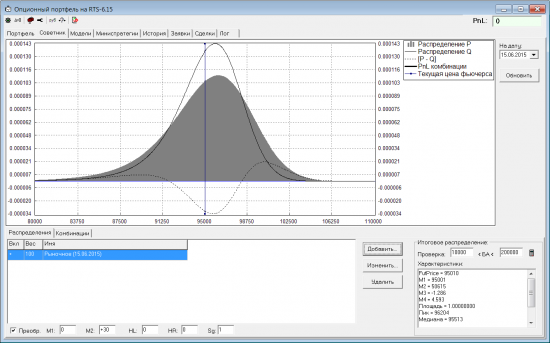

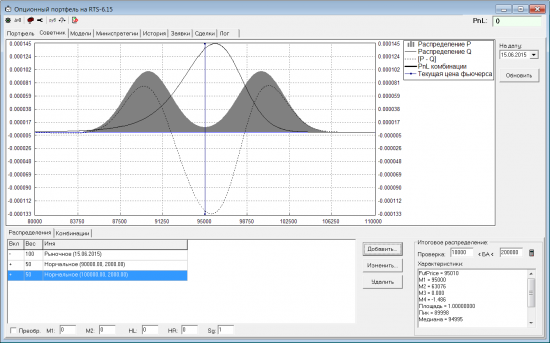

Посмотрим теперь на покупку волатильности, берем рыночное распределение и увеличиваем ему дисперсию (поскольку при покупке предполагаем, что рынок ошибочно занижает волу):

Автоматика предлагает такую позицию:

Опять фиксируем, что профиль позы имеет положительный PnL на тех участках, где P-Q > 0. Еще отмечу, что хотя алгоритм поиска оптимальной позы ничего не знает про греки и временной распад, для покупки волы фактически он находит комбинации, в которых гамма достаточно большая, а тета минимальна по модулю (т.е. получаем хороший профит от движения БА, и минимальный убыток в случае простаивания и попадания на временной распад).

Теперь рассмотрим ситуацию с направленной торговлей БА. Допустим, мы вполне доверяем рыночному распределению, но считаем, что рынок недооценивает вероятность падения. Утяжелим соответствующим образом левый хвост:

Оптимальную позицию в таком случае выдает такую:

И тут совпадение: PnL положителен только там, где наш прогноз имеет большую вероятность, чем рынок.

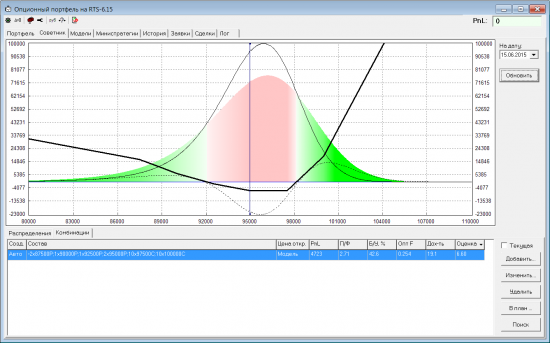

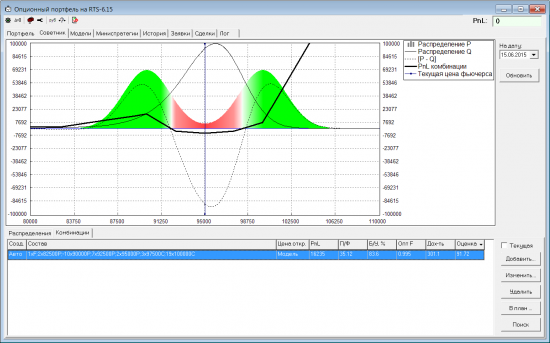

Напоследок рассмотрим экзотический вариант: допустим, совсем не верим рынку и считаем, что возможны только два равновероятных противоположных сценария:

Ищем оптимальную позицию:

Снова выполняется отмеченная ранее закономерность. И забавно смотреть в динамике, как геналгоритм улучшает оптимальную позу: ее точки безубытка как намагниченные ползут к точкам, где P-Q пересекает нулевую ось. Хотя алгоритм поиска на это специально не нацелен, а просто отбирает позы с максимальной полезностью.

Итак, попробую сформулировать общий принцип:

Оптимальная позиция должна иметь положительный PnL там, где вероятность по нашему прогнозу больше, чем по мнению рынка. И наоборот: где наш прогноз дает меньшую вероятность, чем рынок — позиция должна иметь отрицательный PnL.

Если этот вывод верен, то с его помощью можно ускорить поиск оптимальной позы геналгоритмом: начальную популяцию генерить не просто какой-то случайной, а заполнять уже осознанно, в соответствии с вышеозначенным принципом. По идее, поиск тогда будет еще быстрее, геналгоритму останется только слегка подрихтовать лучшую позицию.

P.S. Еще хотел бы отметить такую вещь про управление: допустим, у нас есть свой прогноз P, текущий рынок Q1, и мы открыли соответствующую этим двум распределениям оптимальную позу. Потом рынок изменился и стал Q2, а наш прогноз остался прежним P. Раньше думал, что в такой ситуации управление не требуется, поскольку текущая позиция оптимальным образом соответствует неизменившемуся прогнозу. Теперь же видно, что поскольку важна именно разность, а она изменилась (P - Q2), то позу желательно все-таки подкорректировать.

волатильность нужно продавать, пусть копейки, зато вернее.