ЕЦБ перекроет евро кислород

Европейские монетарные власти делают хорошую мину при плохой игре в том, что касается бесконечного и пока бесплодного диалога с Грецией. Нас пытаются убедить, что компания из ведущих стран еврозоны, ЕЦБ, Еврокомиссии и примкнувшего к ним МВФ во что бы то ни стало добьется нормализации ситуации в греческой экономике, не допустит дефлота и не позволит стране покинуть дружный евроальянс. В связи с этим возникает подозрение, что те переговоры, которые кредиторы вели с Афинами с начала этого года, были лишь чем-то вроде артподготовки, а настоящий бой между сторонами еще впереди.

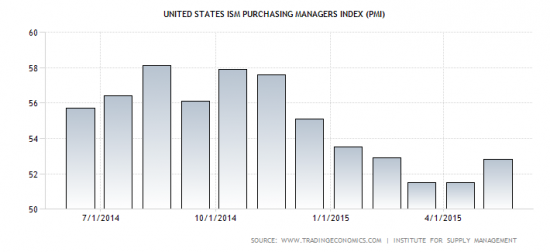

Игроки рынка, в общем-то, готовы отвлечься от подзатянувшегося греческого сериала. На данный момент расстановку в основной валютной паре определяет экономическая статистика и курс, которым идут регуляторы Старого и Нового Света. В еврозоне полным ходом реализуется программа количественного смягчения, доходность долговых обязательств вновь припала, неважно дела обстоят и с инфляцией. «Голубиный» настрой ЕЦБ помогает сохранить ухудшение показателей бизнес-активности. За только что ушедший месяц она скатилась к минимумам начала весны на уровне 51,1 пункта.

Если же взглянуть на дела за океаном, там картинка вырисовывается совсем другая. Тот же PMI в Штатах оказался лучше прогноза, достигнув 52,8 пункта. Превзошли ожидания и бенчмарки, характеризующие занятость и цены: 51,7 и 49,5 против консенсуса 49,2 и 42,5 соответственно.

Источник: Trading Economics.

Фокус внимания рынка на этой неделе сосредоточен на предстоящем заседании ЕЦБ, а также на запланированный релиз данных об инфляции. Есть мнение, что если потребительские цены пойдут вверх, центробанк решится на сворачивание количественного смягчения. По сравнению с ожиданиями экспертов менее заинтересованных, вроде аналитиков Merrill Lynch, которые не ждут, что потребцены в альянсе сумеют вырасти хотя бы на 1,5% и хотя бы к 2017 году, ожидания ЕЦБ выглядят завышенными. Если же все-таки — что наиболее вероятно — развитие получит реалистический, а не оптимистический сценарий, то европейскому регулятору придется в полном объеме осуществить все планы по смягчению своей политики и запустить QE2 в начале 2017-го.

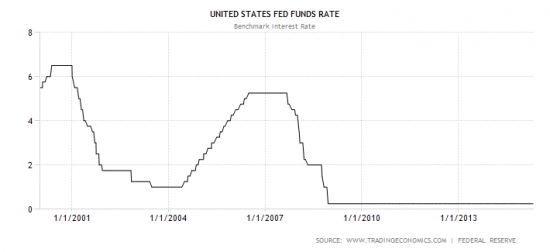

При этом можно предположить, что ФРС к тому моменту уже не раз повысит ставку, которая может варьироваться в районе 3-3,5%. Такой расклад гарантирует отток капитала в США, таким образом основная валютная пара просто обречена на планомерное снижение, и поэтому ее стоит продавать и продавать на каждой коррекции.

Источник: Trading Economics.

В мае ЕЦБ приобрел активов на 63 млрд евро, из которых 52 млрд были связаны с государственными облигациями. С учетом того, что уже в июле долговой рынок еврозоны столкнется с чистым изъятием бумаг из обращения, можно предположить, что центробанк выложится на полную в текущем месяце. Можно ожидать увеличения масштабов QE до 70-75 млрд евро, что создаст серьезное давление на доходность долговых обязательств и позволит говорить о продолжении нисходящего тренда по EUR/USD. В таких условиях продажи в направлении 1,04-1,05 на росте как никогда актуальны. Не забываем и про ETF на рынок немецких акций, который чувствует себя как рыба в воде благодаря программе количественного смягчения и росту прибылей корпораций на фоне девальвации евро.

Источник http://investcafe.ru/blogs/22265/posts/57192 RomanAndreev03 июня 2015, 10:41ну, раз все за «вниз», надо покупать+2

RomanAndreev03 июня 2015, 10:41ну, раз все за «вниз», надо покупать+2