Продажа волатильности, управление позицией

В продолжение топика Продажа волатильности, оптимальная позиция. Попробуем теперь смоделировать управление позицией при продаже волатильности и понять что лучше: дельтахедж фьючом, роллирование или что-то другое. За основу возьмем проданный стрэддл. Хотя предыдущий анализ показывает, что это не самая оптимальная поза при продаже волы — для простоты исследования возьмем именно ее.

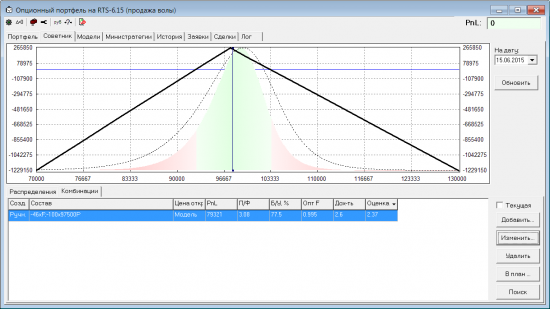

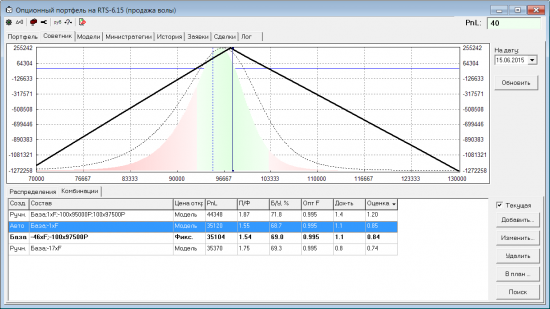

Зададим для автоматического поиска NStrike = 1 и получаем такую позу:

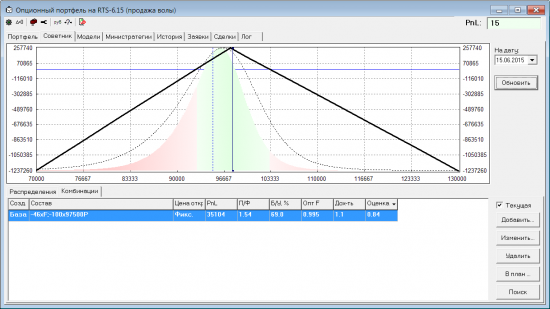

Возьмем ее за основу и фиксируем цены открытия. Теперь смоделируем перемещение БА на страйк влево. Сделаем это переносом распределения Q (которое используется для получения текущих цен с рынка). Распределение P получим из нового Q сжатием (т.е. по прежнему считаем что дисперсия у рыночного распределения завышена и поэтому остаемся в продаже волы). Оценка зафиксированной позы сильно упала (с 2.37 на 0.84), но пока еще осталась положительной:

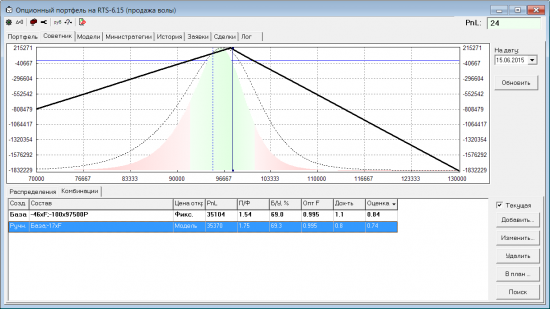

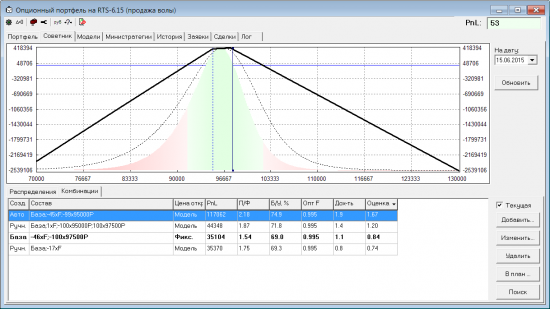

Посмотрим как изменится оценка позы, если вручную выровнять дельту по БШ:

Не знаю почему, но оценка ухудшилась (0.84 -> 0.74). Возможно, это у меня где-то ошибка, а может так и есть, и ровнять дельту по БШ плохо.

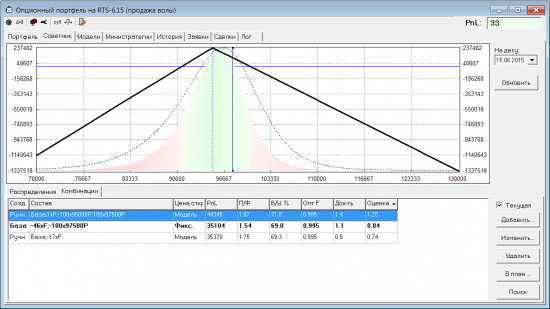

Теперь вручную роллируем позу, т.е. откупим проданный ранее 97500 страйк, и продадим столько же на новом 95000 страйке. Вот эта операция улучшила оценку (0.84 -> 1.20):

Посмотрим, что скажет автоматика. Для начала возьмем NStrike = 0, т.е. программа будет пытаться улучшить позу только с помощью фьюча. Оказалось, что если продать один фьюч, то это все-таки улучшит базовую позицию. Но роллирование все-равно показывает лучшую оценку:

Теперь возьмем NStrike = 1. Тут программа советует преобразовать исходный стрэддл почти в стрэнгл. Эта позиция уже лучше роллированной. И ее оценка лучше исходной в два раза (0.84 -> 1.67):

При дальнейшем повышении NStrike — начинаются уже сложные позиции, с откупленными краями (см. предыдущий пост).

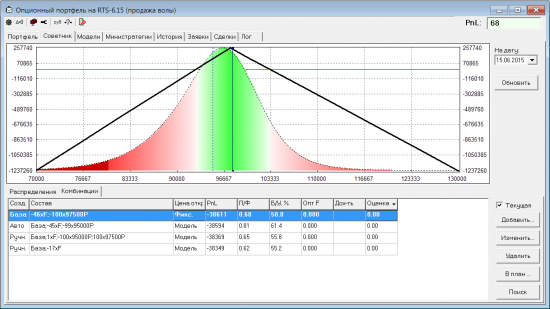

Если же, при моделировании нового распределения, у нас изменяется мнение про волатильность и мы начинаем считать, что P=Q, то любые варианты изменения исходной позиции будут с отрицательным матожиданием PnL:

И, видимо, самым лучшим в такой ситуации будет просто закрытие убыточной позы.

Опционные диванные трейдеры. Рынок — явление реальное и конкретное.