18 октября 2014, 19:21

волатильность в формуле Блэка-Шоулза

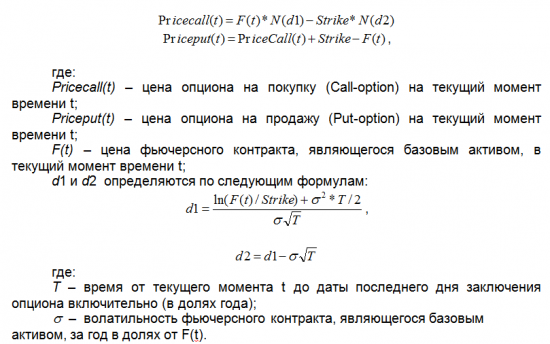

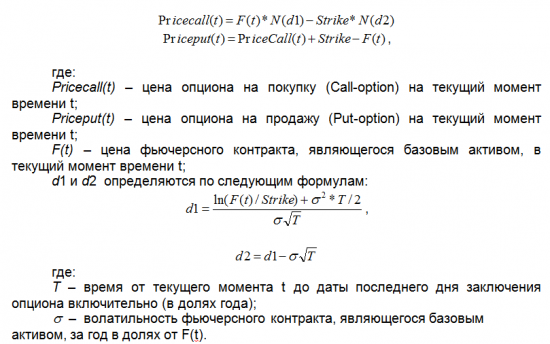

В документации московской биржи по расчёту теоретической цены опциона написано следующее:

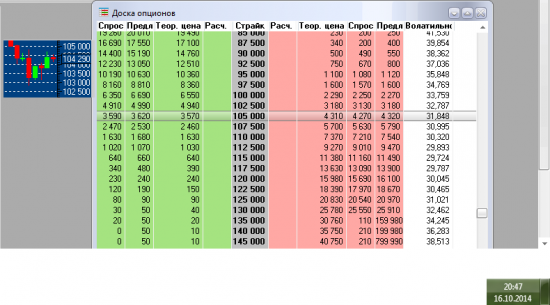

Смотрим доску ноябрьских опционов на фьючерс на индекс РТС:

Рассмотрим страйк 105000. Имеем: T = 32.13; F(t) = 104290; Strike = 105000.

Дальше возникает вопрос, что нужно подставлять в формулу Блэка-Шоулза в качестве волатильности, чтобы вычислить теоретическую цену?

Если подставить число 31,848, которое указано на доске опционов, то получится, что цена пута = 105000, кола = 104290, что не соответсвует действительности.

Методом подбора находим, что для того, чтобы теоретические цены пута и кола приблизительно совпадали с теоретическими ценами на доске опционов, в качестве волатильности нужно подставлять число 0,016675.

Я предположил, что связь между волатильностью в формуле и волатильностью на доске линейная и проделал тот же самый процесс для других страйков.

Дальше методом наименьших квадратов пришёл к результату, что в качестве волатильности в формулу Блэка-Шоулза нужно подставлять значение волатильности из доски опционов, делённое на 1949.

Мне не понятна эта связь и хотелось бы узнать, что нужно подставлять в качестве волатильности в формулу Блэка-Шоулза на самом деле.

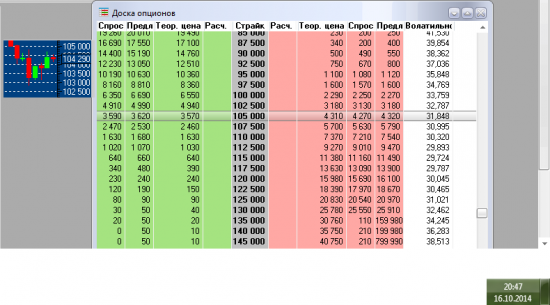

Смотрим доску ноябрьских опционов на фьючерс на индекс РТС:

Рассмотрим страйк 105000. Имеем: T = 32.13; F(t) = 104290; Strike = 105000.

Дальше возникает вопрос, что нужно подставлять в формулу Блэка-Шоулза в качестве волатильности, чтобы вычислить теоретическую цену?

Если подставить число 31,848, которое указано на доске опционов, то получится, что цена пута = 105000, кола = 104290, что не соответсвует действительности.

Методом подбора находим, что для того, чтобы теоретические цены пута и кола приблизительно совпадали с теоретическими ценами на доске опционов, в качестве волатильности нужно подставлять число 0,016675.

Я предположил, что связь между волатильностью в формуле и волатильностью на доске линейная и проделал тот же самый процесс для других страйков.

Дальше методом наименьших квадратов пришёл к результату, что в качестве волатильности в формулу Блэка-Шоулза нужно подставлять значение волатильности из доски опционов, делённое на 1949.

Мне не понятна эта связь и хотелось бы узнать, что нужно подставлять в качестве волатильности в формулу Блэка-Шоулза на самом деле.

Читайте на SMART-LAB:

Как инвестирует Ярослав Кабаков

Поговорили с директором по стратегии ФГ «Финам» Ярославом Кабаковым — обсудили вредные инвестпривычки, выбор стратегии, использование ИИ и профессиональную интуицию. Делимся самыми...

15:08

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

11:59

Магазинов по франшизе «ОКОЛО» уже 5000

Юбилейный магазин площадью 130 кв. м расположен в Смоленске. Это 964-й объект, реконструированный в рамках программы «КООП ОКОЛО», направленной на масштабную модернизацию системы кооперативной...

10:45

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026

А вот откуда берётся деление на 1949 не понимаю. Интересно самому.