Интер РАО. Акции ползут вниз. Может отчет за Q3 25г. поможет росту?!

Компания Интер РАО опубликовала финансовые результаты за Q3 2025г. по МСФО:

👉Выручка — 424,1 млрд руб. (+17,1% г/г)

👉Операционные расходы — 407,3 млрд руб. (+20,9% г/г)

👉Операционная прибыль — 23,7 млрд руб. (-13,1% г/г)

👉Финансовые доходы — 21,0 млрд руб. (+3,5% г/г)

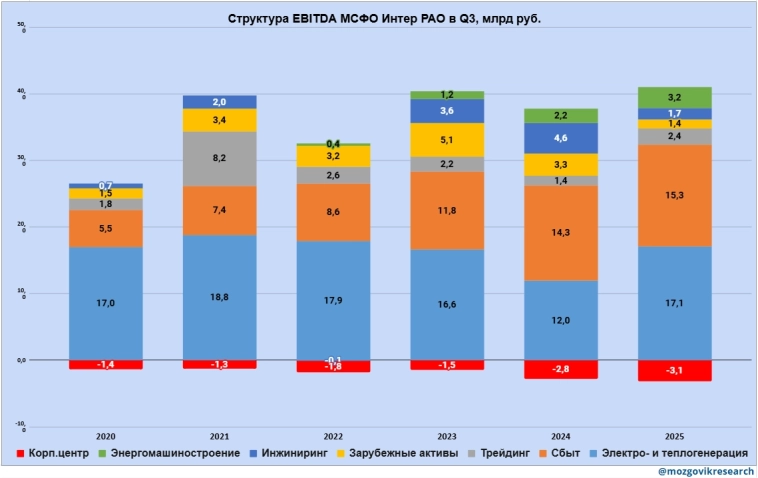

👉EBITDA — 37,9 млрд руб. (+8,3% г/г)

👉Чистая прибыль — 30,8 млрд руб. (-1,5% г/г)

Разбор отчета РСБУ за Q3 2025г. можно прочитать здесь, там я частично касался операционных результатов, где выработка электроэнергии снизилась г/г на -4,0% до 29,6 млрд кВт*ч. — это слабый результат, и поэтому я и ждал снижение прибыли за 3 квартал, но факт оказался лучше моего ожидания — прибыль в итоге снизилась, но всего на -1,5% и 30,8 млрд руб., а это хороший результат, но акции и не думают расти, давайте разбираться почему так происходит.

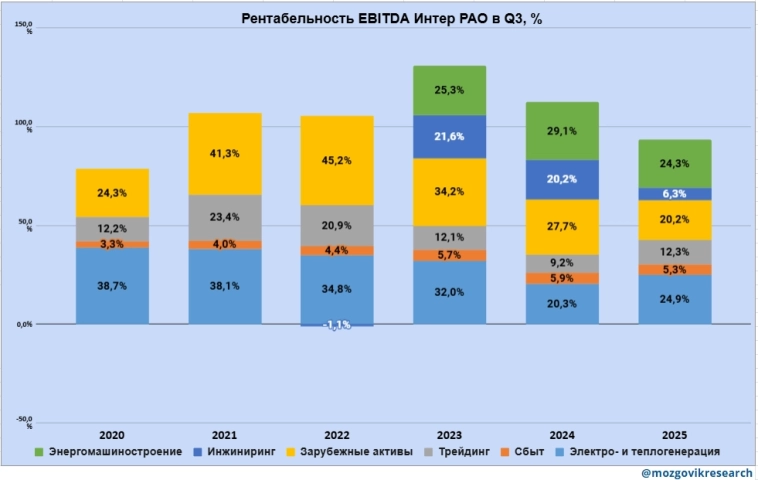

Известно, что большая доля в общей выручке принадлежит низкомаржинальному сегменту «Сбыт», который приносит меньше денег, чем сегмент «Генерация» (куда входит электро- и теплогенерация).

Выручка в сегменте «Генерация» выросла на +16,2% до 68,7 млрд руб., благодаря росту цен на РСВ и КОМ, включению в расчёт цены мощности инвестиционной составляющей с 13 месяца начала поставки в КОММод для энергоблоков и ввод c 01.01.2025г. по блоку №2 Костромской ГРЭС и блоку №2 Гусиноозерской ГРЭС, с 01.03.2025г. по блоку №4 Ириклинской ГРЭС, по блоку №7 Костромской ГРЭС и с 01.11.2024г. по блоку №1 Пермской ГРЭС, и благодаря этим факторам EBITDA “Генерации” выросла с 12,0 до 17,1 млрд руб.

EBITDA сегмента «Сбыт» выросла на +7,2% г/г до 15,3 млрд руб. и доля «Сбыт» в общей EBITDA составила 40,3%.

Чтобы читать дальше,

оформите

подписку

Premium

- Доступ к закрытым материалам Mozgovik Research

- Прогнозы по российским акциям: рейтинг от Mozgovik Research

- Долгосрочная инвестиционная стратегия

- Авторитетные комментарии по текущей ситуации на рынке

- Объяснения какое влияние новости могут оказать на акции и другие активы

- Регулярная публикация инвестиционных портфелей участников команды с комментариями

- Доступ к закрытым материалам Mozgovik Research

- Прогнозы по российским акциям: рейтинг от Mozgovik Research

- Долгосрочная инвестиционная стратегия

- Авторитетные комментарии по текущей ситуации на рынке

- Объяснения какое влияние новости могут оказать на акции и другие активы

- Регулярная публикация инвестиционных портфелей участников команды с комментариями

- Telegram - чат с нашей командой, где можно задать любой вопрос и оперативно получить ответы

- Cкидка 35% на конференцию смартлаба

- Аудиоконференции с аналитиками (ответы на вопросы подписчиков в прямом эфире)

- Цена за год дешевле на 36%, относительно месячной цены