22 мая 2013, 06:35

Жизнь после "дешёвых денег". Пролог

Наконец то выделил немного времени, чтоб попытаться структурировать ту информацию и взгляд, который сложился под действием тех цифр, которые сегодня отожествляют для меня финансовый рынок и экономический ландшафт. Не знаю, печально или радостно читать столько постов, которые в большей степени носят пессимистичный взгляд на будущее. Но больше свожу это к тому, что профессия финансист третья в списке по суицидальному риску, где 2/3 представителей данной профессии испытывают ежедневно маниакально-депрессиивный психоз. Речь, конечно, пойдет не о психическом состоянии финансистов.

Принадлежу к тому сообществу людей, которые любит читать и анализировать. Что касается блогов, то не так много хороших отечественных и западных, но все же есть те, с которых у меня начинается утро. В последнее время все больше и больше постов и статьей появляется, как в блогах, так и в прессе, которые сравнивают нынешний период с 2008 годом. На мой скромный взгляд в плане опыта — это заблуждение. Я уже не раз отмечал, что мы прошли один большой супер-цикл, который подразделялся на 2е части, и что 2008 год – был структурный кризис

, как в 30-ых и 70-ых прошлого столетия, и сейчас мы наблюдаем его пережитки (кстати, именно эти даты стали переломными в плане перестройки экономики, и как следствие – изменение денежно- кредитной политики). По сути, мы движемся к чему-то новому, возможно, что к забытому старому, или чего еще не было в истории. Мне кажется, что мы переходим на новый уровень глобализации, который повлечет за собой структурные изменения в трансконтинентальных компаниях и изменения роли государства в жизни д-ств, особенно в сфере социального обеспечения и здравоохранения, так называемые социальные издержки капиталистического общества.

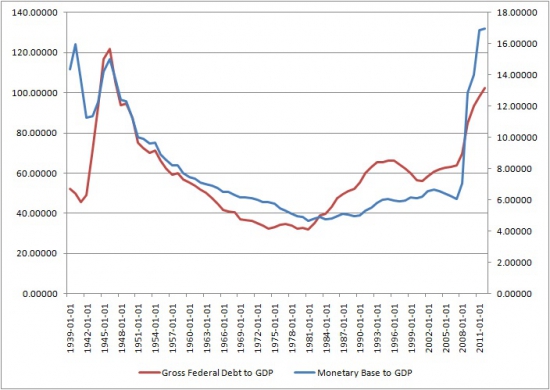

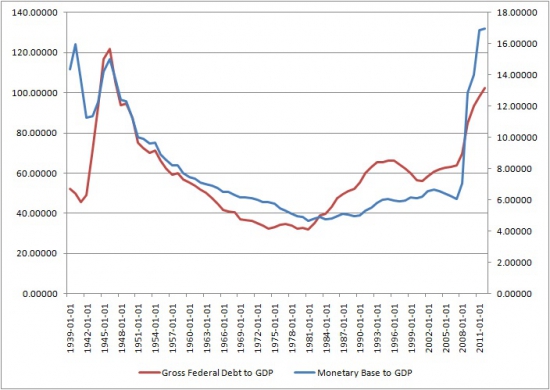

Попытаюсь затронуть, по возможности глубже, как рынок акционерного капитала, так и долговой рынок, и макроэкономические аспекты нынешнего времени. Столько разговоров сейчас о беспрецедентной политике ФРС, но уже был пост на эту тему(С оглядкой на прошлое — с пониманием в будущее), хотя я к ней еще подробней вернусь чуть ниже, что она (политика) вызовет гиперинфляцию. Не знаю, все возможно, но в нынешнее время мне кажется, что это маловероятно. Сегодняшняя система рыночных торговых трансконтинентальных отношений мне напоминает чем-то большой пруд, в котором волны в виде макроэкономических сбоев погашаются со временем. Нынешнее расширение монетарной базы можно сравнить с военным по отношению к ВВП. При чем, очень много сходств, как в отношении гос. долга к ВВП (левая шкала), так и монетарной базы к ВВП (правая шкала). Возможно, что многие попытаются оспорить этот факт, но смотрим график ниже:

Мне недавно сделали замечание, что в тот период, как раз и была высокая инфляция. Да, согласен, но почему-то не уточняется один важный момент:

“В США с начала 1942 года действовало нормированное распределение, под которое попадало множество товаров, в частности, сахар, мясо, шины, бензин, велосипеды и обувь. Нормы потребления сахара были установлены на уровне 0,5 фунта (227 г) на человека в неделю, и к середине 1945 года были сокращены до 0,285 фунта (129 г) в неделю. Норма бензина для владельцев частных автомашин, не связанных напрямую с обороной, составляла 11-15 литров в неделю. Жестко регулировались резиновые изделия. После войны нормы отменялись по мере того, как рынок обеспечивал страну товарами. Карточки на большинство товаров были отменены в течение 1945 года, на сахар в 1947 году"

В то время государственное монополистическое регулирование создавало искусственный дефицит, отвлечением ресурсов из товаров народного потребления, что вызывало давление на их цены. Поэтому сравнивать уровень цен при различных формах регулирования не очень корректно. Тем более нынешнее время все реже включает в себя какие-либо торговые барьеры. Единственное, что стоит отметить — как повлияло расширение денежной базы на инвестиционную инфляцию. Понятие достаточно ново, и впервые я его встретил в работе Эрика Наймана. На основании его исследования инвестиционная инфляция имеет очень тесную корреляцию с монетарной базой. При чём достаточно чётко видны перегревы ещё на ранних стадиях. Одно из замечательных следствий данной взаимосвязи то, что инвестиционные активы начинают реагировать на расширение с лагом приблизительно 6-ть месяцев (чуть ниже более подробный график выложу). Как понимаю, то ФРС прекрасно понимала из истории, что ретранслировать “денежную накачку” в экономику через кредиты не удастся. Они пошли другим путём – ретранслировали в рост стоимости основных активов домохозяйств. Для большинства американцев, как в прочем и всего остального мира, недвижимость является основным активом. Есть определённая связь между её стоимостью и потреблением:

То, что вы видели в апреле месяце сокращение дефицита бюджета за счёт увеличения налоговых поступлений от домохозяйств – это прямая заслуга ФРС, если можно так выразиться, которая отразилась в увеличении поступлений от налоговых отчислений по приросту капитала и фискального обрыва. Я этот вопрос решил рассмотреть более подробно чуть ниже, так как он напрямую связан, по-моему мнению, с будущей денежно-кредитной политикой.

Продолжение следует

Принадлежу к тому сообществу людей, которые любит читать и анализировать. Что касается блогов, то не так много хороших отечественных и западных, но все же есть те, с которых у меня начинается утро. В последнее время все больше и больше постов и статьей появляется, как в блогах, так и в прессе, которые сравнивают нынешний период с 2008 годом. На мой скромный взгляд в плане опыта — это заблуждение. Я уже не раз отмечал, что мы прошли один большой супер-цикл, который подразделялся на 2е части, и что 2008 год – был структурный кризис

, как в 30-ых и 70-ых прошлого столетия, и сейчас мы наблюдаем его пережитки (кстати, именно эти даты стали переломными в плане перестройки экономики, и как следствие – изменение денежно- кредитной политики). По сути, мы движемся к чему-то новому, возможно, что к забытому старому, или чего еще не было в истории. Мне кажется, что мы переходим на новый уровень глобализации, который повлечет за собой структурные изменения в трансконтинентальных компаниях и изменения роли государства в жизни д-ств, особенно в сфере социального обеспечения и здравоохранения, так называемые социальные издержки капиталистического общества.

Попытаюсь затронуть, по возможности глубже, как рынок акционерного капитала, так и долговой рынок, и макроэкономические аспекты нынешнего времени. Столько разговоров сейчас о беспрецедентной политике ФРС, но уже был пост на эту тему(С оглядкой на прошлое — с пониманием в будущее), хотя я к ней еще подробней вернусь чуть ниже, что она (политика) вызовет гиперинфляцию. Не знаю, все возможно, но в нынешнее время мне кажется, что это маловероятно. Сегодняшняя система рыночных торговых трансконтинентальных отношений мне напоминает чем-то большой пруд, в котором волны в виде макроэкономических сбоев погашаются со временем. Нынешнее расширение монетарной базы можно сравнить с военным по отношению к ВВП. При чем, очень много сходств, как в отношении гос. долга к ВВП (левая шкала), так и монетарной базы к ВВП (правая шкала). Возможно, что многие попытаются оспорить этот факт, но смотрим график ниже:

Мне недавно сделали замечание, что в тот период, как раз и была высокая инфляция. Да, согласен, но почему-то не уточняется один важный момент:

“В США с начала 1942 года действовало нормированное распределение, под которое попадало множество товаров, в частности, сахар, мясо, шины, бензин, велосипеды и обувь. Нормы потребления сахара были установлены на уровне 0,5 фунта (227 г) на человека в неделю, и к середине 1945 года были сокращены до 0,285 фунта (129 г) в неделю. Норма бензина для владельцев частных автомашин, не связанных напрямую с обороной, составляла 11-15 литров в неделю. Жестко регулировались резиновые изделия. После войны нормы отменялись по мере того, как рынок обеспечивал страну товарами. Карточки на большинство товаров были отменены в течение 1945 года, на сахар в 1947 году"

В то время государственное монополистическое регулирование создавало искусственный дефицит, отвлечением ресурсов из товаров народного потребления, что вызывало давление на их цены. Поэтому сравнивать уровень цен при различных формах регулирования не очень корректно. Тем более нынешнее время все реже включает в себя какие-либо торговые барьеры. Единственное, что стоит отметить — как повлияло расширение денежной базы на инвестиционную инфляцию. Понятие достаточно ново, и впервые я его встретил в работе Эрика Наймана. На основании его исследования инвестиционная инфляция имеет очень тесную корреляцию с монетарной базой. При чём достаточно чётко видны перегревы ещё на ранних стадиях. Одно из замечательных следствий данной взаимосвязи то, что инвестиционные активы начинают реагировать на расширение с лагом приблизительно 6-ть месяцев (чуть ниже более подробный график выложу). Как понимаю, то ФРС прекрасно понимала из истории, что ретранслировать “денежную накачку” в экономику через кредиты не удастся. Они пошли другим путём – ретранслировали в рост стоимости основных активов домохозяйств. Для большинства американцев, как в прочем и всего остального мира, недвижимость является основным активом. Есть определённая связь между её стоимостью и потреблением:

То, что вы видели в апреле месяце сокращение дефицита бюджета за счёт увеличения налоговых поступлений от домохозяйств – это прямая заслуга ФРС, если можно так выразиться, которая отразилась в увеличении поступлений от налоговых отчислений по приросту капитала и фискального обрыва. Я этот вопрос решил рассмотреть более подробно чуть ниже, так как он напрямую связан, по-моему мнению, с будущей денежно-кредитной политикой.

Продолжение следует

Читайте на SMART-LAB:

«Сбер» готовит отчет за 2025 год. Что будет с дивидендами?

Главное Акции «Сбера» обновили максимум за полгода перед отчетом за 2025 год и могут продолжить рост вплотную к 400 руб. Итоговый отчет «Сбера» по МСФО ожидается сильным. Аналитики...

24.02.2026

Профессиональные стандарты как основа клиентской лояльности

В работе с залогами и вторичным рынком важна не только точность оценки, но и то, как выстроено общение с клиентом. В МГКЛ профессиональные стандарты — это часть операционной модели и...

10:00

А про лаг 6 месяцев откуда взяли? Где ссылка на источник? Или свои исследования? Где тогда ваш график кросс-корреляционной функции?

Плохо!