Мой портфель акций на 3 октября. Инвестирую в акции и облигации. Покупка и продажа активов

Продолжаю покупать дивидендные акции и облигации. Основная задача — получение максимальных дивидендов и купонов на горизонте 10 лет. Цель — 100 тыс. р. с дивидендов и купонов. 1 год и 9 месяцев уже позади.

С 23 сентября по 2 октября купил:

▪️ 2 акции Газпром нефть,

▪️ 28 акций Аренадата (из которых 2 шт дали на IPO);

▪️2 облигации Аэрофьюэлз 2Р03 (купон КС+3,4%),

▪️10 облигаций ЯТЭК 1Р-04 (на размещении, купон КС+2,5%).

Продал облигации Норникель Б1Р7 (3 шт) — флоатер с купоном КС+1,3%. В планах сократить количество выпусков.

Сохраняю целевое значение соотношение акций и облигаций 60/40% (±5%). Сейчас акций 53,5%; облигаций 45,7%, остальное ₽.

Ключевую ставку могут еще повысить уже в октябре, а доходности по облигациям вырасти. Когда начнется цикл снижения ключевой ставки, то вернётся интерес к дивидендным акциям и они будут стоить дороже. Поэтому стараюсь покупать и акции, и облигации.

Газпром нефть

Основной возможный драйвер для роста — улучшение финансовых показателей, и как следствие увеличение дивидендных выплат, которые нужны Газпрому. Целевой размер дивидендных выплат по акциям компании — не менее 50% от чистой прибыли, дивиденды за 1 полугодие уже скоро: последний день покупки для их получения 14 октября. Доходность составляет 7,42% по текущим ценам.

Аренадата

Подавал заявку на участие в IPO, на размещении дали 2 шт. Докупил после размещения. Подробно про компанию писал тут. Компания интересная, но есть повышенный риск снижения цены после IPO.

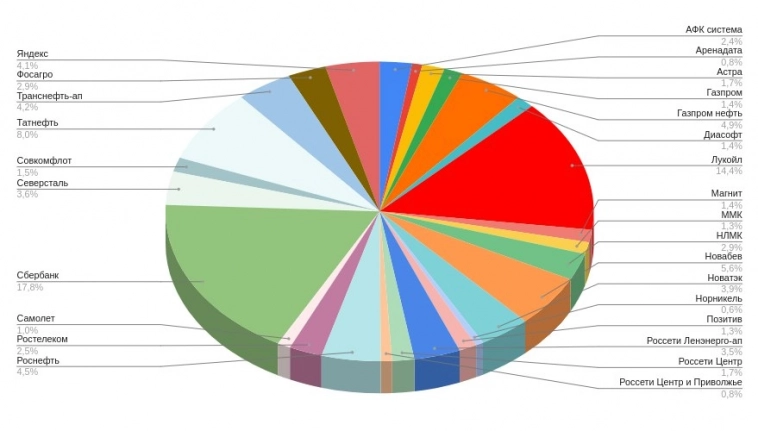

В настоящее время состав акционной части такой:

— Сбербанк 17,8%;

— Лукойл 14,4%;

— Татнефть-ап 8%;

— Новабев 5,6%;

— Газпром нефть 3,9%;

— Роснефть 4,5%;

— Транснефть 4,2%;

— Яндекс 4,1%;

— Новатэк 3,9%;

— Северсталь 3,6%;

— Россети Ленэнерго-ап 3,5%;

— НЛМК 2,9%;

— Фосагро 2,9% и другие.

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

Отрок окаянный03 октября 2024, 11:45формулировка задачи — странная, мягко говоря0

Отрок окаянный03 октября 2024, 11:45формулировка задачи — странная, мягко говоря0