Завьялов Илья Николаевич про распределение активов.

Распределение активов — просто в теории, сложно на практике

Теоретически приумножение богатства в течение десятилетий — будь то семья, эндаумент или пенсия — дело нехитрое. Консультант или специалист по распределению средств должен сделать три вещи: понять цели своего клиента, найти различные способы получения вознаграждения за принятие рисков, а затем принять на себя нужное количество рисков для достижения этих целей. Слишком большой риск может привести к неприемлемым просадкам, а слишком малый риск, скорее всего, приведет к неадекватной доходности в долгосрочной перспективе.

Де-факто «пассивное» распределение 60% акций/40% облигаций доказало свою эффективность в приумножении богатства с течением времени за счет использования двух ключевых премий за риск: премии за риск акций, получаемой за риск шокового экономического роста, и премии за риск инфляции, получаемой за риск неожиданной инфляции. С 1979 года, когда был создан Bloomberg U.S. Aggregate Index, портфель 60/40, состоящий из американских акций и облигаций, обеспечил доходность в 10,2% в годовом исчислении, опередив инфляцию на 7,0% и превысив требования большинства инвесторов к доходности.

Итак, мы закончили, верно? Мы все должны просто распределить акции по принципу 60/40 и на этом закончить? Такой подход отлично работает с 1979 года и даже на более длительных временных отрезках. Хотя классический отказ от ответственности в инвестиционной рекламе гласит, что прошлые результаты не являются показателем будущих результатов, мы можем извлечь некоторые уроки из 120-летних результатов портфеля 60/40. Как видно из рисунка 1, портфель 60/40 (в данном случае американские акции и американские облигации) обеспечил реальную доходность около 4,8% с 1900 года — на пару пунктов меньше, чем в период с 1979 года по настоящее время, но опять же достаточно для нужд большинства инвесторов.

Однако за этим завидно долгим послужным списком скрывается тот факт, что было шесть периодов, в среднем по 11 лет каждый, когда инвестор в портфеле 60/40 либо выходил из равновесия по отношению к инфляции, либо, что еще хуже, терял деньги в реальном выражении. У этих периодов есть нечто общее — все они следовали за исключительно сильными периодами доходности традиционного портфеля и, соответственно, начинались тогда, когда акции и облигации или и те, и другие торговались по чрезвычайно высоким оценкам.

Рисунок 1: 60/40 — «потерянные десятилетия» встречаются чаще, чем вы думаете.

В ходе последнего подъема с начала 2009 года до конца 2021 года этот пассивный портфель 60/40 обеспечил реальную доходность около 9,4%, что примерно в два раза выше среднего долгосрочного показателя. Эта звездная доходность была обеспечена ростом рынков акций и снижением процентных ставок, в результате чего индекс S&P и реальная доходность облигаций оказались на уровне наименее привлекательных оценок за всю историю. Сегодня, после самого быстрого за последние 30 лет цикла повышения ставок, реальная и номинальная доходность государственных облигаций выглядит вполне приемлемой (хотя из-за инвертированной кривой доходности облигациям трудно заработать больше, чем наличным). Однако доходность при принятии большинства кредитных рисков выглядит неудовлетворительной, а некоторые акции, особенно в США, торгуются с чрезмерно высокой оценкой. На этом фоне возврат к более долгосрочным оценкам приведет к весьма неутешительным среднесрочным доходам для портфеля 60/40.

Повышение эффективности традиционного распределения акций/облигаций

Инвестирование в статичное распределение 60/40 в значительной степени зависит от мнения стада об оценке, или, точнее, от того, в какую сторону дует ветер настроений инвесторов. Пассивное распределение 60% акций позволяет купить больше акций, имеющих наибольшую рыночную стоимость, в то время как 40%, вложенные в облигации, приводят к увеличению доли заемщиков, которые выпускают больше долговых обязательств, чем другие участники индекса. Даже в отрасли, где «быть другим» может быть непросто, разве не имеет смысла получить второе мнение от того, кто готов искренне взглянуть на оценки в сравнении с фундаментальными показателями?

Премия за риск меняется по мере изменения оценки, поэтому стратегия распределения активов должна включать только те активы, цена которых позволяет получить удовлетворительную доходность в любой момент времени. Стратегии распределения активов по классам, чувствительные к оценке, такие как стратегия GMO Benchmark Free Allocation Strategy (BFAS), которая существенно меняет распределение активов в экстремальных условиях оценки, могут помочь портфелю как избежать «пузырей», так и извлечь выгоду из роста. Приведенные ниже примеры динамического изменения и расширения за пределы традиционных премий за риск — это способы, с помощью которых BFAS помогла диверсифицировать риски и повысить доходность:

- Тайминг — игра в обороне: В 2007 и 2008 годах, когда стоимость всех классов активов достигла головокружительных высот, мы сократили долю акций в BFAS до 25%, направив ее исключительно на качественные акции в США, и предпочли позицию в стратегии «лонг качество/шорт мусор», которая защитила нас во время спада GFC. Защитная позиция BFAS помогла защитить капитал во время спада в GFC: с конца октября 2007 года по февраль 2009 года BFAS упал на 19,3%, в то время как портфель 60/40 MSCI ACWI/Bloomberg U.S. Aggregate упал на 35,7% за тот же период. Важно отметить, что, когда мировые акции упали на 55%, наши сигналы оценки загорелись зеленым светом. Джереми Грэнтэм написал знаменитую статью «Реинвестировать, когда страшно» в марте 2009 года, когда мы наращивали свою долю в акциях.

- Тайминг — игра в нападении: Еще один способ улучшить стратегии распределения активов — использовать традиционные активы менее традиционным способом, возможно, с помощью целевых или тематических стратегий. Например, распродажа рынка акций, вызванная Covid в начале 2020 года, предоставила возможность инвестировать в наиболее качественные компании в циклических секторах, которые пострадали особенно сильно и, что особенно важно, без разбора. Отчасти благодаря тому, что мы получили отличный старт из-за дешевизны этих компаний в то время, наши инвестиции в стратегию GMO «Качественные циклические компании» принесли 221 б.п. годовой альфы с момента ее создания в начале апреля 2020 года по август 2024 года. Аналогичным образом, мы считаем, что в настоящее время вложения в японские акции с малой капитализацией могут оказаться очень выгодными благодаря улучшению фундаментальных показателей и усилиям по реформированию корпораций, благоприятным оценкам и чрезвычайно дешевой иене. Традиционный портфель 60/40, в котором около двух третей акций приходится на дорогие американские акции, практически не использует эти возможности.

- Расширение инструментария: Наконец, выходя за рамки традиционной премии за риск, инвесторы могут использовать другие способы получения прибыли, которые помогают диверсифицировать риски и повышают доходность. Это может включать в себя расширение спектра активов с фиксированным доходом за счет таких инвестиций, как высокодоходные, развивающиеся долговые обязательства, структурированные/обеспеченные активами ценные бумаги и казначейские ценные бумаги с защитой от инфляции (TIPS), а может также включать в себя использование альтернативных премий за риск. Одним из примеров альтернативного подхода может быть стратегия с целью получения прибыли за счет сужения оценок между дешевыми стоимостными акциями и вопиюще дорогими акциями роста. Благодаря своей структуре, учитывающей риски, неизменному вниманию к самым дешевым и самым дорогим акциям, а также тщательному отбору акций, стратегия обеспечила совокупный валовой доход в размере 54,4% по состоянию на август 2024 года. Это значительно опередило индексный подход, предусматривающий лонг по MSCI ACWI Value и шорт по MSCI ACWI Growth, который за тот же период вырос на скромные 4,0%, что говорит о том, что значительная часть возможностей остается нетронутой.

Выявление и доступ к диверсифицированным рискам может быть непростой задачей. Инвестор должен не только обнаружить различия в оценке многих классов и подклассов активов, но и иметь доступ к продуктам, позволяющим использовать эти возможности. Еще одна сложность заключается в том, чтобы заставить клиентов с пониманием отнестись к позициям, что обычно означает покупку того, что не сработало, и/или ставки против того, что недавно стало победителем.

Опыт работы более двух десятилетий

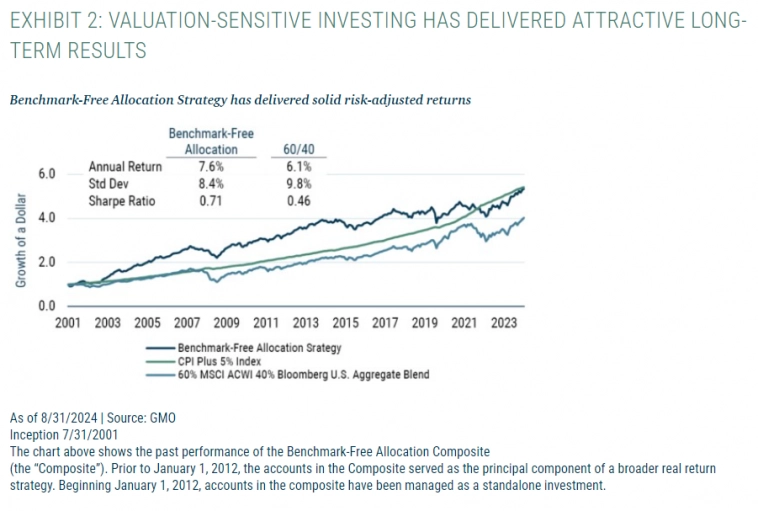

BFAS от GMO — это стратегия, чувствительная к оценке, которая динамично распределяет активы между несколькими классами активов и внутри них, стремясь обеспечить положительную доходность по сравнению с инфляцией и лучшую доходность с поправкой на риск по сравнению с традиционным портфелем 60/40 в долгосрочной перспективе. Избегая дорогих активов и используя недооцененные возможности, BFAS с момента своего создания в 2001 году помогла инвесторам повысить доходность с поправкой на риск и преодолеть различные рыночные циклы с большей устойчивостью (Рисунок 2).

Рисунок 2: инвестирование с учетом оценки дает привлекательные долгосрочные результаты.

Учитывая нашу философию чувствительности к оценкам, BFAS имеет тенденцию к отставанию в длительные периоды повышенных оценок, защищая капитал при просадках. Поскольку на сильных «бычьих» рынках оценки часто зашкаливают, BFAS, как правило, отстает на последних этапах таких периодов, поскольку стратегия обычно снижает риск по мере роста оценок. Тем не менее, этот подход особенно полезен, когда рынок разворачивается, особенно во время просадок на 10% и более для портфеля 60/40, как видно на Рисунке 3.

Рисунок 3: чувствительность к оценке помогает при большинстве просадок.

Сегодня портфель 60/40 состоит из дорогих растущих акций США и кредитных портфелей с узкими спрэдами по сравнению с казначейскими облигациями. На наш взгляд, такой портфель, скорее всего, разочарует инвесторов, обеспечив низкие однозначные показатели реальной доходности. Однако хорошая новость заключается в том, что второе мнение может выявить и раскрыть привлекательные возможности.

Несмотря на значительный рост фондовых рынков за последние 18 месяцев, когда многие индексы достигли рекордных максимумов или близки к ним, мы с энтузиазмом смотрим на инвестиционный ландшафт. Обилие активов от справедливо оцененных до откровенно дешевых подкрепляет этот прогноз с точки зрения абсолютной доходности, а привлекательные оценочные спрэды между классами активов предоставляют нам лучшие возможности для относительного распределения активов, которые мы видели за последние 35 лет. Учитывая три текущие динамики рынка, мы создаем портфели с одними из самых высоких прогнозируемых относительных и абсолютных доходов, которые мы когда-либо видели:

- НЕ-американские акции дешевы по отношению к американским, а дешевая валюта придает им дополнительный импульс. Американские акции продемонстрировали хорошие фундаментальные показатели в соответствии с нашими долгосрочными прогнозами, но при этом их мультипликаторы значительно выросли за последние годы. По многим показателям оценки, включая коэффициент CAPE, американские акции торгуются с самой большой премией за всю историю по отношению к остальному миру. Для тех, кто утверждает, что коэффициент CAPE не учитывает того факта, что американские акции значительно лучше с фундаментальной точки зрения, чем десять лет назад, оценки на основе соотношения цены и перспективной прибыли (что подразумевает перспективный рост поверх сегодняшних высоких доходов) выглядят не менее растянутыми: США торгуются с более чем 50-процентной премией к своим долгосрочным средним значениям. е, лежащим в их основе светским изменениям в корпоративном управлении и прибыльности, а также рекордно дешевой валюте.

- Акции глубокой стоимости крайне недоинвестированы.Самые дешевые 20% рынков, которые мы называем «глубокой стоимостью», сильно недоинвестированы и торгуются с дисконтом в 6 и 1 процентиле по сравнению с историей на американском и развитых рынках за пределами США соответственно. Стоимость, особенно ее самая дешевая когорта, обеспечивает превосходство по двум каналам: дисконт, с которым торгуется группа, нормализуется, и/или более дешевые акции выигрывают от того, что мы называем ребалансировкой. Ребалансировка обусловлена тем, что стоимость не является статичной стратегией. Дешевые компании как группа растут не так быстро, как средние компании, но некоторые из них позитивно удивляют инвесторов. Поскольку лучшие, чем ожидалось, результаты и перспективы заставляют инвесторов смотреть на эти компании более благосклонно, их оценка растет, даже если остальные акции группы «стоимость» продолжают торговаться с большим дисконтом. В итоге такие акции покидают стоимостную группу, но при этом показывают очень хорошие результаты. В то же время другие компании, которые были дорогими и входили во вселенную роста, разочаровывают инвесторов, и их оценка падает. Такие акции, изначально находившиеся во вселенной роста, получают довольно низкую доходность, но при входе в стоимостную вселенную дают новый источник дешевых компаний, которые заменяют те стоимостные компании, чьи положительные сюрпризы привели к переоценке в сторону повышения. Ротация дешевых компаний в группу стоимости по мере выхода из нее относительно более дорогих акций обеспечивает значимый попутный ветер для относительной доходности даже в условиях, когда общий спрэд между оценками акций роста и стоимости остается неизменным. Важно отметить, что чем шире спред стоимости (как сегодня), тем большее влияние оказывает ребалансировка.

- Исторически сложившийся широкий спред между стоимостью и ростом создает привлекательную возможность для инвестиций. Конечно, глубокая стоимость — не единственная группа, которая находится в состоянии недоинвестирования. Акции роста в целом торгуются дорого относительно своей истории. Фактически, 20% рынков с наиболее высокими ценами (т. е. экстремальный рост) торгуются с 89-й и 93-й процентными премиями по отношению к истории на американском и развитых рынках за пределами США, соответственно. Спрэд между когортами экстремального роста и глубокой стоимости сегодня чрезмерно велик, что создает возможность извлечь выгоду, если относительные оценки сузятся.

dim80028 сентября 2024, 13:16а что там за скандал с тобой связанный или ты другой Илья Николаевич?0

dim80028 сентября 2024, 13:16а что там за скандал с тобой связанный или ты другой Илья Николаевич?0