16 августа 2024, 07:20

Расчет стоимости акции ОГК-2 методом дисконтированных денежных потоков.

Данный текст не является инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.

ПАО «ОГК-2» является крупнейшей российской компанией тепловой генерации установленной мощностью 18,958 ГВт. Основными видами деятельности компании являются производство и продажа электрической и тепловой энергии на оптовом рынке.

Исходные данные:

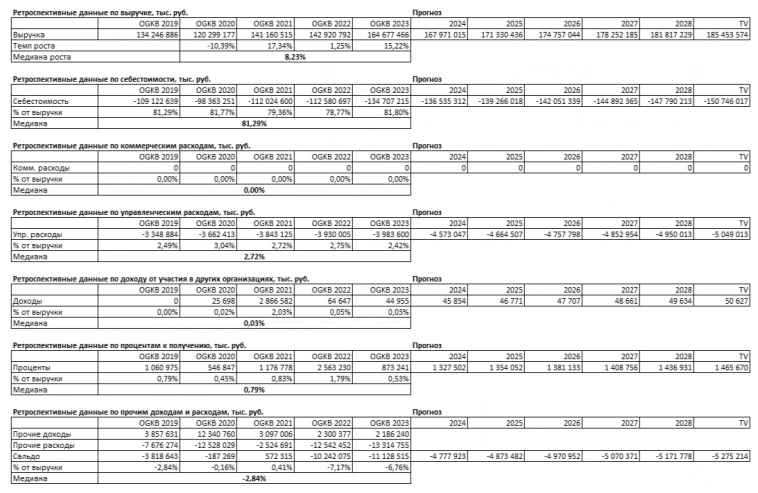

1. Финансовые показатели берем из РСБУ за 2019-2023 год.

2. Период прогнозирования — период 5 лет (2024 — 2029).

3. Прогноз консервативного роста выручки берем из «Прогноза социально-экономического развития Российской Федерации на 2024 год и на плановый период 2025 и 2026 г.» — 2,00% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» от 07.08.2024 — 7,80% в долларах и 14,56% в рублях.

Приступим к расчету:

1. Компания относится к отрасли электроэнергетики.

2. В среднем компания росла на 8,23% в год. Это хороший показатель. В среднем по отрасли — 5-10%.

3. Медиана доли себестоимости в выручке 81,29%. Это средний показатель.

4. Медиана доли управленческих расходов в выручке в пределах нормы — 2,72%.

5. Медиана доли процентов к получению в выручке 0,79%. Займы другим компаниям не приносят существенного дохода.

6. Медиана доли сальдо -2,84%. Другие доходы/расходы оказывают небольшое негативное влияние на доход компании. В среднем этот показатель колеблется от от -2% до -3%.

Для расчета модели WACC нам потребуются:

1. Размер безрисковой ставки берем равной ставке Treasury Yield 30 Years — 4,18% в долларах.

На основании данных А.Damodaran определяем:

2. Размер премии за страновой риск (Россия) — 3,67% в долларах (данные на июль 2024).

3. Размер премии за риск вложения в акции — 7,79% в долларах (данные на июль 2024).

4. Размер премии за риск инвестирования в компании с низкой капитализацией — 2,46% в долларах.

5. Размер премии за специфический риск компании — 2,00% в долларах.

В ходе расчета % в долларах будет переведен в % в рублях.

6. Делаем расчет средневзвешенной стоимости капитала, который равен 20,30%.

Предполагая, что все средние показатели компании останутся прежними и выручка будет расти на 2,00% в год, то просуммировав весь предполагаемый доход и разделив на количество акций получим, что 1 акция ОГК-2 должна стоить 0,48 рублей. Что на 11% больше рыночной котировки.

В таблице вариантов текущая рыночная цена 1 акции ближе всего соответствует параметрам: средний процент по кредитам — 14% и темп роста — 0%.

Предполагаю, что ОГК-2 сможет превзойти такой низкий темп роста в 0%, поскольку спрос на электроэнергию в России ежегодно увеличивается на 2-3%. Если консервативно предположить, что компания сможет удерживать хотя бы темп роста в 5%, не говоря уже о среднем годовом показателе в 8%, и ставка по заемному капиталу останется на уровне 14% (что вполне обоснованно, учитывая структуру капитала: доля заемных средств составляет 33%, а собственных — 67%), то стоимость компании должна составлять около 0,67 рубля за акцию, что на 56% превышает текущую цену.

В моем телеграмм-канале вы найдете обзоры различных компаний с удобным списком для быстрого поиска. Подписывайтесь. Буду рад видеть вас среди подписчиков!

Данный текст не является инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.

0 Комментариев