Больно ли сидеть в облигациях с доходностью 16% годовых?

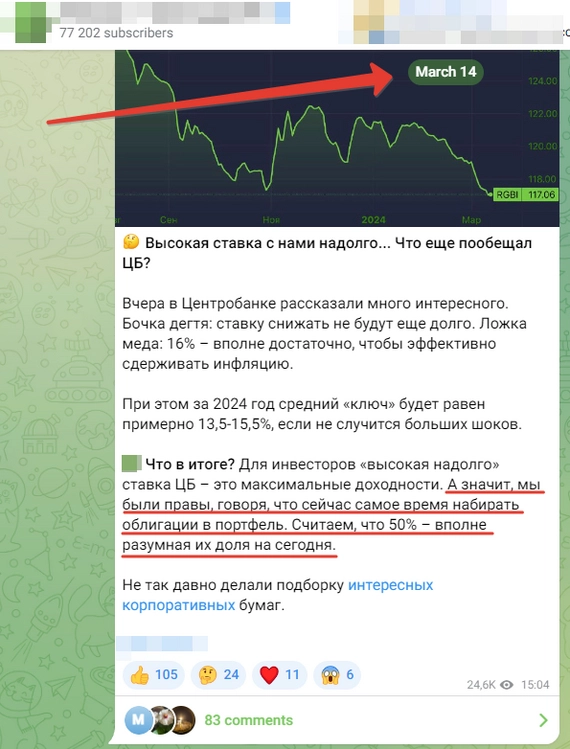

Наткнулся тут на пост в крупном ТГ канале про облигации (пальцем показывать не буду. Просто пример очень яркий), ребята рассуждают, что сидеть в облигациях на просадке не больно, ведь доходность 16% годовых (рис 1).

Заметная смена риторики, раньше (с прошлого года) регулярно рассуждали, что «вот сейчас можно на треть портфеля уже заходить в облигации», т.е. когда годовая доходность ещё была в районе 10%.

Активно зазывать перестали, где-то после 14 Марта (рис 2). Когда решили, что и 50% уже норм. Напомню, что в Марте доходность ОФЗ была в районе 13% (смотря какой выпуск).

Сейчас рассуждают про 16%, но кто-то сидит по их советам в длинных ОФЗ с прошлого года с доходностью 10%.

• «Сам-то про облигации регулярно пишешь»

Напомню, что у автора максимальная доля портфеля на облигации — 5%, на все вместе 5%, а не на отдельный выпуск 5%.

Так же регулярно повторяю, что облигации, это не про долгосрочное инвестирование, а про припарковать кэш на время. Поэтому набирали с прошлого года мы их с осени от коротких к длинным с упором на максимальную купонную доходность. Так как короткие намного медленней падают в цене.

Аналогично и с фондами денежного рынка, максимальный вес — 5%.

В начале года (23 января) писал:

«Возьмём какой-нибудь мало вероятный риск. К примеру, новый виток инфляции. Только не лайт версия которая у нас была в прошлом году, а „Турецкий вариант“ или „Аргентинский вариант“, т.е. такие варианты, где инфляция „Хорошо за 50%“.

<....> Что будет с портфелем, где облигации занимали более половины?

Его разорвёт в клочья ещё на подлёте этого события. Так как упадёт в цене тело облигаций. А купоны и погашенный в перспективе номинал станут копейками. Сами деньги никуда не пропадут, но вот купить на них можно будет мало что (так как покупательная способность денег сгорела в инфляционном огне)».

Тогда про «разорвёт в клочья на подлёте» многим показалось преувеличенным.

Посмотрим, что изменилось за полгода.

Популярные ОФЗ 26238 $SU26238RMFS4 «где можно зафиксировать доходность на годы» с 23 Января подешевели на 22%, эффективная доходность в этот день была 12%, а купонная 10,6%. И это всё при текущей инфляции всего в 8,59% + небольшое ускорение последние пару месяцев (рис 3)

Шутка в том, что купленные тогда ОФЗшки действительно зафиксировали доходность на годы, но вот выйти из них можно только с большими убытками сейчас.

• «Сейчас точно дно по облигациям!»

Возможно, а возможно и нет. В конце прошлого года все (и автор тоже) ждали скорый разворот ставки, а в итоге у нас рекорд по продолжительности с высокой ставкой, и этот рекорд мы ещё побьём.

Ставить ли на то что сейчас действительно дно у ОФЗ значимую часть портфеля? — Дело вкуса. Хорошо бы осознанного. Безмерно верю в наше ЦБ, но хватит ли политического веса довести дело до конца вопрос открытый. Один только «переставленный» курс рубля на 5-10% это новый инфляционный виток.

• «Так больно ли сидеть в облигациях с доходностью 16% годовых?»

Если у нас инфляция будет под контролем и ЦБ её победит доведя до 5-7% ближайший год, то совсем не больно. НО если инфляция уйдёт выше 10%, то ОФЗ с постоянным купоном в этом плане полностью беззащитный актив. И заходить в него долгосрочным портфелем и с большой аллокацией в портфеле история не однозначная.

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Тинькофф и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

И под 10% сидят и не рыпаются и в ус не дуют, номинал погасят, купоны стригут. В длинные если ток кто вляпался по глупости, те да быстро не вытащить, но туда же не последние вгоняют.

Облиги вообще лучше акций считаю.