Путеводитель по рынку IPO

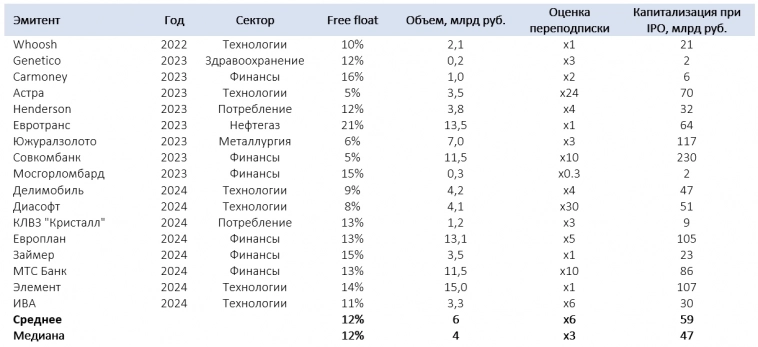

Мы представляем путеводитель по российским компаниям, которые разместили акции на российских площадках с 2022 г.

Общие цифры:

- С 2022 г. на российский рынок IPO вышли 17 компаний.

- 16 компаний разместили акции на Московской бирже, ГК «Элемент» провела IPO на СПБ Бирже.

- Чаще всего акции размещали представители технологического (6 из 17 IPO) и финансового (6 из 17 IPO) секторов.

- Капитализация типичного эмитента составляет примерно 50 млрд руб., а объем размещения — 4 млрд руб.

- В среднем free float составил 12%.

- Средний объем переподписки за период составил х6, однако без учета IPO Астры и Диасофта он составил х3.

- Среди 17 IPO 5 компаний относятся к третьему эшелону.

- В среднем акции разместившихся компаний выросли с даты IPO на 31% (медиана 17%)

Как изменились котировки акций после IPO

ГК «Элемент»

Описание

Производитель микроэлектроники

Финансовые показатели за 2023 г.

Выручка: 36 млрд руб. (+46% г/г)

EBITDA: 8.7 млрд руб. (+68% г/г)

Рентабельность EBITDA: 24% (+3 п.п.)

Чистая прибыль: 5.3 млрд руб. (+93% г/г)

Чистый долг/EBITDA на конец года: 1.3х

Капитализация: 85 млрд руб.

Мультипликатор EV/EBITDA 2024: 6.1Драйверы роста

Импортозамещение, господдержка, развитие отраслей-потребителей микроэлектроники

Риски

Возвращение на рынок иностранных производителей, сокращение господдержки

Привлекательность акций

Мы считаем акции ГК «Элемент» привлекательными благодаря высокому потенциалу роста компании и дешевизне акций.

IVA Technologies

Описание

Разработчик систем корпоративных коммуникаций

Финансовые показатели за 2023 г.

Выручка: 2.4 млрд руб. (+77% г/г)

EBITDA: 2.0 млрд руб. (+83% г/г)

Рентабельность EBITDA: 80% (+3 п.п.)

Чистая прибыль: 1.8 млрд руб. (+74% г/г)

Чистый долг/EBITDA на конец года: 0

Капитализация: 29 млрд руб.

Мультипликатор EV/EBITDA 2024: 10.4

Драйверы роста

Импортозамещение, господдержка, органический рост рынка корпоративных коммуникаций вследствие цифровизации экономики

Риски

Возвращение на рынок иностранных производителей, высокая конкуренция

Привлекательность акций

Мы считаем акции IVA Technologies привлекательными благодаря высокому потенциалу рынка корпоративных коммуникаций.

Диасофт

Описание

Разработчик программного обеспечения для компаний финансового сектора

Финансовые показатели за последние 12 месяцев

Выручка: 8.6 млрд руб.

EBITDA: 3.8 млрд руб.

Рентабельность EBITDA: 44%

Капитализация: 62 млрд руб.

Мультипликатор EV/EBITDA 2024: 10.7

Драйверы роста

Импортозамещение, господдержка

Риски

Возвращение на рынок иностранных производителей

Привлекательность акций

Мы считаем акции Diasoft привлекательными благодаря высокому потенциалу роста рынка корпоративного программного обеспечения и высокой дивидендной доходности акций компании.

Whoosh

Описание

Сервис аренды самокатов

Финансовые показатели за 2023 г.

Выручка: 10.7 млрд руб. (+68% г/г)

EBITDA: 4.5 млрд руб. (+34% г/г)

Рентабельность EBITDA: 42%

Чистая прибыль: 1.9 млрд руб. (+133% г/г)

Чистый долг/EBITDA на конец года: 1.9

Капитализация: 34 млрд руб.

Мультипликатор EV/EBITDA 2024: 7.3

Драйверы роста

Рост проникновения сервиса в городах, экспансия в новые города

Риски

Регулирование отрасли

Привлекательность акций

Мы нейтрально относимся к акциям Whoosh, так как развитие бизнеса сопряжено с высоким риском госрегулирования.

Астра

Описание

Разработчик инфраструктурного программного обеспечения

Финансовые показатели за 2023 г.

Выручка: 9.5 млрд руб. (+77% г/г)

EBITDA: 4.2 млрд руб. (+44% г/г)

Рентабельность EBITDA: 42%

Чистая прибыль: 3.6 млрд руб. (+18% г/г)

Чистый долг/EBITDA на конец года: 0

Капитализация: 125 млрд руб.

Мультипликатор EV/EBITDA 2024: 17

Драйверы роста

Импортозамещение, господдержка

Риски

Возвращение на рынок иностранных производителей, параллельный импорт

Привлекательность акций

Мы считаем акции Астры привлекательными благодаря высокому потенциалу роста рынка инфраструктурного программного обеспечения и сильному положению компании на рынке.

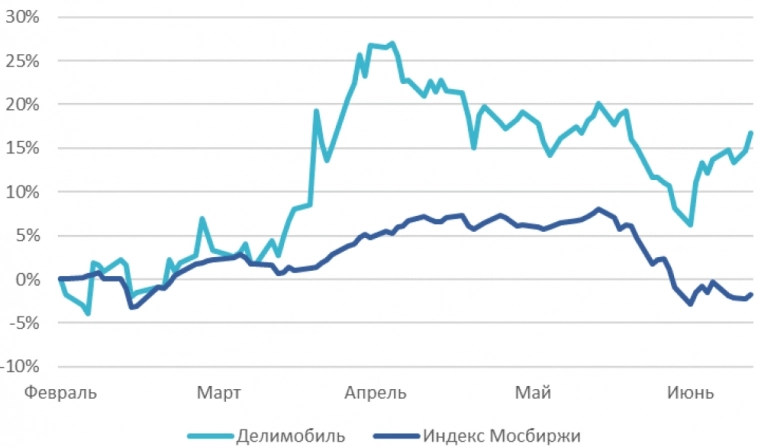

Делимобиль

ОписаниеСервис аренды автомобилей

Финансовые показатели за 2023 г.

Выручка: 21 млрд руб. (+33% г/г)

EBITDA: 6.4 млрд руб. (+58% г/г)

Рентабельность EBITDA: 31% (+5 п.п.)

Чистая прибыль: 1.9 млрд руб. (+140% г/г)

Чистый долг/EBITDA на конец года: 3.3

Капитализация: 55 млрд руб.

Мультипликатор EV/EBITDA 2024: 9.2

Драйверы роста

Рост проникновения сервиса в городах, экспансия в новые города

Риски

Конкуренция, длительный период высоких ставок

Привлекательность акций

Мы нейтрально смотрим на акции Делимобиля, так как потенциал роста компании сдерживается высокими ставками и внушительной долговой нагрузкой.

МТС Банк

Описание

Розничный банк, работающий в сегменте POS-кредитования

Финансовые показатели за 2023 г.

Кредитный портфель: 390 млрд руб. (+40% г/г)

Капитал: 76 млрд руб. (+19% г/г)

Чистая прибыль: 13 млрд руб. (х3.8 г/г)

Рентабельность капитала: 19%

Капитализация: 80 млрд руб.

Мультипликатор P/B 2024: 0.9

Драйверы роста

Развитие банковской розницы, рост маржинальности за счет изменения структуры портфеля

Риски

Регуляторные риски, направленные на охлаждение необеспеченного кредитования

Привлекательность акций

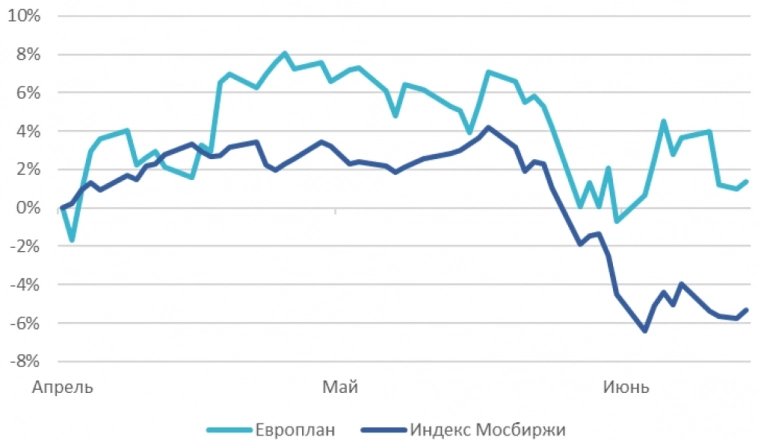

Мы негативно смотрим на акции МТС Банка, так как полагаем, что рынок и дальше будет сталкиваться с ужесточением требований ЦБ в сегменте необеспеченного кредитования, при этом считаем высокими рыночные мультипликаторы банка исходя из ожидаемого темпа роста и рентабельности.Европлан

Описание

Автолизинговая компания

Финансовые показатели за 2023 г.

Лизинговый портфель: 230 млрд руб. (+40% г/г)

Капитал: 45 млрд руб. (+32% г/г)

Чистая прибыль: 15 млрд руб. (+24% г/г)

Рентабельность капитала: 38%

Капитализация: 80 млрд руб.

Мультипликатор P/B 2024: 0.9

Драйверы роста

Органический рост рынка автолизинга, развитие сервисного направления компании

Риски

Высокая конкуренция, сокращение господдержки лизинга

Привлекательность акций

Мы считаем акции Европлана привлекательными, так как видим высокий потенциал роста компании вследствие низкого уровня проникновения автолизинговых услуг в экономику России и лидерству компании в секторе.

Совкомбанк

Описание

Универсальный коммерческий банк

Финансовые показатели за 2023 г.

Кредитный портфель: 1.9 млрд руб. (+37% г/г)

Капитал: 264 млрд руб. (+60% г/г)

Чистая прибыль: 95 млрд руб.

Рентабельность капитала: 45%

Капитализация: 368 млрд руб.

Мультипликатор P/B 2024: 1.1

Драйверы роста

Опережающий рост кредитного портфеля за счет выгодных сделок M&A

Риски

Ужесточение контроля за банковским кредитованием

Привлекательность акций

Мы позитивно смотрим на акции Совкомбанка, так как считаем, что компания заслуживает более высоких рыночных мультипликаторов исходя из ее рентабельности и темпов роста.

Южуралзолото

Описание

Четвертая по объему добычи в РФ золотодобывающая компания

Финансовые показатели за 2023 г.

Выручка: 68 млрд руб. (+19% г/г)

EBITDA: 31 млрд руб. (+23% г/г)

Рентабельность EBITDA: 46%

Чистая прибыль: 0.7 млрд руб.

Чистый долг/EBITDA на конец года: 2.0

Капитализация: 192 млрд руб.

Мультипликатор EV/EBITDA 2024: 3.7

Драйверы роста

Рост добычи, начало дивидендных выплат

Риски

Ухудшение экономики проектов по увеличению добычи золота, снижение цен на золото

Привлекательность акций

Мы нейтрально смотрим на акции Южуралзолота, так как хотим убедиться в способности компании показывать результат в части роста добычи, снижения долга и практики дивидендных выплат.

Henderson

Описание

Сеть магазинов мужской одежды

Финансовые показатели за 2023 г.

Выручка: 17 млрд руб. (+35% г/г)

EBITDA: 6.6 млрд руб. (+36% г/г)

Рентабельность EBITDA: 39%

Чистая прибыль: 2.4 млрд руб. (+28% г/г)

Чистый долг/EBITDA на конец года: 1.1

Капитализация: 29 млрд руб.

Мультипликатор EV/EBITDA 2024: 4.2

Драйверы роста

Рост добычи, начало дивидендных выплат

Риски

Высокий уровень конкуренции, переход покупателей к онлайн-ритейлерам

Привлекательность акций

Мы нейтрально смотрим на акции Henderson, так как развитие бизнеса сопряжено с высоким уровнем конкуренции на рынке одежды.

Генетико

Описание

Комплекс лабораторий

Финансовые показатели за 2023 г.

Выручка: 346 млн руб. (+11% г/г)

EBITDA: 29 млн руб.

Рентабельность EBITDA: 8%

Чистая прибыль: -35 млн руб.

Капитализация: 3.4 млрд руб.

Драйверы роста

Рост спроса на генетические исследования благодаря низкому уровню проникновения генетических услуг в экономику страны, рост спроса на лекарства от редких заболеваний, вывод на рынок новых лекарств

Риски

Высокая волатильность финансовых результатов, маленький размер компании, низкая ликвидность акций

Привлекательность акций

Мы нейтрально смотрим на акции Генетико: высокий потенциал роста компании нивелируется низким уровнем прогнозируемости финансовых результатов и низкой ликвидностью акций на Мосбирже.

Евротранс

Описание

Сеть автозаправок

Финансовые показатели за 2023 г.

Выручка: 127 млрд руб. (х2)

EBITDA: 12 млрд руб. (х2)

Рентабельность EBITDA: 10%

Чистая прибыль: 3.4 млрд руб.

Капитализация: 29 млрд руб.

Драйверы роста

Расширение сети, создание универсальных АЗК, развитие сетей электрозарядных станций

Риски

Низкая предсказуемость финансовых результатов, высокая волатильность акций

Привлекательность акций

Мы негативно смотрим на акции Евротранса, так как считаем реализацию стратегии роста компании трудноосуществимой задачей из-за высокой конкуренции на рынке.

СмартТехГрупп (Carmoney)

Описание

Микрофинансовая организация

Финансовые показатели за 2023 г.

Капитал: 3.8 млрд руб. (+77% г/г)

Чистая прибыль: 554 млн руб. (+42% г/г)

Рентабельность капитала: 19%

Капитализация: 4.5 млрд руб.

Мультипликатор P/B 2024: 1.1

Драйверы роста

Рост кредитного портфеля

Риски

Ужесточение контроля за микрофинансовыми организациями

Привлекательность акций

Мы негативно смотрим на акции СмартТехГрупп из-за дополнительных ограничений, которые может ввести ЦБ в сегменте розничного кредитования, а также из-за малой капитализации компании и низкой ликвидности акций.

Мосгорломбард

Описание

Сеть ломбардов

Финансовые показатели за 2023 г.

Кредитный портфель: 1.2 млрд руб. (+70% г/г)

Капитал: 0.5 млрд руб. (+80% г/г)

Чистая прибыль: 0.3 млрд руб. (-89% г/г)

Рентабельность капитала: 52%

Капитализация: 2.2 млрд руб.

Драйверы роста

Рост кредитного портфеля

Риски

Ужесточение контроля за микрофинансовыми организациями

Привлекательность акций

Мы негативно смотрим на акции Мосгорломбарда из-за рисков дальнейшего ужесточения требований ЦБ в сегменте розничного кредитования, а также из-за малой капитализации компании.

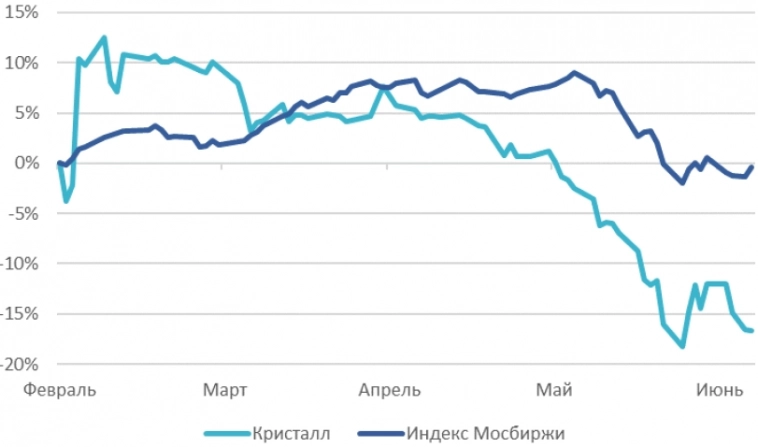

КЛВЗ «Кристалл»

Описание

Производитель ликеров-водочных напитков

Финансовые показатели за 2023 г.

Выручка: н/д

EBITDA: н/д

Чистая прибыль: н/д

Капитализация: 6 млрд руб.

Драйверы роста

Рост производства, расширение ассортимента, оптимизация логистики

Риски

Низкая предсказуемость финансовых результатов, высокая волатильность акций

Привлекательность акций

Мы негативно смотрим на акции КЛВЗ «Кристалл», так как наша оценка справедливой цены акции находится существенно ниже текущих котировок, а также из-за низкой капитализации компании и высокой волатильности ее акций.

Займер

Описание

Микрофинансовая организация

Финансовые показатели за 2023 г.

Капитал: 12 млрд руб. (+4% г/г)

Чистая прибыль: 6.1 млрд руб. (+6% г/г)

Рентабельность капитала: 52%

Капитализация: 18 млрд руб.

Драйверы роста

Рост кредитного портфеля

Риски

Ужесточение контроля за микрофинансовыми организациями

Привлекательность акций

Мы негативно смотрим на акции Займера из-за дополнительных ограничений, которые может ввести ЦБ в сегменте розничного кредитования, а также из-за малой капитализации компании и низкой ликвидности акций.

Хендерсон может очень сильно расти за счёт поглощений, надеюсь они в курсе

МТС банк вы оцениваете негативно, но я рассматриваю его позитивно. Ужесточение необеспеченных кредитов их слабо затронет, да и нет такой повестки сейчас, с чего вы взяли что она будет в обозримом будущем? Плюс у них экосистема, им очень выгодно совмещать свой ритейл и свое потребкредитование, я бы сказал что именно у МТС банка сейчас самый высокий потенциал, потому что остальные банки осядут с отказом от льготной ипотеки, что слабо затронет МТС банк.