Инфляцию в мае не остановить, перерасчёт за месяц будет ещё выше. Начало июня динамика всё та же, но регулятор оставил ставку без изменений!

Ⓜ️ По последним данным Росстата, за период с 28 мая по 3 июня ИПЦ вырос на 0,17% (прошлые недели — 0,10%, 0,11%), с начала июня 0,07%, с начала года — 3,13% (годовая — 8,15%). За 4 дня мая ИПЦ вырос на 0,10%, как итог майская недельная инфляция составила 0,58%, известно, что Росстат пересчитывает месячную инфляцию, и она уже 4 месяца подряд выше недельных данных (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, спрос никуда не делся), если месячная будет ещё выше, то регулятору добавится головной боли (0,65-0,7% приблизит нас к 9% saar). Проблема в том, что начало июня не вселяет никаких надежд на охлаждение инфляционного давления, за 3 дня июня ИПЦ вырос на 0,07% и большой вопрос, почему регулятор оставил ставку неприкосновенной при таких данных (не исключаю указания с верхов). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

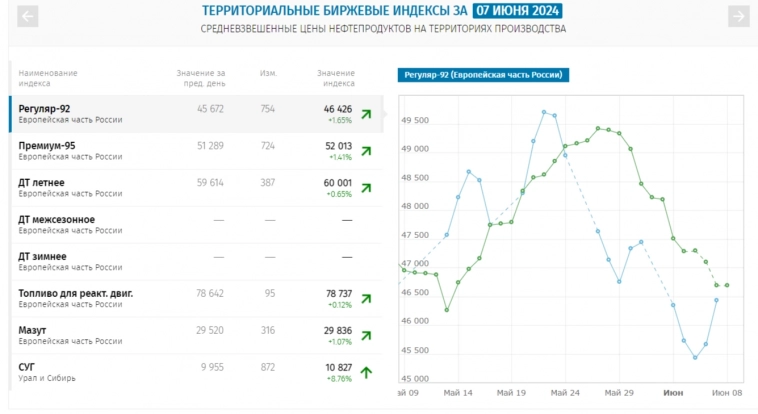

🗣 Данные по производству нефтепродуктов скрывают 2 неделю подряд, напомню вам, что вес бензина в ИПЦ весомый ~5%. Розничные цены на бензин подорожали за неделю на 0,26% (это самый сильный прирост за последние недели, такая же цифра была отмечена в середине апреля), дизтопливо на 0,16%.

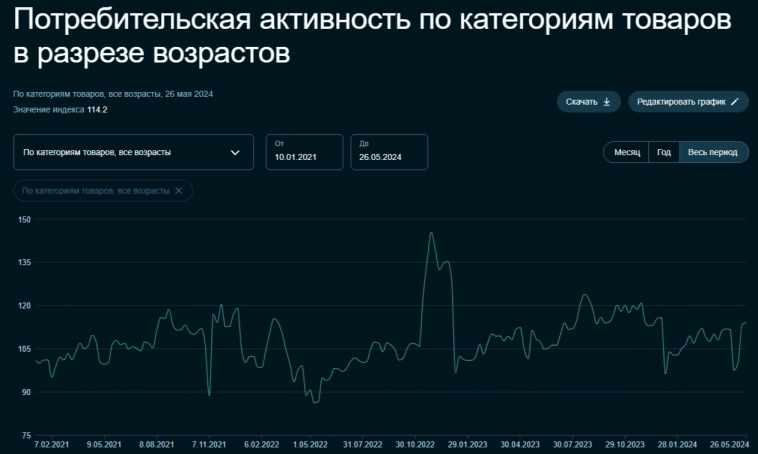

🗣 По данным Сбериндекса фиксируем, что к концу мая спрос вышел на новый пик 2024 г. (рост цен идёт на услуги, так ещё и продуктовая корзина ускорилась). Всё это отражается в предварительных данных по потреб. кредитованию в апреле — 248₽ млрд (1,8% м/м, в марте — 252₽ млрд), темпы прошлого года превышены почти в 2 раза (в апреле 2023 г. — 143 млрд). В автокредитовании продолжается безумство — 76₽ млрд (4% м/м, в марте — 92₽ млрд), в прошлом году, в апреле — всего 32₽ млрд. Ипотечных кредитов было выдано на 466₽ млрд (в марте 447₽ млрд), из них 350₽ млрд это ипотека с господдержкой. Поэтому регулятор начал действовать: с 1 июля льготную ипотеку должны свернуть, также ЦБ повышает с 1 июля надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам.

🗣 ЦБ поддерживает ₽ в этом году (за 2024 год регулятору придётся продать валюты примерно на 600₽ млрд, расчёт из данных, но я думаю, что продадут намного больше — 1-1,5₽ трлн). Как итог, с учётом зеркалирования всех операций ФНБ, продажа валюты в июне составит 8₽ млрд в день начиная с 7 числа, явная поддержка ₽. Сейчас $ торгуется по 89,3₽, но Минфин внёс правки в бюджет и спрогнозировал курс $ — 94,7₽. НГД доходы сократили из-за снижения цены на сырьё, Urals сейчас торгуется по 68$ (в новом бюджете прогнозируемая цена опустилась до 65$), с учётом курса цена за бочку сейчас составляет в районе 6070₽, опять же мало исходя из бюджета (~6155₽ необходимо, а значит, нужно двигать курс, с учётом того, что в зеркалировании 1 параметр продажи заканчивается в июне, то ₽ может ослабнуть).

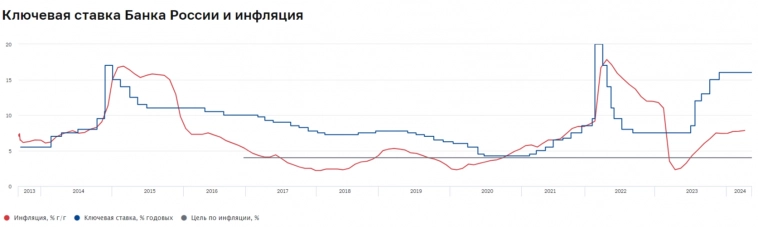

📌 Банк России сохранил ключевую ставку на уровне 16%, но глава ЦБ на заседании сказала, что они рассматривали — сохранение и повышение ставки, причём звучали предложения повышения до 17%, и до 18% (в этот раз количество мнений о том, что надо подумать о повышении ставки, было больше). Главное, чтобы медленная реакция на очевидные данные в очередной раз не сыграла злую шутку с регулятором и не пришлось в июле взвинчивать ставку ещё выше, похоже, июнь не будет простым месяцем (перед отменой льготной ипотеки потребители побегут за кредитами), думаю, что ЦБ надеется на июль, когда вступят новые меры (отмена льготной ипотеки и ужесточение кредитования/автокредитования).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor