Экспресс-обзор за май 2024

Данные за май от Росстата начнут появляться только 26 июня. В наш экспресс-обзор собраны показатели, которые по итогам мая уже сейчас известны.

Самое интересное по России:

- – рынок легковых автомобилей продолжает расти и может стать лучшим за 10 лет.

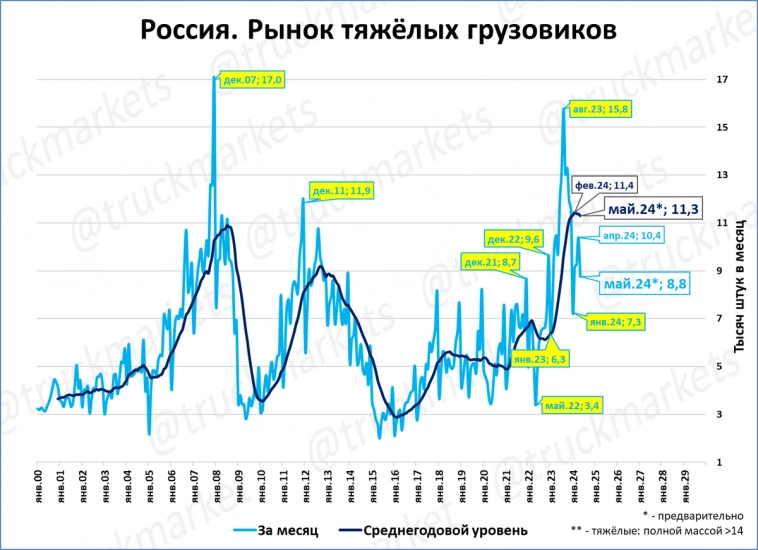

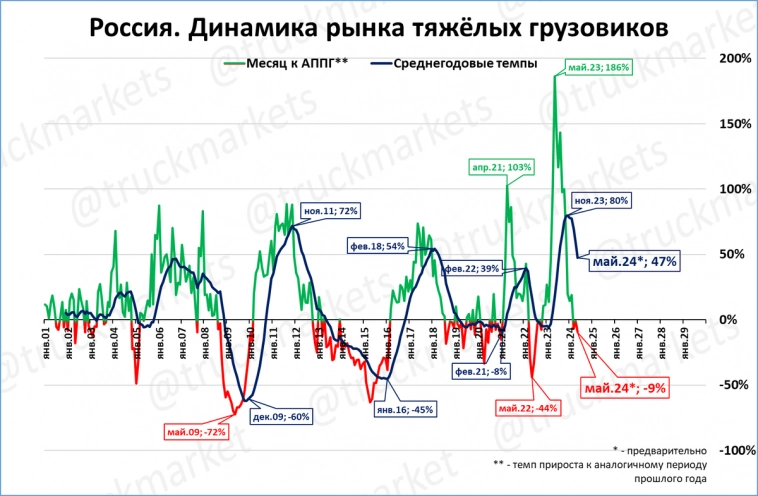

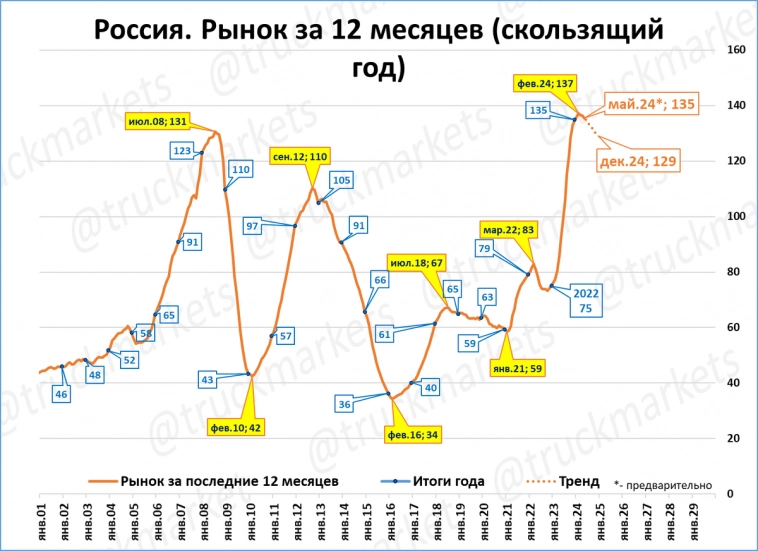

- – рынок тяжёлых грузовиков падает, но не очень сильно. Годовой результат может быть вторым лучшим за всю историю.

- – денежная масса растёт. Замедление роста было учтено в нашем прогнозе ВВП, предполагающем рост ВВП в 2024 году на 4,5%.

ДАЙДЖЕСТ

Мировая экономика

- Деловая активность в мировой промышленности в мае растёт. Уже четвёртый месяц в позитивной зоне (выше 50 пунктов), но недалеко (50,9) от граничное значения.

- Рост деловой активности в целом по мировой экономике продолжается 16-й месяц подряд, с февраля 2023 года.

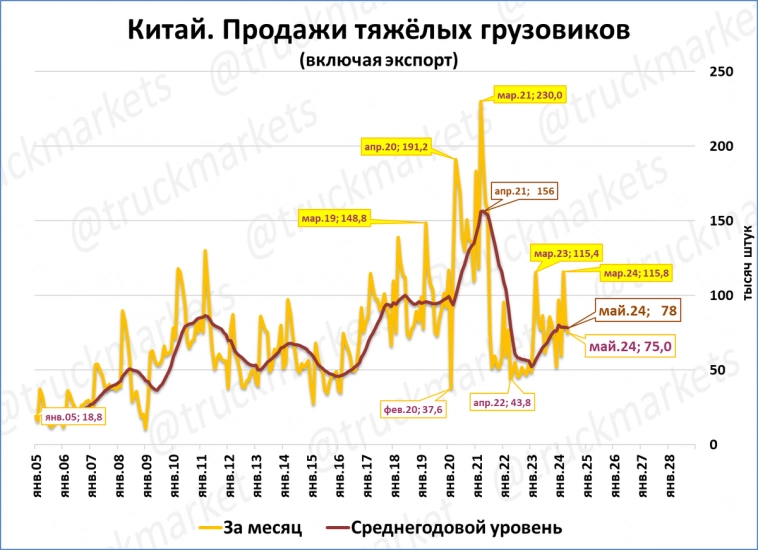

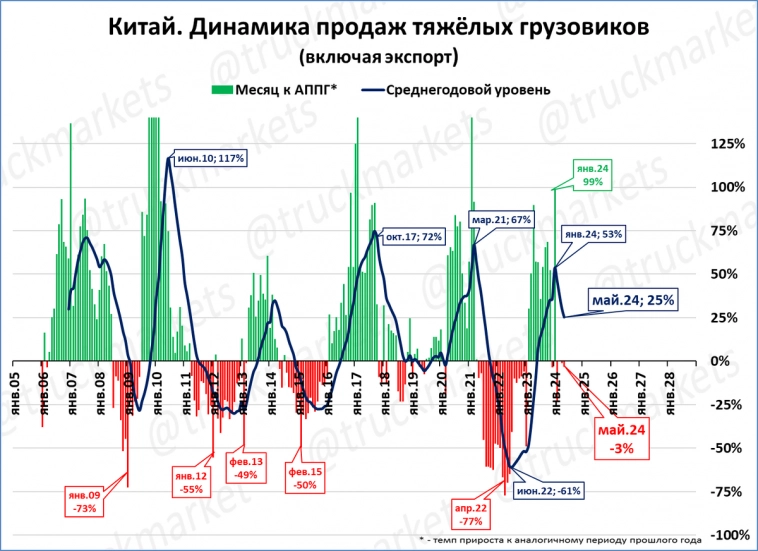

- Продажи грузовиков китайскими производителями (экспорт + внутренний рынок) падают второй месяц подряд. Падение в мае составило -3%.

Экономика России

- Рост реальной денежной массы на 1 июня замедлился до 9,8% (против 13% месяцем ранее).

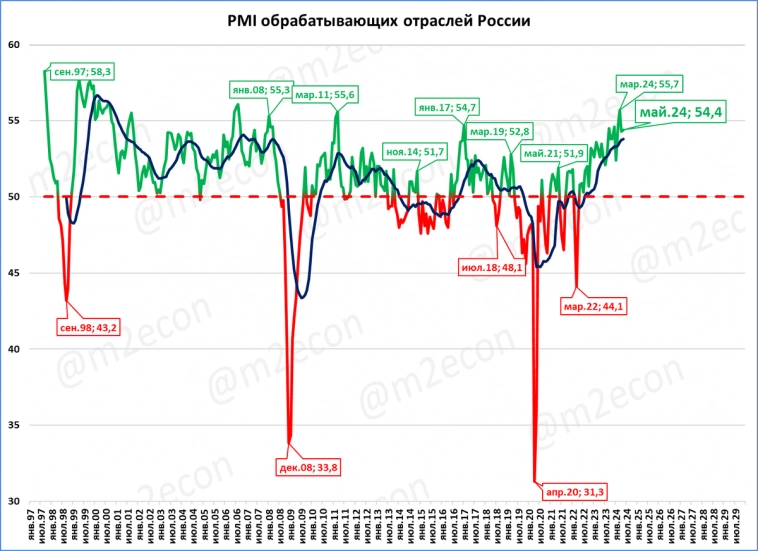

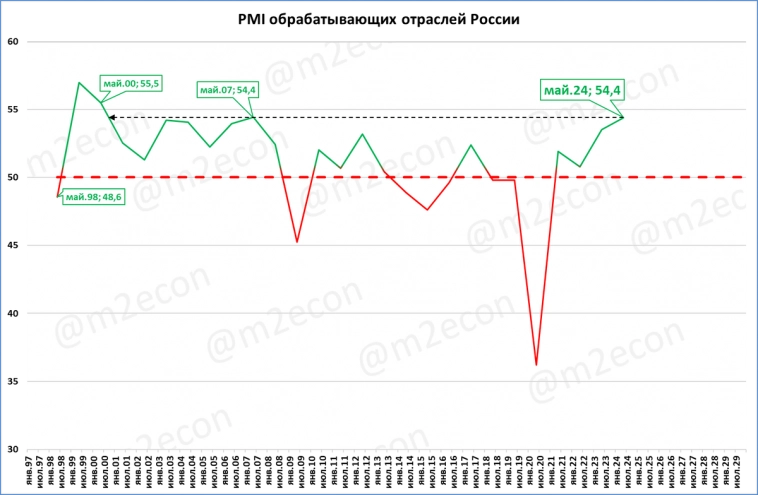

- Деловая активность в промышленности в мае растёт, индекс PMI стал рекордным с 2006 года (54,4 пункта).

- Индекс деловой активности в секторе услуг (PMI services) опустился ниже 50 пунктов впервые за последние 16 месяцев (с января 2023). Это означает, что деловая активность в секторе услуг падает.

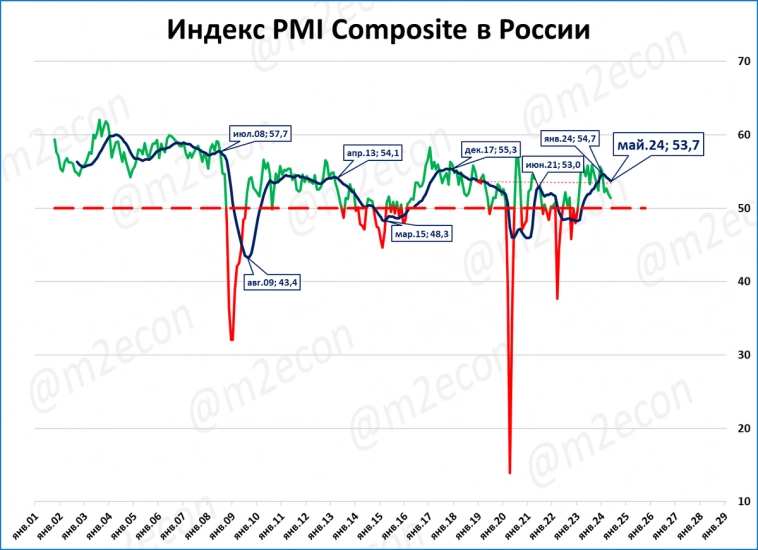

- Тем не менее, композитный индекс деловой активности (промышленность + услуги) выше 50 пунктов. А среднегодовые значения индекса (53,7) даже после некоторого снижения остаются выше локальных пиков 2021 года (53,0).

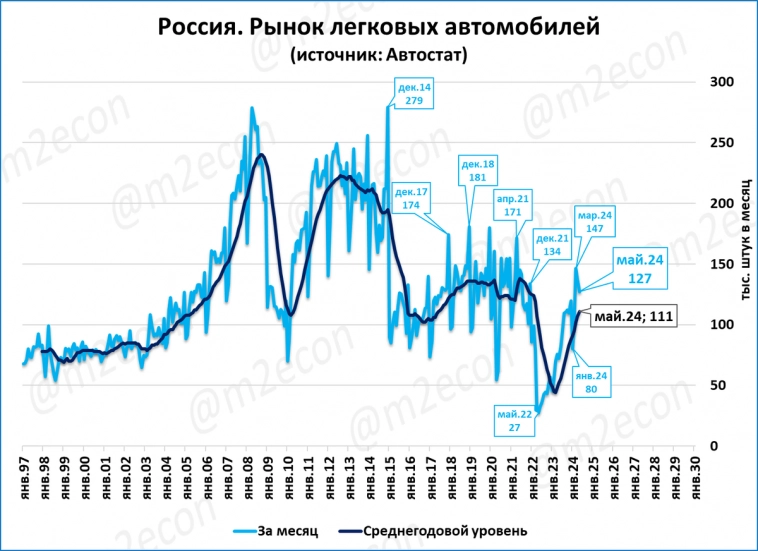

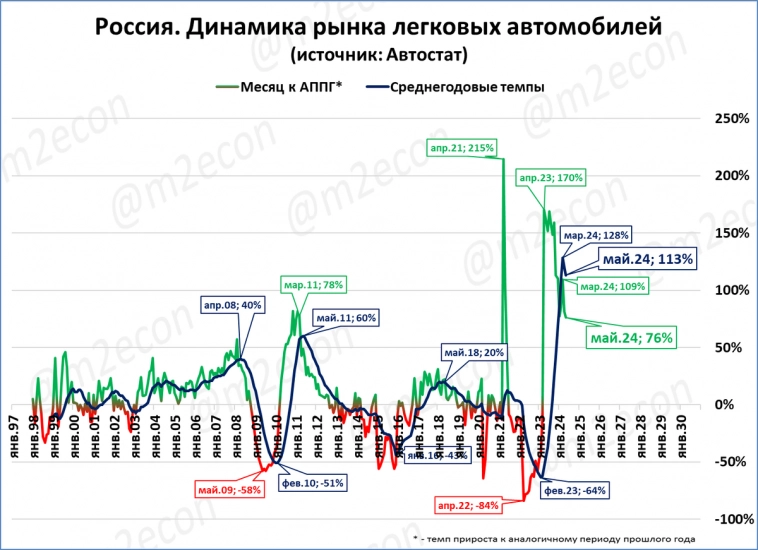

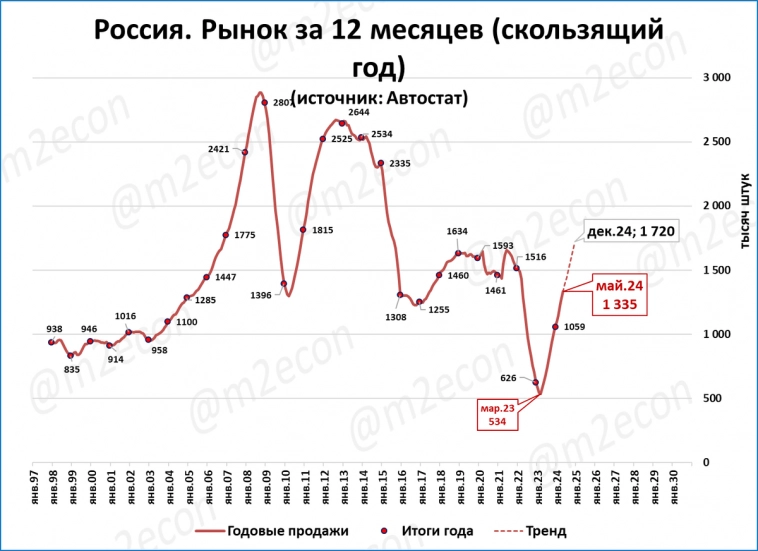

- Рынок легковых автомобилей вырос на 76% к маю прошлого года до 127 тыс. штук. Текущий тренд ведёт к 1,7 млн. по итогам года. Это стало бы лучшим результатом за 10 лет.

- Рынок тяжёлых грузовых автомобилей в мае, по нашей предварительной оценке, составил 8,8 тысяч (-9%). Оценка основана на данных Автостата по регистрациям грузовиков полной массой от 3,5 тонн.

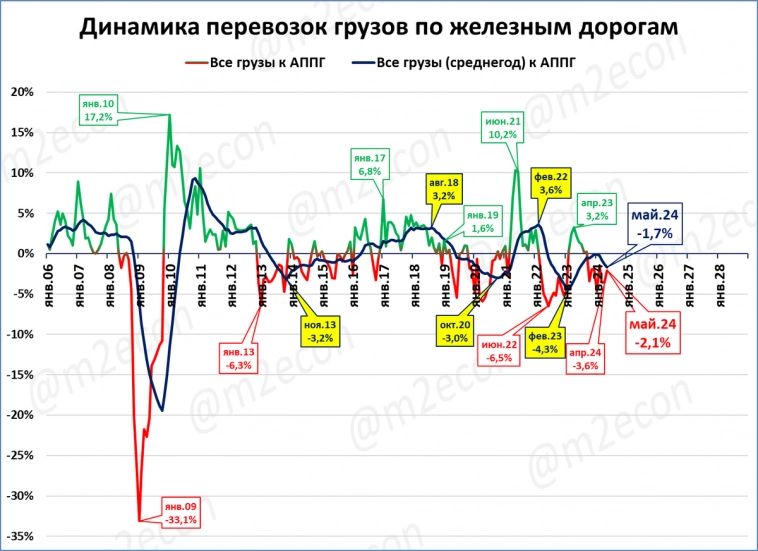

- Перевозки грузов по железным дорогам в мае упали на 2,1%, это восьмой месяц падения подряд.

- Перевозки цемента по железным дорогам в мае на 0,8% ниже, чем в мае прошлого года. Это третий месяц падения.

МИРОВАЯ ЭКОНОМИКА

Деловая активность в мировой промышленности растёт

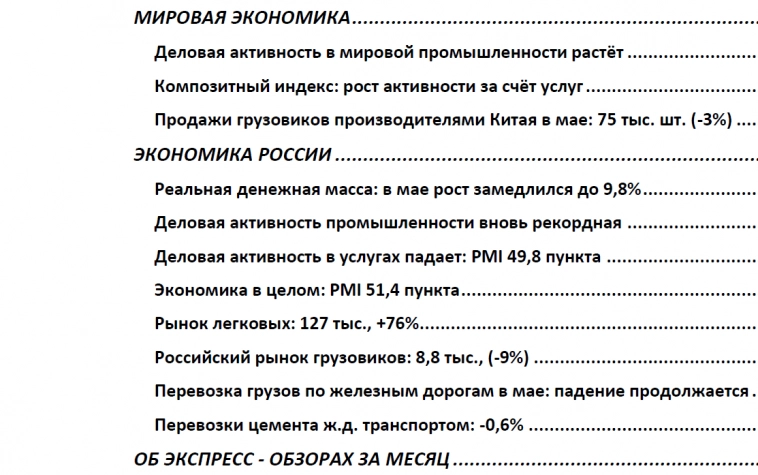

Напомним, что индекс PMI ниже 50 пунктов означает снижение деловой активности, выше 50 пунктов – рост.

До января 16 месяцев подряд индекс активности в мировой промышленности был ниже 50 пунктов (деловая активность снижалась).

Своеобразным “водоразделом” стал январь, когда индекс остановился на отметке ровно 50 пунктов – ни роста, ни падения.

Источник иллюстрации: S&P Global

Затем начался рост активности. В мае индекс составил 50,9 пункта. Уже четвёртый месяц индекс в позитивной зоне (выше 50 пунктов), но недалеко от граничного значения.

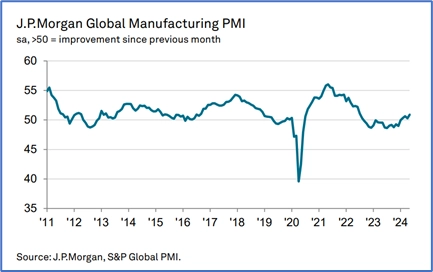

При сравнении динамики индекса PMI в производственном секторе между странами БРИК (Бразилия, Россия, Индия, Китай) и странами «Большой семерки» (G7, представляющими коллективный Запад), очевидно преимущество группы стран БРИК (см. график ниже).

На графике страны БРИК выделены зелёным цветом, а страны G7 – красным.

Источник иллюстрации: S&P Global

В странах G7 деловая активность растёт в США, Британии и Японии.

По — прежнему неблагоприятная ситуация наблюдается в странах Еврозоны, включая членов G-7, как Германия, Франция и Италия.

Как индекс менялся в разных странах последние 12 месяцев, показано в таблице.

Источник иллюстрации: телеграмм-канал MMI

Как видно, в мае зелёного цвета (индекс выше 50 пунктов) в таблице стало больше за счёт Британии, Японии и Южной Кореи.

В целом картина нескольких последних месяцев стабильна: наблюдается рост активности в странах БРИК и падение активности в большинстве стран G7.

Композитный индекс: рост активности за счёт услуг

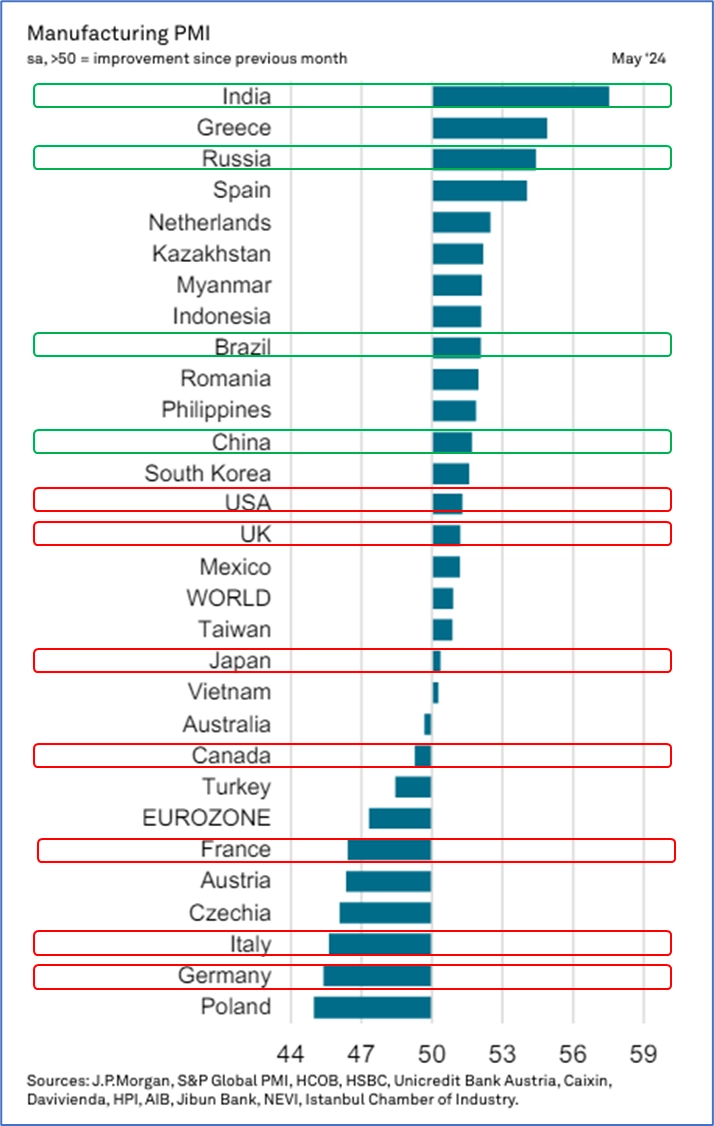

Деловая активность в мировой экономике в целом (промышленность + услуги) растёт заметнее, чем в промышленности.

С 52,4 пункта в апреле индекс Global PMI Composite вырос до 53,7 пунктов в мае.

Источник иллюстрации: S&P Global

Напомним, что выше 50 пунктов означает рост деловой активности.

Композитный индекс в мировой экономике выше 50 пунктов (= рост активности) уже 16 месяцев. И происходит это в первую очередь за счёт сектора услуг.

Продажи грузовиков производителями Китая в мае: 75 тыс. шт. (-3%)

В мае в Китае было продано 75 тыс. тяжёлых грузовиков.

Это на 3% меньше, чем в мае прошлого года.

Среднегодовые темпы остаются высокими, но с января 2024 года продолжают снижаться.

За 12 месяцев (скользящий год) продажи составили 939 тыс. Это больше итогов 2023 года, но чуть ниже пика, показанного по итогам января.

Первые 5 месяцев на 6,9% больше, чем пять месяцев прошлого года.

Если такой темп удержится до конца года, то по итогам 2024 года продажи вырастут до 974 тыс. штук.

ЭКОНОМИКА РОССИИ

Реальная денежная масса: в мае рост замедлился до 9,8%

Рост реальной денежной массы на 1 июня замедлился до 9,8% (против 13% месяцем ранее).

Набиуллина вернулась под свой потолок. Или, по-другому, она вновь опустила рост денежной массы «ниже плинтуса», ниже которого в 2000-2008 годах реальная денежная масса не опускалась.

Позитив: темпы роста на 1 июня (9,8%) выше, чем на 1 апреля (9,0%). Есть надежда, что замедление темпов роста денежной массы, продолжавшееся с 1 июня 2023 года, закончилось.

Иначе говоря, есть надежда, что темпы на 1 апреля были самыми низкими, а дальше рост как минимум стабилизируется, а ещё лучше – ускорится.

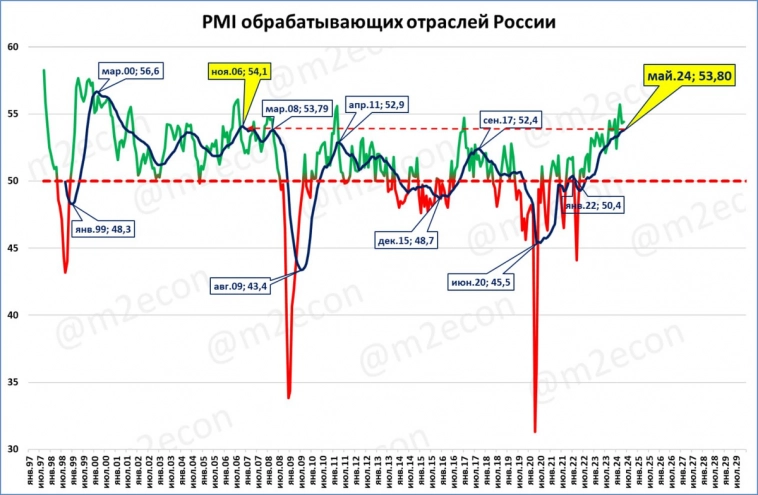

Деловая активность промышленности вновь рекордная

Индекс деловой активности в промышленности России (PMI manufacturing) продолжает ставить рекорды. Напомним, что индекс выше 50 пунктов означает рост, а ниже 50 пунктов — снижение деловой активности.

В мае индекс составил 54,4 пункта.

Это лучший май за 17 лет (с 2007 года).

Более высокой деловая активность была лишь в мае далёкого 2000 года.

Среднегодовой индекс вырос до 53,8 пункта.

Это лучшее значение за последние 18 лет (с 2006 года).

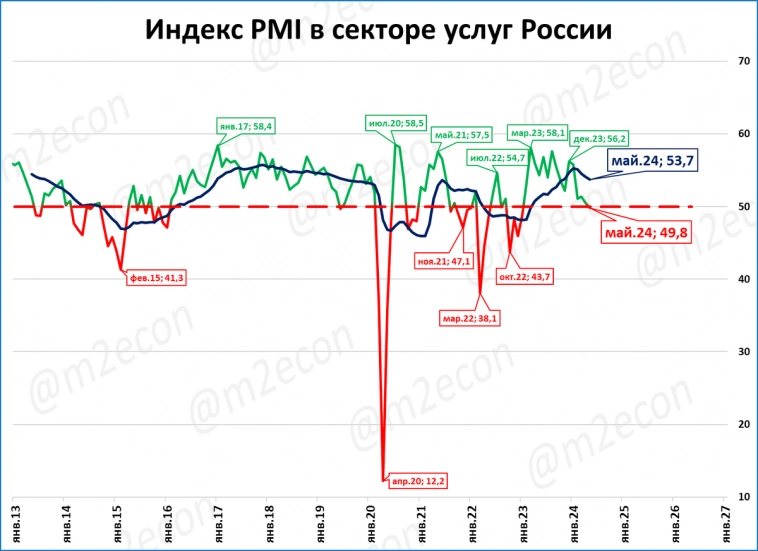

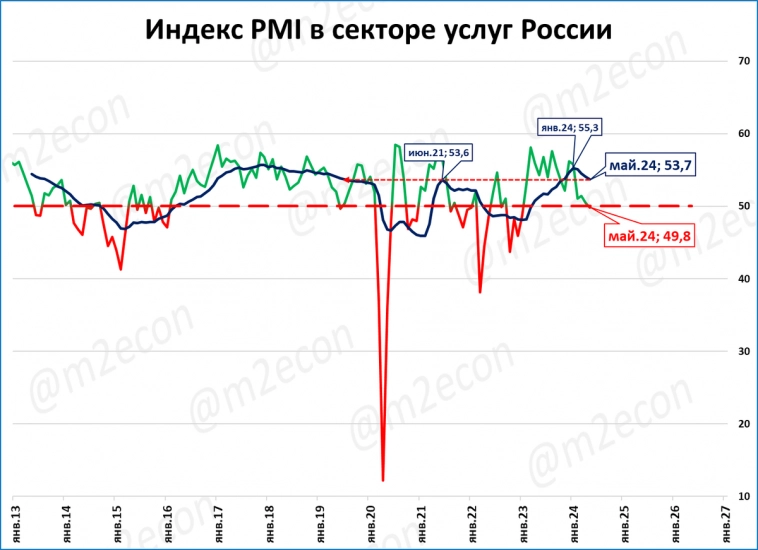

Деловая активность в услугах падает: PMI 49,8 пунктаИндекс деловой активности в секторе услуг (PMI services) опустился ниже 50 пунктов впервые за последние 16 месяцев (с января 2023). Это означает, что деловая активность в секторе услуг падает.

Несмотря на это, среднегодовой индекс (тёмно-синяя линия), пока выше пиков 2021 года.

Прогноз: мы ожидаем, что после временного замедления рост индекса деловой активности в услугах возобновится

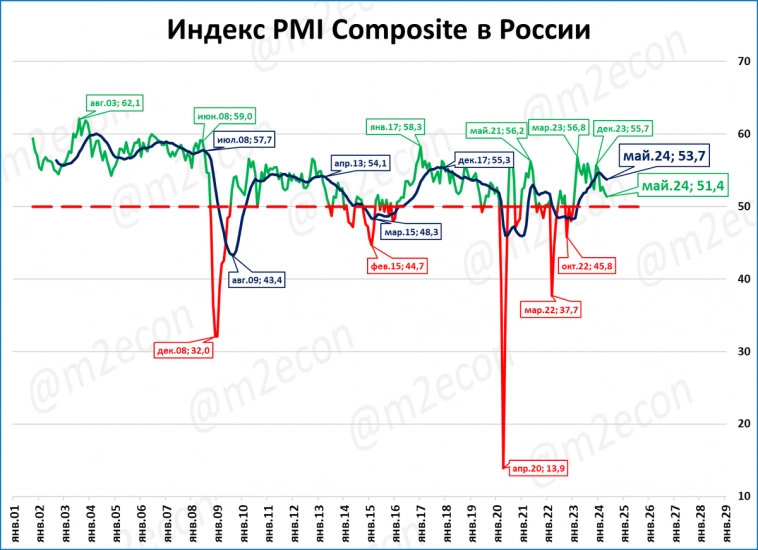

Экономика в целом: PMI 51,4 пункта

Композитный индекс PMI (промышленность + услуги) в мае составил 51,4 пункта.

Его динамика больше схожа с индексом в секторе услуг. Это логично: промышленность — это около 30% ВВП (обрабатывающая — ещё меньше). А услуги — это более 60% ВВП.

Среднегодовой индекс (синяя линия), несмотря на снижение, выше максимумов 2021 года.

Рынок легковых: 127 тыс., +76%По данным агентства «Автостат» в мае было зарегистрировано 127 178 легковых автомобилей.

Это на 76% больше, чем в мае прошлого года.

В марте темпы были выше, +109% годовых. Несмотря на замедление, темы роста остаются высокими.

За последние 12 месяцев (скользящий год) рынок составил 1 335 тыс. автомобилей.

Если продлить текущий тренд, то по итогам года рынок может вырасти до 1,7 млн. (см. пунктирную линию на графике).

Такой результат стал бы лучшим за 10 лет (2015-2024).

Российский рынок грузовиков: 8,8 тыс., (-9%)

Автостат опубликовал данные по рынку грузовиков полной массой более 3,5 тонн. Учитывая эти данные, рынок тяжёлых грузовиков, по нашим расчётам, мог составить в мае 8 816 штук.

Это на 9% меньше, чем в мае прошлого года.

Рынок падает третий месяц подряд.

За последние 12 месяцев (скользящий год) регистрации составили 135 тысяч.

Механическое продление текущего тренда даёт результат 129 тысяч по итогам 2024 года.

Это выше, чем в 2007 году. То есть, 2024 год может стать вторым лучшим за всю историю.

Перевозка грузов по железным дорогам в мае: падение продолжается

В мае железными дорогами, по нашей предварительной оценке, перевезено 104,7 млн. тонн грузов.

Это на 2,1% меньше, чем в мае прошлого года.

Падение продолжается уже 8 месяцев подряд.

За последние 12 месяцев (скользящий год) объём перевозок составил 1,22 млрд тонн.

Перевозки за 12 месяцев (скользящий год) приближаются к многолетним минимумам 2016 года.

Частично это падение может объясняться переходом части грузов с железнодорожного транспорта на автомобильный (см. далее).

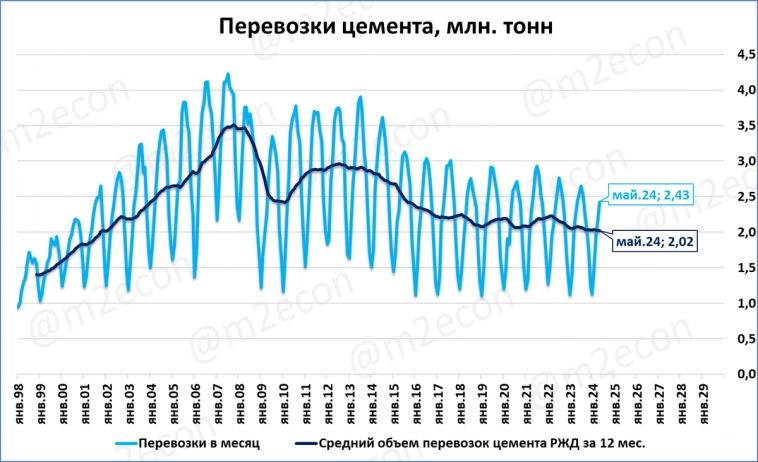

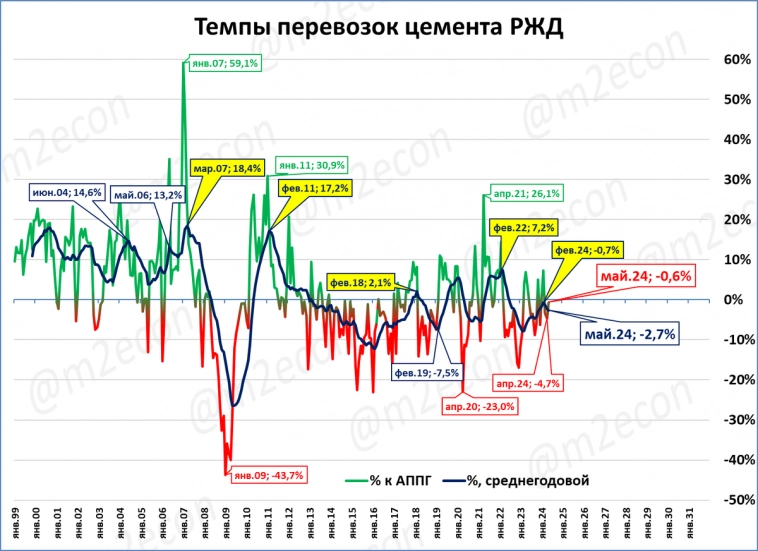

Перевозки цемента ж.д. транспортом: -0,6%

По предварительным данным, перевозки цемента по железным дорогам составили 2,43 млн. тонн.

Это на 0,6% меньше, чем в мае прошлого года.

Падение продолжается 3-й месяц подряд.

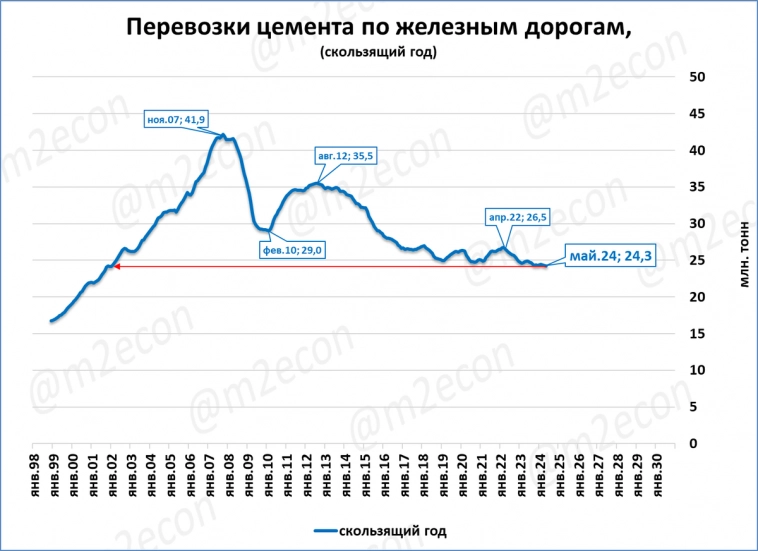

Перевозки за последние 12 месяцев (скользящий год) составили 24,3 млн тонн.

Таким образом, перевозки цемента стабилизировались на уровне 23-летней давности (2001 года).

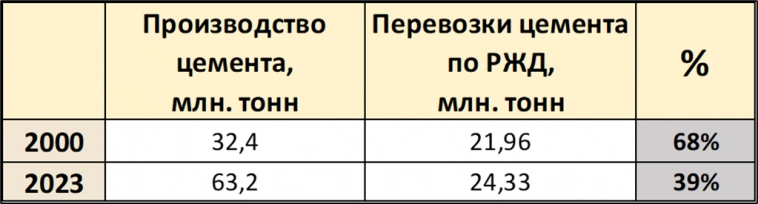

Частично это объясняется тем, что по железным дорогам перевозится всё меньшая часть произведённого цемента.

Если в 2000 году львиная доля цемента перевозилась по железным дорогам (68%), то по итогам 2023 года эта доля опустилась ниже 40%.

Некоторые проблемы перевозок цемента по железным дорогам обозначены в статье из «Коммерсанта» под названием «Цемент не влезает в вагоны».

ОБ ЭКСПРЕСС — ОБЗОРАХ ЗА МЕСЯЦ

Еженедельно. Многие макропоказатели (денежная масса, промпроизводство и другие) мы узнаём поздно, через 2-4 недели после окончания месяца. Их, по мере поступления, мы включаем в наши еженедельные макрообзоры.

Ежемесячно. Но есть и «быстрые» индикаторы, которые становятся известными уже в первые дни следующего месяца:

Биржевая сводка. Все биржевые индикаторы – курсы валют, фондовые индексы, цены на нефть, золото и другие. Начиная с мая 2024, мы включаем их в «Биржевую сводку», которая выходит в первый-второй день месяца.

Экспресс-обзор. Остальные показатели мы включаем в «Экспресс-обзор», который выходит 6-7 числа месяца. Это такие показатели как:

• перевозки по железным дорогам,

• индексы PMI, а также

• рынок легковых автомобилей,

• рынок грузовиков,

• денежная масса.

СЛЕДУЮЩИЙ ОБЗОР

Следующий экспресс-обзор — за июнь — выйдет 5 — 8 июля.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии