IVA Technologies выходит на IPO!

IVA Technologies объявил ценовой диапазон в рамках IPO. Впереди отличная возможность поучаствовать в IPO IT-компании, которая занимается замещением иностранного софта.

Для начала о предложении.

Действующие акционеры предложат рынку 11 млн своих акций (11% от акционерного капитала) по цене 280-300 рублей за штуку. Что соответствует капитализации в 28-30 млрд рублей. 1 млн акций из 11 — стабилизационный пакет, который может быть использован на вторичных торгах в течении месяца после начала торгов.

Сбор заявок завершится 3 июня 2024 года. Ожидается, что старт торгов начнется 4 июня.

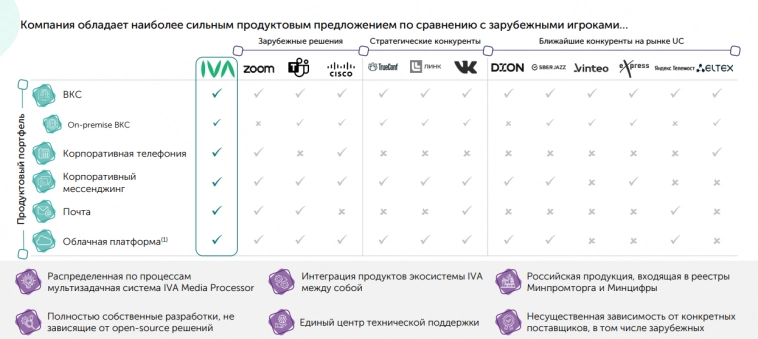

IVA — разработчик ПО для коммуникаций, так называемый русский Zoom.

Замещение иностранного ПО — дело не быстрое, поэтому доля российской разработки хоть и выросла, но сохраняет кратный потенциал роста. Компания планирует занять 13% этого рынка, который по прогнозам J’son Partner будет расти на 15% в год.

Ключевое отличие от иностранных решений — компания работает в B2B, где Zoom доступен не всем. Плюс есть не только видеосвязь, но и прочие экосистемные продукты.

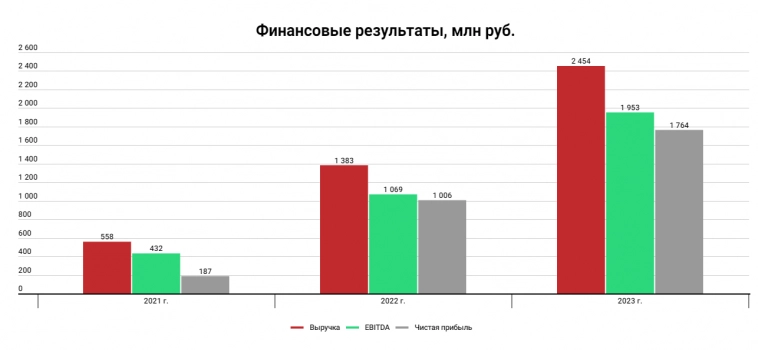

Финансовые результаты выглядят по динамике превосходно:

За 2023 год выручка выросла на 77%, а чистая рентабельность составила 72%.

Компания выходит на биржу со следующими мультипликаторами:

P/E = 17

EV/EBITDA = 15

Напомню, что растущий рынок дает возможность компании вырасти почти в 8 раз ближайшие 5 лет.

Сделка выглядит крайне привлекательной. Потому что предпосылки для роста схожие, например, с компанией Астра, относительно которой по P/E IVA стоит вдвое дешевле на размещении. Очень похоже на Астру в момент IPO. Думаю, что многие из вас жалеют, что не вложили в компанию как можно больше в тот момент, ведь котировки выросли на 80%, а прошло всего-навсего 7 месяцев.

К слову, рост продаж российского ПО — один из драйверов роста, потому что IVA на Астре работает, а Zoom — нет.

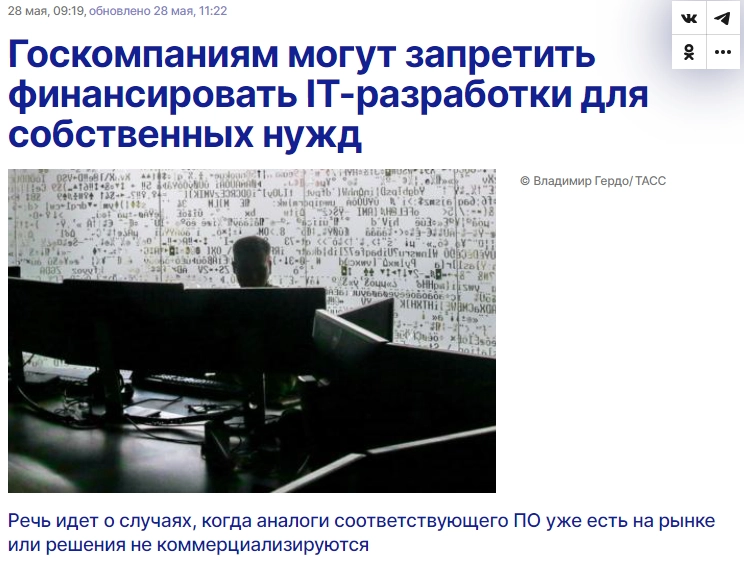

Внутренняя конкуренция, безусловно, есть. Но подобные законопроекты делают эту конкуренцию более справедливой и помогает разработчикам отдельных решений.

Конкурировать реально, но никто и не закладывает, что весь рынок захватит IVA — он растущий, востребованный, но хороших решений на нем мало. Поэтому процесс импортозамещения идет постепенно.

Не удивительно, что с вышеописанными вводными книгу заявок переподписали за два часа с момента старта сбора.

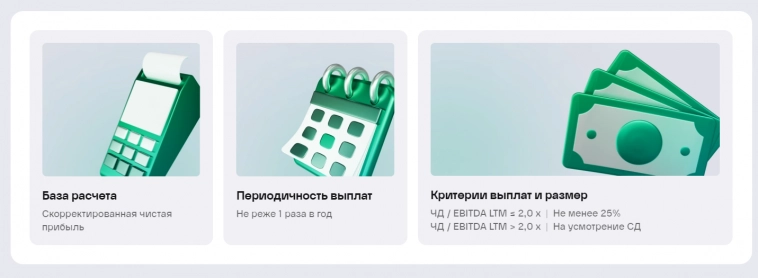

Долга у компании нет, дивидендная политика предполагает выплату минимум 1 раз в год, минимум 25% от чистой прибыли. История выплат уже существует.

Несмотря на то, что это cash-out переживать не стоит, у действующих акционеров остается около 90% акций компании, они все также заинтересованы в росте. IPO — это один из ключевых шагов для узнаваемости бренда. Многие из вас до 2021 года слышали про Позитив? Теперь я полагаю, что знают многие, а компания выросла за последние 2 года в 3 раза.

Подытожим

• Рост в 2023 году составил 77%, есть потенциал вырасти в 8 раз ближайшие 5 лет.

• Компания стоит 15 годовых прибылей, что по мультипликаторам дешевле Астры вдвое.

• Основные акционеры после продажи остаются с пакетом около 90% — их шкура в игре.

• Компания имеет чистую рентабельность выше 70% (таких компаний просто нет на публичном рынке).

• Книга заявок была переподписана в течение двух часов.

• На мой взгляд, этого более чем достаточно, чтобы принять участия в размещении.