Портфельный анализ Кена Гриффина (Citadel LLC): философия и стратегии

Стратегии, которыми пользуется Кен Гриффин. Прежде чем начинать, вам стоит знать, кто такой Кен Гриффин и можете ли вы извлечь пользу из его торговых стратегий и философии.

В результате Гриффин основал Citadel LLC 1 ноября 1990 года в Чикаго, штат Иллинойс, с первоначальным капиталом в 4,2 миллиона долларов и на сегодняшний день является одним из крупнейших хедж-фондов в мире.

Однако, несмотря на свои выдающиеся способности к подсчетам, Гриффин не смог предвидеть масштабный финансовый кризис 2008 года. Эта ошибка поставила его на грань банкротства.

В панике, вызванной быстрой потерей стоимости его фондов в течение шестнадцати недель, Гриффин был вынужден запретить своим инвесторам выводить свои деньги почти на год. Это дало ему достаточно времени, чтобы изменить свою стратегию и снова начать получать прибыль.

“Мне потребовалось три года, чтобы вернуть все, что я потерял, всего за шестнадцать недель в 2008 году”, — сказал Гриффин в интервью о своей неспособности предотвратить кризис в сфере низкокачественных кредитов. Однако сегодня Citadel LLC управляет примерно 57 миллиардами долларов и является одним из самых успешных хедж-фондов в мире.

В 2023 году Citadel Кена Гриффина, управляющая активами на сумму 56,8 миллиарда долларов, заняла первое место с общим доходом в 74 миллиарда долларов с момента своего основания в 1990 году. За Citadel следует компания Дэвида Э. Шоу D.E. Shaw, которая с 1988 года заработала 56,1 миллиарда долларов и в настоящее время управляет активами на сумму 43,8 миллиарда долларов. Компания Izzy Englander-а Millennium Management, основанная в 1989 году, также заработала 56,1 миллиарда долларов с момента основания и в настоящее время управляет 61,9 миллиардами долларов. Компания Рэя Далио Bridgewater Associates вплотную приблизилась к тройке крупнейших компаний с общим доходом в 55,8 миллиарда долларов с момента своего основания в 1975 году. В прошлогоднем списке он занимал второе место. После убытка в 2,6 миллиарда долларов в 2023 году, сейчас он занимает четвертое место.

Инвестиционные секторы

Его текущий портфель оценивается в 96,7 миллиарда долларов, и он широко диверсифицирован среди этих секторов:

Технологии – 25,9% портфеля, оцениваемого в 25 миллиардов долларов

Здравоохранение – 15,4% портфеля, оцениваемого в 14,9 миллиарда долларов

Финансы – 12,3% от портфеля, оцененного в 11,9 млрд долларов

Потребительские активы – 9,7% от портфеля, оцененного в 9,36 млрд долларов

Промышленные активы – 7,9% от портфеля, оцененного в 7,65 млрд долларов

Товары первой необходимости – 6,3% от портфеля, оцененного в 6,1 миллиарда долларов

Энергетика – 4,3% от портфеля, оцененного в 4,17 миллиарда долларов

Материалы – 3,0% от портфеля, оцененного в 2,92 миллиарда долларов

Коммунальные услуги – 2,3% от портфеля, оцененного в 2,26 миллиарда долларов

Телекоммуникации -1,8% от портфеля, оцененного в 1,76 миллиарда долларов

Недвижимость – 1% от портфеля, оцененного в 959 миллионов долларов

Прочие активы – 9,8% от портфеля, оцененного в 9,44 миллиарда долларов.

Ключевые активы

У Кена Гриффина очень диверсифицированный портфель, состоящий из 5252 активов. В дополнение к этому, у него также есть 8 014 опционов.

Его крупнейшими активами являются:

Microsoft Corporation (NASDAQ:MSFT) с 2,1% портфеля

Со 2 квартала 2013 года Griffin инвестировала в этот холдинг 527 долларов, в настоящее время владея 5,04 миллионами акций. В настоящее время они оцениваются в 1,98 миллиарда долларов. Эта очень выгодная инвестиция принесла Griffin прибыль в размере 277%. Только в течение 2023 года стоимость акций выросла с $239,82 до $370,87, что привело к увеличению на 56,6%.

Activision Blizzard Inc. (NASDAQ:ATVI) с 1,47% портфеля.

Гриффин торгует акциями гигантов-разработчиков игр со 2 квартала 2013 года. Он покупал их 51 раз и продавал 45 раз. Его доля инвестора обошлась в 885 миллионов долларов, и он приобрел 15 миллионов акций. Его доля в компании в настоящее время оценивается в 1,42 миллиарда долларов, что дает ему прибыль в размере 60%.

Boston Scientific Corp. (NYSE:BSX) с 1,34% портфеля

Гриффин является вторым по величине владельцем акций этого международного производителя медицинского оборудования. В настоящее время он владеет 21,2 миллионами акций на сумму 1,3 миллиарда долларов. В течение 2023 года он еще больше увеличил свою долю в этой компании, купив 5,7 млн акций, и этот пакет акций принес ему прибыль в размере 56%.

Nvidia Corp. (NASDAQ:NVDA) с 1,21% портфеля

nVidia — один из тех гигантов, которых купил Гриффин, и он извлекает из этого максимум пользы. Он начал инвестировать в nVidia, когда их акции стоили 3,45 доллара, а во время последней продажи они стоили 448,03 доллара. Стоимость этого холдинга составляет 1,17 миллиарда долларов, в то время как он инвестировал 201 миллион долларов. Результатом этого холдинга является прибыль в размере 482%.

Инвестиционная философия

Инвестиционная философия Кена Гриффина основана на нескольких ключевых принципах:

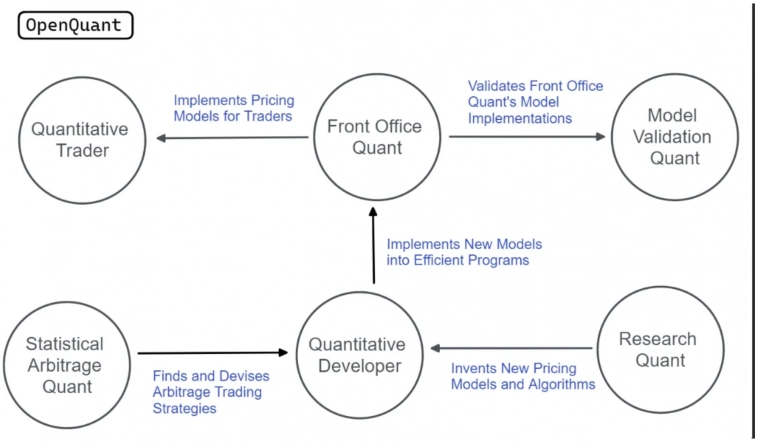

1) Количественный анализ: Гриффин подчеркивает важность количественного анализа и принятия решений на основе данных в инвестиционных стратегиях. Citadel использует сложные количественные модели и алгоритмы для выявления торговых возможностей, анализа рыночных тенденций и точного управления рисками.

2) Инновации и технологии: Griffin является сторонником использования технологий и инноваций для достижения конкурентных преимуществ на финансовых рынках. Citadel инвестирует значительные средства в передовую технологическую инфраструктуру, аналитику данных и алгоритмические торговые системы для повышения эффективности торговли.

3) Глобальная макроэкономическая перспектива: Гриффин применяет макроэкономический подход к инвестированию, анализируя глобальные экономические тенденции, геополитические события и политику центральных банков, чтобы предвидеть изменения на рынке и стратегически распределять капитал по различным классам активов и регионам.

4) Управление рисками: Griffin уделяет приоритетное внимание дисциплинированному управлению рисками и сохранению капитала в инвестиционных стратегиях. Citadel использует надежные методы управления рисками, включая диверсификацию, хеджирование и анализ сценариев, для снижения риска снижения стоимости и защиты капитала инвесторов в нестабильных рыночных условиях.

5) Долгосрочная направленность: В то время как Citadel занимается краткосрочной торговлей и оппортунистическими стратегиями, Griffin также подчеркивает важность сохранения долгосрочной перспективы в инвестировании. Citadel стремится выявлять высококачественные инвестиционные возможности с сильными фундаментальными показателями и потенциалом роста, стремясь к устойчивой прибыли в долгосрочной перспективе.

Известные стратегии

Кен Гриффин известен тем, что использует несколько ключевых инвестиционных стратегий, которые способствовали успеху Citadel LLC:

Количественная торговля

Компания Griffin использует сложные количественные модели и алгоритмы для анализа огромных объемов данных и заключения сделок по различным классам активов. Такой подход, основанный на данных, позволяет Citadel выявлять неэффективность рынка и использовать краткосрочные торговые возможности с точностью и скоростью.

Глобальное макроинвестирование

Citadel занимается глобальным макроинвестированием, которое предполагает анализ макроэкономических тенденций и геополитических событий для прогнозирования движения рынка и соответствующего распределения капитала. Гриффин и его команда используют свои знания о динамике мировой экономики для принятия стратегических инвестиционных решений в различных регионах и классах активов.

Формирование рынка и обеспечение ликвидности

Citadel является крупным игроком в области создания рынка и предоставления ликвидности, выступая в качестве важнейшего посредника на финансовых рынках, облегчая проведение сделок и предоставляя ликвидность инвесторам. Благодаря своей деятельности по созданию рынка Citadel помогает поддерживать порядок и эффективность рынков, получая прибыль за счет спредов спроса и предложения и объемов торгов.

Стратегии долгосрочного и краткосрочного инвестирования

Citadel использует стратегии долгосрочного и краткосрочного инвестирования, при которых компания открывает как длинные, так и короткие позиции по отдельным акциям или фондовым индексам. Выявляя недооцененные и переоцененные ценные бумаги, Citadel стремится получить прибыль и снизить риск снижения, обеспечивая стабильную доходность для своих инвесторов.

Торговля с фиксированным доходом и кредитная торговля

Citadel активно занимается торговлей облигациями с фиксированным доходом и кредитами, участвуя на рынках государственных облигаций, корпоративных облигаций, ценных бумаг, обеспеченных ипотекой, и кредитных деривативов. Фирма Гриффина использует сочетание фундаментального анализа, количественного моделирования и опыта трейдинга, чтобы извлечь выгоду из возможностей рынков с фиксированным доходом и обеспечить доходность для своих инвесторов.

Итог

В заключение хочу сказать, что инновационные инвестиционные стратегии и философия Кена Гриффина в Citadel вывели его на передовые позиции в финансовой индустрии, обеспечивая высокую доходность и привлекая пристальное внимание. Поскольку Гриффин продолжает разбираться в сложностях глобальных рынков, его наследие подчеркивает постоянный диалог, касающийся доминирования на рынке, прозрачности, надзора со стороны регулирующих органов и этических соображений в сфере финансов.