🚚CTRL. Контрол лизинг: взлетит/не взлетит?

Высокая доходность, космический риск🚀, много неизвестного

Мы разбираем компании и отбираем для вас💎 среди 🚮! Вы сами решаете, какие компании мы смотрим (честное голосование)

---

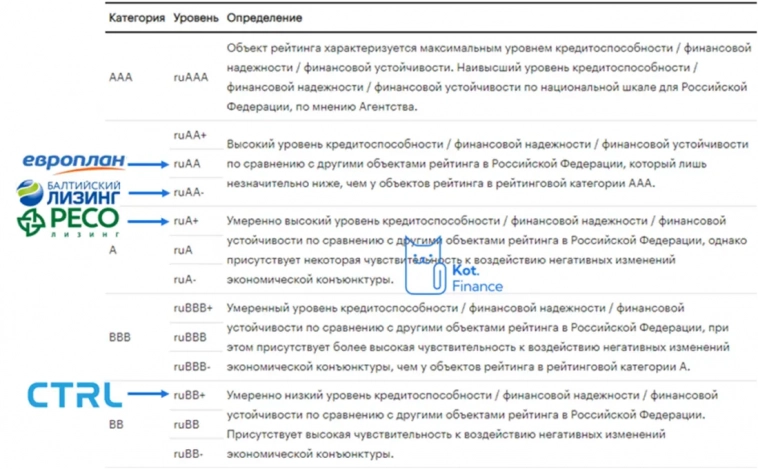

Мы недавно делали обзор Балтийского лизинга, Европлана, Интерлизинга, и ряда других компаний. Так что, в лизинге мы хорошо разбираемся

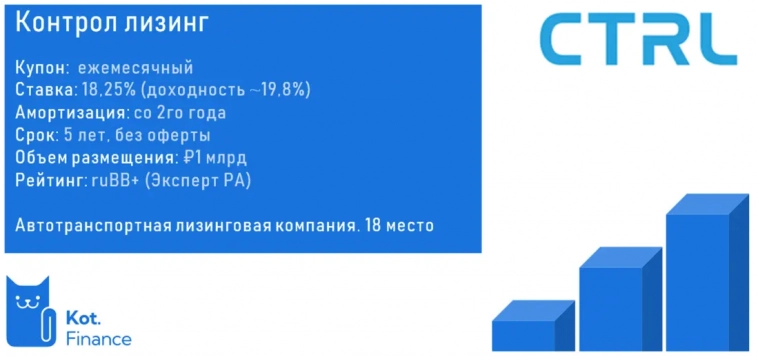

О выпуске

2ой выпуск, классная доходность (почти 20%), длинный срок (5 лет) и без оферт. Дюрация больше 3 лет – отличная ставка на снижение ключевой. Низкий рейтинг ВВ+ от Эксперт РА (обновил в феврале)

Чтобы вы понимали, на сколько низкий рейтинг: между ВВ+ и АА- (Балтийский лизинг) 7 ступеней. Это колоссальный разрыв. В то же время, флоатер Балтийского лизинга дает купон те же 18,3%. А доходность ближайшего фикс.выпуска ~18% годовых.

О Компании

Одна из самых молодых и цифровых лизинговых компаний. Сделала ставку на рынок магистральных перевозок и вполне успешна на нем. В партнерстве с компанией Монополия, придумавшей биржу заказов, не хуже Яндекс.Такси, но для грузоперевозчиков. При этом, качество клиентов оставляет желать лучшего (см.ниже)

Везде есть упоминание не только про Контрол, но и про Gilk (лизинг с большими чеками), про акционеров (Сбер, ББРР), но никто из них не дает поручительство по облигациям

Про отрасль, конкурентов, что вообще такое лизинг – писали недавно, поэтому не будем повторяться. Можно почитать:

• подборка материалов о лизинге

Финансы

Как всегда, начинаем с аудиторского заключения. Почему это важно?

А аудита нет. И отчетности за 2023 год нет: есть в СПАРКе, но нет в раскрытии (чтобы не публиковать расшифровки). И раздела «инвесторам» на сайте тоже нет. Нас тут не ждут?

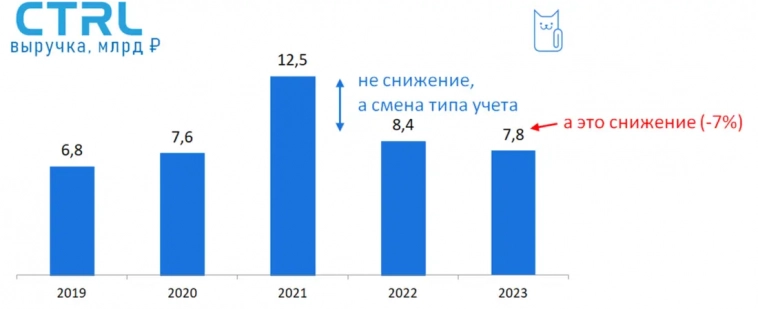

Выручка в 2023 году снизилась❗ Это почти невероятно, т.к. рынок вырос

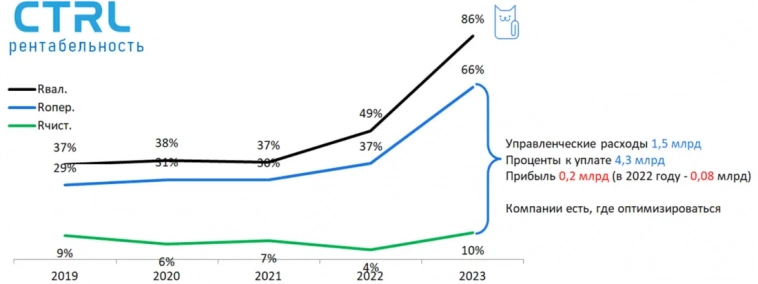

Рентабельность под давлением, т.к. съедается огромными управленческими расходами. К слову, у CTRL они всего в 2 раза ниже, чем у Балтийского лизинга, при том, что масштабы бизнеса несопоставимы. Огромный простор для роста эффективности и оптимизации. Может быть в CTRL очень высокие зарплаты?

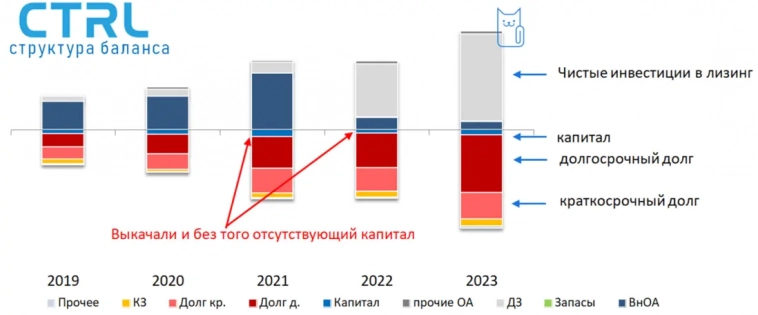

Структура баланса вызывает ужас: доля капитала менее 5%❗В 2022 году еще выплатили дивидендами почти 2 млрд (из 3х)

А учитывая стоимость привлекаемого долга (одни из самых высоких ставок) – это очень опасно для бизнеса.

Для сравнения с конкурентами, мы решили оценивать лизинговые компании по трем параметрам:

— фин.устойчивость (доля собственного капитала)

— валовая маржа (пока берем ее отсюда, но скоро обновим)

— качество портфеля

Качество портфеля – наша разработка и мы будем ее совершенствовать. Мы берем всех-всех действующих клиентов лизинговых компаний и протаскиваем их через собственный скоринг. По ходу рассмотрения новых лизинговых компаний – будем добавлять данные

Из оцененных нами компаний, у Контрол – худшее качество портфеля, и средняя маржинальность

🔻Минусы

• Пустой баланс: отсутствие собственного капитала, вывод денег из бизнеса

• Плохое качество активов и средняя маржинальность, низкая рентабельность

• Закрытость для инвесторов: отсутствие раздела, информации, аудита, отчетности, обратной связи

• Непрозрачность: бенефициары помимо М.Жарницкого – неизвестны, есть версии, что он держатель активов в интересах кого-то. Эксперт РА ожидал доп.эмиссию и вход стратега в I квартале, но изменений не было. Плохая практика показывать нового партнера уже после того, как занял денег

• Очень дорогой долг + отсутствие собственного капитала = огромные расходы на проценты + неэффективность управленческих расходов (сравниваем с Балтийским лизингом)

Если кто-то оценивает группу совокупно с Gilk, банками-акционерами, или Балтийским лизингом (все знают что структуры CTRL купили Балтийский лизинг, но мало кто знает, что это не ООО «Контрол лизинг») – напрасно. Поручителей и гарантов у данного выпуска облигаций нет.

➕Плюсы

• Цифровой лизинговый лидер, нишевые продукты, отличное понимание unit-экономики

🐾Выводы

Высокая доходность – высокий риск. Ни в один модельный портфель Контрол не войдет

Стоят ли все вышеперечисленные минусы – премии в 1-1,5%? Думаем, нет. Выпуск можно рекомендовать к покупке в рискованной части портфеля и на совсем небольшую долю.

В сегменте «Риск» нам больше нравятся:

· Сегежа (доходность до 27%)

· М.Видео (доходность до 21%)

Наши фавориты в облигациях:

---

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

AlexW325 апреля 2024, 07:52че-то совсем жестко. откуда столько минусов?0

AlexW325 апреля 2024, 07:52че-то совсем жестко. откуда столько минусов?0 dfgzdfbb25 апреля 2024, 19:36отчет вышел за 2023 с аудитом www.e-disclosure.ru/portal/files.aspx?id=38489&type=30

dfgzdfbb25 апреля 2024, 19:36отчет вышел за 2023 с аудитом www.e-disclosure.ru/portal/files.aspx?id=38489&type=30