Редактор Боб

HeadHunter | Прогноз выручки за I квартал 8,4 млрд. руб. (51,3% г/г) - Альфа-Инвестиции

- 15 мая 2024, 16:39

- |

В четверг, 16 мая, HeadHunter представит финансовые результаты за I квартал 2024 года. Аналитики Альфа-Банка ожидают продолжения сильного роста выручки и улучшения рентабельности.

По прогнозу Альфа-Банка, в I квартале 2024 года выручка вырастет на 51,3% год к году, до 8,4 млрд руб., то есть рост замедлится по сравнению с IV кварталом 2023 года (+72% год к году), однако его темпы останутся высокими на фоне по-прежнему значительных потребностей работодателей в поиске новых сотрудников и повышенной активности пользователей платформы.

Согласно нашему прогнозу, скорректированная EBITDA составит 4,9 млрд руб. (+59,5% год к году) при рентабельности на уровне 57,9%, что на 3,0 процентных пункта выше год к году. По нашей оценке, скорректированная чистая прибыль за I квартал 2024 года составит 3,9 млрд руб., что на 80,5% выше год к году, благодаря высоким процентным доходам. Мы ожидаем, что компания снова увеличит свою чистую денежную позицию.

- комментировать

- Комментарии ( 0 )

ММК | Рассмотрение иска Загорского трубного завода о взыскании 5,45 млрд руб. назначено на 5 июня - Ренессанс Капитал

- 15 мая 2024, 14:54

- |

Предварительное заседание по иску Загорского трубного завода (ЗТЗ) к ММК назначено на 5 июня. В начале мая ЗТЗ подал иск о взыскании с ММК 5,45 млрд руб. по заключенному в 2019 году договору поставки продукции.

Согласно источникам Интерфакса, стороны не смогли договориться по условиям выполнения контракта о поставках стального листа из-за изменения рыночной конъюнктуры. Компании не комментировали судебное разбирательство. По нашим оценкам, сумма иска эквивалентна около 3,2% денежных средств на балансе ММК по состоянию на 1кв24 и чуть менее 3% EBITDA компании за 2024 год.

Расходы федерального бюджета в апреле выросли на 25% г/г до 3,8 трлн руб. - Ренессанс Капитал

- 15 мая 2024, 13:52

- |

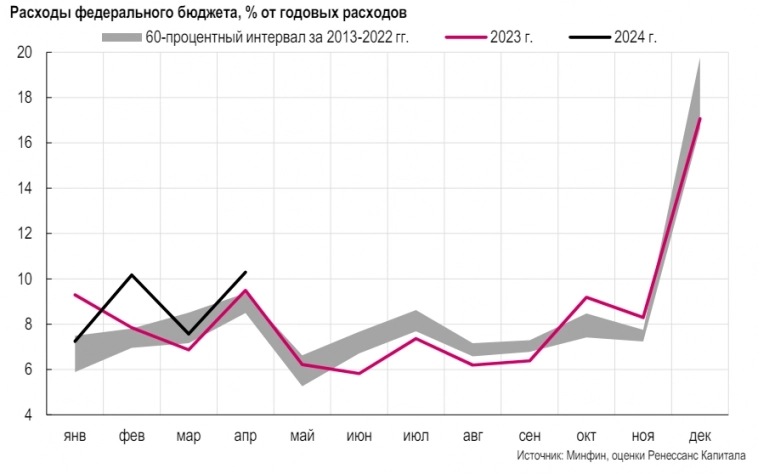

Минфин вновь отметил, что объем поступлений крупнейших ненефтегазовых налогов свидетельствуют о значимом превышении динамики, заложенной при формировании закона о бюджете. Расходы федерального бюджета в апреле выросли на 25% г/г (+22% г/г за 4М24) до 3,8 трлн руб. Последние вновь отклонились от сезонной нормы. С учетом этого в апреле федеральный бюджет был сведен с дефицитом в 0,9 трлн руб., что подразумевает расширение дефицита по итогам 4М24 до 1,5 трлн руб. (0,8% ВВП).

Новатэк | Запрет перевалки российского СПГ в европейских портах затронет поставки с Ямал СПГ в объеме 11,8 млн т в год - БКС Мир инвестиций

- 15 мая 2024, 13:01

- |

Новый запрет может быть включен в 14-й пакет санкций ЕС и противоположен запрету на импорт российского СПГ, о котором говорилось ранее. Мера предполагает, что любой объем российского СПГ, который попадает в Европу, остается в регионе.

Запрет негативно скажется на азиатских покупателях газа по контрактам с Ямал СПГ, поскольку зимой они обычно принимают поставки на европейских перевалочных пунктах, таких как Зебрюгге, а затем отправляют газ в Азию.

Если мера будет принята, то, возможно, придется продавать газ на европейском спотовом рынке, или покупателям, таким как Китай, нужно будет заключать своп-контракты с крупными европейскими импортерами газа.

В качестве альтернативы перевалочные пункты могут быть перенесены в другие страны или выведены в море, хотя это менее эффективно, чем в европейских портах. Хотя новость не радует, мы считаем ее умеренно негативной для акций НОВАТЭКа.

Юр. лица в шорте практически по всем фьючерсам на акции - Альфа-Инвестиции

- 15 мая 2024, 12:38

- |

Где смотреть шорты

Объём коротких позиций в самих акциях узнать сложно: биржа такой информацией публично не делится, а у каждого брокера свой собственный пул ценных бумаг и клиентов, которые их шортят.

На помощь приходят данные срочного рынка. Самые ликвидные акции торгуются в виде фьючерсов и опционов, и в карточке инструмента можно видеть, сколько физлиц и юрлиц сейчас находится в этих контрактах.

Например, по Сбербанку открыто почти 730 тыс. позиций во фьючерсах, из которых юрлица (в основном банки и брокеры) держат 75 тыс. в лонге и 267 тыс. — в шорте. Иначе говоря, 78% ставит на падение.

Какие акции шортят

Для большей полноты сверим данные по фьючерсам с опционами. Если шорт (ставка на падение) преобладает в обоих сегментах, это повод задуматься, что сейчас в портфелях у крупных инвесторов-институционалов.

Для них фьючерсы и опционы — это прежде всего инструмент хеджирования. Чаще всего высокая доля шорта говорит о том, что крупные игроки уже инвестировали в данную бумагу, и теперь они ожидают коррекцию.

( Читать дальше )

МТС | Дивиденды исторически служили катализатором роста - БКС Мир инвестиций

- 14 мая 2024, 16:51

- |

Совет директоров МТС в апреле рекомендовал дивиденды за 2023 г. в размере 35 руб. на акцию. Ждем, что дивидендный фактор продолжит поддерживать котировки до 16 июля — даты закрытия реестра на получение дивидендов.

Также совет директоров утвердил новую дивидендную политику на 2024–2026 гг. Компания будет выплачивать в виде дивидендов в каждом календарном году не менее 35 руб. на акцию. Периодичность выплат — раз в год, но с возможностью изменения. Таким образом, новая политика снижает для инвесторов неопределенность по дивидендам МТС в будущем.

МТС–Банк, дочерняя компания МТС, провел первичное размещение акций (IPO) в конце апреля и привлек 11,5 млрд руб. МТС свои акции не продавала. По нашим расчетам, оценка для размещения предполагала мультипликатор банка P/BV на уровне 1,1х без средств от IPO — эффект на оценку МТС нейтральный.

На наш взгляд, если МТС–Банк успешно реализует стратегию роста, IPO в долгосрочной перспективе может раскрыть дополнительный потенциал стоимости актива. Напомним, компания находится под санкциями США и Великобритании. Также в апреле МТС объявила о выкупе до 83,93 млн своих акций, что составляет 4,2% капитала, по цене 95 руб. за акцию — около 30% цены на МосБирже.

( Читать дальше )

Аэрофлот | Пассажиропоток увеличился до 4,1 млн чел. (+21,7% г/г) - ПСБ

- 14 мая 2024, 15:08

- |

• Пассажиропоток группы: 4,1 млн чел. (+21,7% г/г)

• Внутренние линии: 3,1 млн чел. (+13,7%)

• Международные линии: 992,4 тыс. чел. (+56,4%)

• Общий пассажирооборот: +29,9% до 11,1 млрд пассажиро-километров (пкм)

• Предельный пассажирооборот: +26,2% до 12,5 млрд пкм

• Процент занятости кресел: 89,3% (+2,6 п.п.)

Аэрофлот достаточно успешно восстанавливается, драйвером выступают внутренние линии, где показатели уже выше 2019 г. Компания также активно улучшает свое финансовое состояние: по итогам 2023 г. в разы сократился чистый убыток. Отметим, что Аэрофлот уже не получает отраслевые субсидии для возмещения операционных расходов. Полагаем, что у акций Аэрофлота среднесрочно есть хороший потенциал для подъема к «круглому» уровню в 60 руб.

ТКС | Ожидаем чистую прибыль за I квартал 2024 в размере 20,2 млрд руб. (+24% г/г) - БКС Мир инвестиций

- 14 мая 2024, 13:40

- |

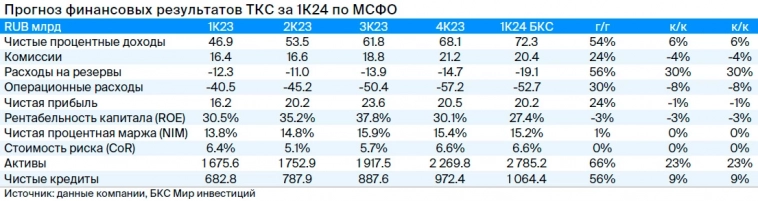

ТКС в четверг, 16 мая 2024 г., раскроет отчетность за I квартал 2024 г. по МСФО.

• Ждем, что чистый процентный доход увеличился до 72,3 млрд руб. (+6% к/к, +54% г/г). В числе факторов — по-прежнему высокая маржинальность банковского бизнеса и рост процентных ставок. Рост сохранится и в кредитном портфеле, который, вероятно, достиг 1 064 млрд руб. (+9% к/к, +56% г/г).

• Комиссионный доход, по нашим ожиданиям, составил 20,4 млрд руб. (-4% к/к, +24% г/г) на фоне дальнейшего роста клиентской активности, но с учетом сезонно более слабого начала года.

• По нашим ожиданиям, отчисления в резерв увеличились на фоне роста кредитного портфеля и составили 19 млрд руб. (+30% к/к) с уровнем стоимости риска без изменений — 6,6%.

• Мы ожидаем, что операционные расходы снизятся после сезонного роста в IV квартале 2023 г. и составят 52,7 млрд руб. (-8% к/к, +30% г/г).

Таким образом, ожидаем чистую прибыль за I квартал 2024 г. по МСФО в размере 20,2 млрд руб. (+24% г/г, -1% к/к) с ROE 27,4%. Результат обусловлен продолжающимся ростом кредитов и повышением уровня процентных ставок при стабильном качестве активов. У нас «Позитивный» взгляд на бумагу, которая торгуется в P/E на 2024 г в размере 6,1x против среднеисторических 9,3х.

Сбер | Чистая прибыль за 4М выросла на 5,1% г/г до 495,1 млрд руб. - ИФК "Солид"

- 14 мая 2024, 12:01

- |

Сбербанк опубликовал сокращенные результаты по РПБУ за 4М 2024 года. Чистый процентный доход за 4М 2024 вырос на 19,2% г/г до 828,1 млрд руб. на фоне увеличения объема работающих активов по сравнению с аналогичным периодом годом ранее. Чистый комиссионный доход за 4М 2024 увеличился на 8,3% г/г до 225,4 млрд руб., при этом в апреле рост составил 15% г/г в основном за счет роста объемов эквайринга и доходов от расчетно-кассового обслуживания. Без учета влияния изменения валютных курсов стоимость риска составила 1,6% за 4М 2024. Отношение расходов к доходам составило 25,6%. Чистая прибыль Сбера за 4М 2024 выросла на 5,1% г/г до 495,1 млрд руб. при рентабельности капитала в 22,4%. В апреле Сбер заработал 131,1 млрд руб. чистой прибыли, рентабельность капитала за месяц составила 23,6%. Розничный кредитный портфель вырос на 1,3% за месяц или на 3,4% с начала года до 16,1 трлн руб. Корпоративный кредитный портфель увеличился на 1,5% за месяц до 23,8 трлн руб. С начала года портфель вырос на 2,0%.

( Читать дальше )

Месячный дефицит бюджета составил 0,9 трлн. руб., что не располагает к снижению ключевой ставки - ПАО "Банк "Санкт-Петербург

- 14 мая 2024, 11:11

- |

Минфин опубликовал апрельские оценки исполнения федерального бюджета. Нефтегазовые доходы остались на сравнительно высоких уровнях, составив за месяц 1,23 трлн руб. (-6% м/м). Ненефтегазовые доходы сократились сильнее – на 27% м/м до 1,74 трлн руб. Расходы при этом в апреле составили внушительные 3,84 трлн руб., увеличившись на 21% м/м. В результате месячный дефицит составил 0,9 трлн руб., а накопленный с начала год дефицит вырос до 1,5 трлн руб.

Высокие темпы трат Минфин связывает с процессом авансирования, что должно в дальнейшем привести к сравнительно более низким расходам, как происходило в прошлом году. Тем не менее риски превышения планового дефицита в 1,6 трлн руб. по итогам текущего года сохраняются, а планы на следующие года могут быть повышены в связи с рядом анонсированных инициатив. В результате ситуация с бюджетом РФ пока не располагает к скорому снижению ключевой ставки.

теги блога Редактор Боб

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- QIWI

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- ДВМП

- Детский мир

- дивиденды

- Евраз

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция

- ипотека

- КАМАЗ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- открытие

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- Распадская

- РЖД

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сафмар

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- Уралкалий

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- Юнипро

- ЮТэйр

- Яндекс