SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

alexshein1977

Почему курс рубля будет 100 р / долл.

- 02 августа 2018, 08:52

- |

Нет, не потому что ожидается армагеддон, кризис в Японии или дефолт в США...

А просто потому, что Набиуллина печатает слишком много денег. «Не просто много, а очень много денег» ©, как говорил Чубайс.

Связь курса рубля с М2 и ЗВР проста: надо поделить М2 на ЗВР и получить достаточно приближенный курс на ближайшее будущее.

До 2009 года вообще все ровно шло, потом включили печатный станок, но на дорогой нефти продержались, как только нефть упала, курс тут же устремился к своему реальному значению — 80 рублей за доллар.

Сейчас монетарный станок не отключен, работает и курс должен идти к 100 рублям, но за счет дорожающей нефти держится на уровне 60.

Если нефть упадет ниже 60, курс скаканет к 70-80. Или ЦБ должен сокращать денежную базу, повышать ставки, но делать это не будут — еще столько банков / пенсионных фондов / крупных компаний надо докапитализировать / рефинансировать.

Ниже график: реальный курс и расчетный по формуле (левая шкала), цена на нефть (правая) — справочно.

( Читать дальше )

А просто потому, что Набиуллина печатает слишком много денег. «Не просто много, а очень много денег» ©, как говорил Чубайс.

Связь курса рубля с М2 и ЗВР проста: надо поделить М2 на ЗВР и получить достаточно приближенный курс на ближайшее будущее.

До 2009 года вообще все ровно шло, потом включили печатный станок, но на дорогой нефти продержались, как только нефть упала, курс тут же устремился к своему реальному значению — 80 рублей за доллар.

Сейчас монетарный станок не отключен, работает и курс должен идти к 100 рублям, но за счет дорожающей нефти держится на уровне 60.

Если нефть упадет ниже 60, курс скаканет к 70-80. Или ЦБ должен сокращать денежную базу, повышать ставки, но делать это не будут — еще столько банков / пенсионных фондов / крупных компаний надо докапитализировать / рефинансировать.

Ниже график: реальный курс и расчетный по формуле (левая шкала), цена на нефть (правая) — справочно.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 96 )

Лайфхак как уменьшить налог на прибыль на облигациях

- 26 июля 2018, 12:47

- |

Заметил в этом году перед выплатами купоном активность — заметный спрос на покупку — в новых выпусках облигаций.

Думал, в чем может быть фишка. Ведь все-равно, покупаешь с НКД, потом получаешь такой же купон (пусть и без НДФЛ в ставке цб+5%). Где выгода?

Но вот вышло письмо:

www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=302829&fld=134&dst=1000000001,0&rnd=0.6413576321272143#06070208314887089

( Читать дальше )

Думал, в чем может быть фишка. Ведь все-равно, покупаешь с НКД, потом получаешь такой же купон (пусть и без НДФЛ в ставке цб+5%). Где выгода?

Но вот вышло письмо:

www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=302829&fld=134&dst=1000000001,0&rnd=0.6413576321272143#06070208314887089

Подпунктом 1 пункта 10 статьи 214.1 Кодекса предусмотрено, что к расходам по операциям с ценными бумагами, в частности, относятся суммы, уплачиваемые в соответствии с договором купли-продажи ценных бумаг, в том числе суммы купона.Из вышеприведенных положений статьи 214.1 Кодекса следует, что суммы накопленного купонного дохода, полученные налогоплательщиком при реализации ценных бумаг, включаются в доходы налогоплательщика, а соответственно, расходы налогоплательщика по приобретению ценных бумаг включают суммы накопленного купонного дохода, уплаченные налогоплательщиком продавцу ценных бумаг.

( Читать дальше )

Акции не вырастут. Ближайшие перспективы только долги

- 25 июля 2018, 12:09

- |

На finanz вышла статья Долги «Газпрома» погасили деньгами пенсионеров.

Т.е. все свободные деньги сейчас будут уходить только на Роснефть и Газпром (а банки все сейчас принадлежат ЦБ).

Ожидать роста рынка акций вообще не стоит, пока санкции не снимут. Про рынок акций можно забыть, роста не будет, болото.

Крупные западные инвесторы фактически проигнорировали размещение. «Дочки» европейских банков выкупили 3-4% бумаг (вложив не более 1 млрд рублей), сообщил ТАСС Эдуард Джабаров — директор отдела российского долгового рынка Sberbank CIB, который выступал организатором выпуска.

Почти всю сумму — около 32 млрд рублей — «Газпром» одолжил из пенсионных накоплений россиян. 80% облигаций, по словам Джабарова, скупили управляющие компании негосударственных пенсионных фондов.

На эти деньги изначально делал ставку «Газпром». «Мы ориентировались на те пенсионные средства, которые попали в частные НПФ после апрельского трансферта», — сообщил Джабаров.«Фактически весь апрель и май рынок был закрыт, в июне в основном банки размещались. Поэтому те пенсионные деньги, которые инвестировались в ОФЗ и на депозиты, мигрировали в эти выпуски „Газпрома“, — добавил он.

Т.е. все свободные деньги сейчас будут уходить только на Роснефть и Газпром (а банки все сейчас принадлежат ЦБ).

Ожидать роста рынка акций вообще не стоит, пока санкции не снимут. Про рынок акций можно забыть, роста не будет, болото.

Новые облигации 3 эшелона

- 27 июня 2018, 09:26

- |

Во-первых, замечательно, что стало появляться много новых эмитентов с высоким купоном. Можно повыбирать, диверсифицировать корзину.

Особенно на фоне того, что рынок российских акций превратился в полное болото и надо оттуда выходить и, пока не сняли санкции, не заходить туда. А в облигациях забирать свои 15-20% годовых (если удастся продать дороже номинала, а это реально даже в третьем эшелоне как показала практика).

Также хорошо это тем, что в новых выпусках дефолт если и будет, то не скоро — через год, в оферту (вряд ли новые эмитенты не смогут платить купон 1 год, это прям реально мошенники тогда, но таких и не пропускают)

Однако, важно, очень важно! внимательно анализировать эмитентов. И не только отчетность. Фby состояние — это 30-40% залога того, что эмитент расплатится. Важно знать кто акционеры (чем публичнее, тем лучше, их адекватность, опыт работы (финансисты, которые решили построить завод по ягодам — хаха)), параметры выпуска (объем займа в денежных потоках, структура погашения — предполагает компания гасить из прибыли (оборотного капитала, если на торговые операции) или там сразу закладывают модель как крупные компании рефинансирования (туда лезть нельзя!)), известность бренда, отзывы покупателей, клиентов, сотрудников (сервисов много, можно оценить, хотя, конечно, косвенно. Обычно пишут только негативные, но важно знать как компания работает с такими отзывами и работает ли вообще).

( Читать дальше )

Особенно на фоне того, что рынок российских акций превратился в полное болото и надо оттуда выходить и, пока не сняли санкции, не заходить туда. А в облигациях забирать свои 15-20% годовых (если удастся продать дороже номинала, а это реально даже в третьем эшелоне как показала практика).

Также хорошо это тем, что в новых выпусках дефолт если и будет, то не скоро — через год, в оферту (вряд ли новые эмитенты не смогут платить купон 1 год, это прям реально мошенники тогда, но таких и не пропускают)

Однако, важно, очень важно! внимательно анализировать эмитентов. И не только отчетность. Фby состояние — это 30-40% залога того, что эмитент расплатится. Важно знать кто акционеры (чем публичнее, тем лучше, их адекватность, опыт работы (финансисты, которые решили построить завод по ягодам — хаха)), параметры выпуска (объем займа в денежных потоках, структура погашения — предполагает компания гасить из прибыли (оборотного капитала, если на торговые операции) или там сразу закладывают модель как крупные компании рефинансирования (туда лезть нельзя!)), известность бренда, отзывы покупателей, клиентов, сотрудников (сервисов много, можно оценить, хотя, конечно, косвенно. Обычно пишут только негативные, но важно знать как компания работает с такими отзывами и работает ли вообще).

( Читать дальше )

"Разводняк" в облигациях

- 05 июня 2018, 15:13

- |

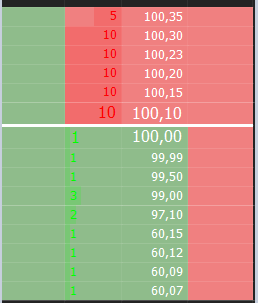

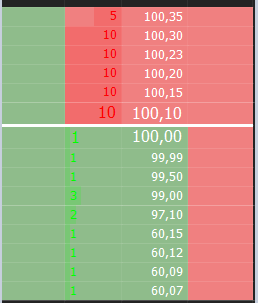

«Разводняк» в не плохом смысле. Организаторы молодцы пытаются всех втянуть по высокой цене, чтобы выходить, особенно в оферту, жалко было )))))

Короче, посмотрел за облигой редсофта. Купон маленький 14% всего (при рисках — выручка 100 млн, долг 100 млн).

Хитрые жуки сформировали, скорее всего сами, стакан по 100,4%, хотя разместили всего 70 млн. из 100.

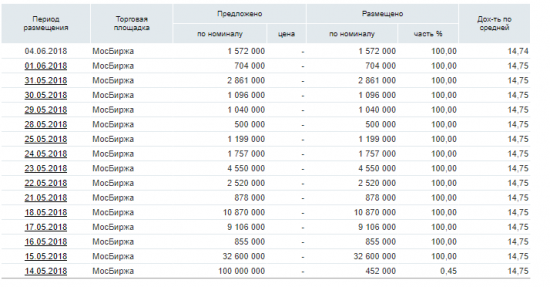

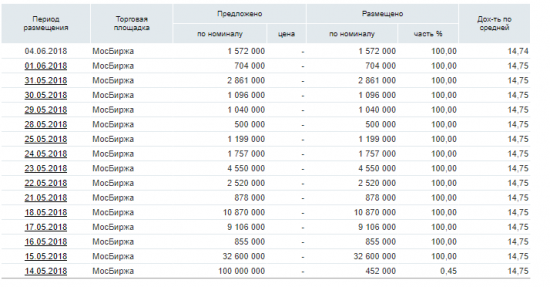

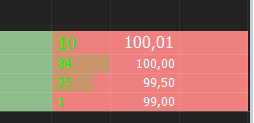

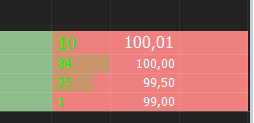

Размещение редсофта:

Думают, у них кто-то покупать будет по таким котировкам (своим клиентам может и впаривают), может даже кто-то и покупает.

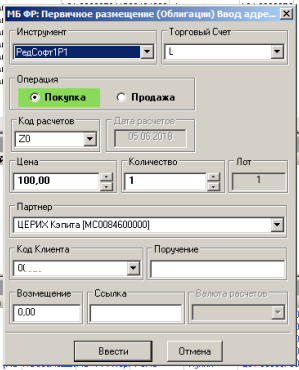

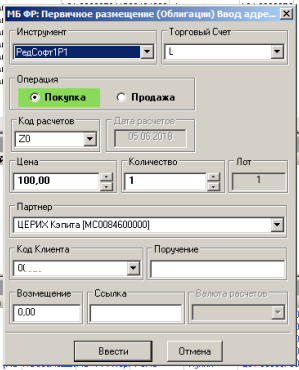

Я захотел на первичке взять по 100% и потом слить по 100,4% им в стакан :) На пробу выставил 1 бумагу.

И вот сижу жду: заявку мне с первички по 100% никто не оформляет (контрагент — Цэрих) )

( Читать дальше )

Короче, посмотрел за облигой редсофта. Купон маленький 14% всего (при рисках — выручка 100 млн, долг 100 млн).

Хитрые жуки сформировали, скорее всего сами, стакан по 100,4%, хотя разместили всего 70 млн. из 100.

Размещение редсофта:

Думают, у них кто-то покупать будет по таким котировкам (своим клиентам может и впаривают), может даже кто-то и покупает.

Я захотел на первичке взять по 100% и потом слить по 100,4% им в стакан :) На пробу выставил 1 бумагу.

И вот сижу жду: заявку мне с первички по 100% никто не оформляет (контрагент — Цэрих) )

( Читать дальше )

Как купить облигации на первичке

- 31 мая 2018, 12:30

- |

Посмотрел котировки после размещения, решил узнать как можно участвовать в первичке.

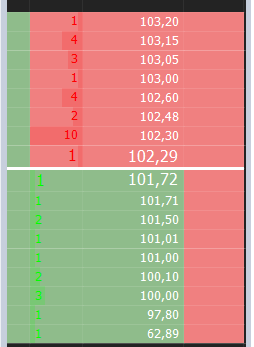

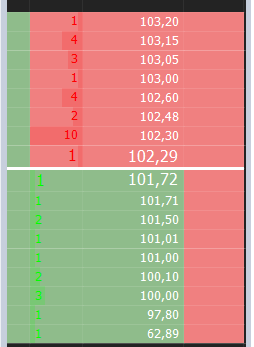

Грузовичкоф был размещен за 1 день, в тот же день продавали в стакане по 100% от номинала, потом по 100,5%, потом ниже 101% редко опускались котировки, в основном по 101,8-102% на продажу стоят выше 102%

Дядя Денер вчера-позавчера в принципе не маленькие объемы прошли по 100% от номинала, сейчас уже котировка 100,1%

Я зашел по 100, докупаться по 100,1% уже жаба душит, да и не хочу больше (купон всего 14%) и выпуск вроде уже размещен.

( Читать дальше )

Грузовичкоф был размещен за 1 день, в тот же день продавали в стакане по 100% от номинала, потом по 100,5%, потом ниже 101% редко опускались котировки, в основном по 101,8-102% на продажу стоят выше 102%

Дядя Денер вчера-позавчера в принципе не маленькие объемы прошли по 100% от номинала, сейчас уже котировка 100,1%

Я зашел по 100, докупаться по 100,1% уже жаба душит, да и не хочу больше (купон всего 14%) и выпуск вроде уже размещен.

( Читать дальше )

ПЮДМ размещение

- 30 мая 2018, 15:35

- |

В продолжение вчерашнего поста.

Облигации ПЮДМ: http://www.rusbonds.ru/ank_obl.asp?tool=141418

Еле как нашел сайт эмитента: http://zolotodm.ru/investors

Вообще основной сайт у первый ювелирный lombardd.ru как я понял.

Там нашел презентацию-меморандум

Картинки красивые, но в частности по рынку — сходу не понятные.

Выручка по группе — 3 ярда, очень хорошо (это не редсофт, который с выручкой 100 млн привлекает 100 млн долга),

при этом 50% трейдинг, 50% — ломбарды.

240 млн — собственные активы, из которых 140 млн выданные кредиты, 70 млн — золото, 30 млн оборотные деньги.

Организатор выпустил пресс-релиз.

uscapital.ru/we/news/253/

«Мы планируем разместить заявленный объем 190 млн рублей в течение 11 месяцев. Компания не нуждается в единовременном фондировании всей суммы займа, поэтому книгу заявок перед размещением мы не формировали, — комментирует генеральный директор «Юнисервис Капитал» Алексей Антипин. — Инвестиции будут привлекаться постепенно с рынка и от частных инвесторов в соответствии с потребностями компании в финансировании оборотного капитала направления трейдинга. Это очень перспективное направление, достаточно емкое — компания-эмитент с ежегодным оборотом 1,5 млрд рублей занимает не более 5% рынка, с высокой скоростью оборачиваемости — не более 40 дней, и низкими рисками в связи с устойчиво растущими ценами на драгоценные металлы».

( Читать дальше )

Облигации ПЮДМ: http://www.rusbonds.ru/ank_obl.asp?tool=141418

Еле как нашел сайт эмитента: http://zolotodm.ru/investors

Вообще основной сайт у первый ювелирный lombardd.ru как я понял.

Там нашел презентацию-меморандум

Картинки красивые, но в частности по рынку — сходу не понятные.

Выручка по группе — 3 ярда, очень хорошо (это не редсофт, который с выручкой 100 млн привлекает 100 млн долга),

при этом 50% трейдинг, 50% — ломбарды.

240 млн — собственные активы, из которых 140 млн выданные кредиты, 70 млн — золото, 30 млн оборотные деньги.

Организатор выпустил пресс-релиз.

uscapital.ru/we/news/253/

«Мы планируем разместить заявленный объем 190 млн рублей в течение 11 месяцев. Компания не нуждается в единовременном фондировании всей суммы займа, поэтому книгу заявок перед размещением мы не формировали, — комментирует генеральный директор «Юнисервис Капитал» Алексей Антипин. — Инвестиции будут привлекаться постепенно с рынка и от частных инвесторов в соответствии с потребностями компании в финансировании оборотного капитала направления трейдинга. Это очень перспективное направление, достаточно емкое — компания-эмитент с ежегодным оборотом 1,5 млрд рублей занимает не более 5% рынка, с высокой скоростью оборачиваемости — не более 40 дней, и низкими рисками в связи с устойчиво растущими ценами на драгоценные металлы».

( Читать дальше )

сравнение эмитентов: Дядя Дёнер, ПЮДМ, Грузовичкоф, Редсофт

- 29 мая 2018, 13:51

- |

Набросал сравнение по компаниям, облигаций которых рассматриваю.

Грузовичкоф, Денер купил.

Редсофт - https://www.e-disclosure.ru/portal/files.aspx?id=37300&type=3

ПЮДМ - https://www.e-disclosure.ru/portal/files.aspx?id=37269&type=3

Дядя Дёнер - http://www.e-disclosure.ru/portal/files.aspx?id=37311&type=3

Грузовичкоф - http://www.e-disclosure.ru/portal/company.aspx?id=37249

/> />

( Читать дальше )

Грузовичкоф, Денер купил.

Редсофт - https://www.e-disclosure.ru/portal/files.aspx?id=37300&type=3

ПЮДМ - https://www.e-disclosure.ru/portal/files.aspx?id=37269&type=3

Дядя Дёнер - http://www.e-disclosure.ru/portal/files.aspx?id=37311&type=3

Грузовичкоф - http://www.e-disclosure.ru/portal/company.aspx?id=37249

| Денер | Грузовик | ПЮДМ | Редсофт | |

| Объем облигационного займа | 60 000 | 50 000 | 190 000 | 100 000 |

| Долг на отчетную дату | 65 838 | 4 720 | 26 600 | 13 808 |

| Активы | 339 684 | 88 708 | 44 814 | 166 534 |

| Выручка |

( Читать дальше )

народ в стакане за шаурмой уже в очередь встал

- 25 мая 2018, 10:49

- |

На мфд пишут )

Облигации дядя денер

www.rusbonds.ru/ank_obl.asp?tool=141211

Посмотрим как разместятся :)

( Читать дальше )

Облигации дядя денер

www.rusbonds.ru/ank_obl.asp?tool=141211

Посмотрим как разместятся :)

( Читать дальше )

Годовой отчет биржи

- 25 мая 2018, 06:59

- |

Биржа выпустила интересный годовой отчет

report2017.moex.com/ru/review/markets/equity-and-bond-market

В акциях продолжилась стагнация, минимальный объемы.

Акциями никто не торгует, только распродают их. Индекс только на сбере вышел в рост, так бы болтались наверное на уровне 1500-1800.

Не удивлюсь, если и объемы 60-80% сделал сбер.

А вот в облигациях — ренессанс.

Размещения, конечно, кажется существенно выросли, но в основном за счет однодневных облигаций ВТБ :)

Хотя корпораты и ОФЗ по триллиону добавили.

На вторичных торгах корпораты подупали, а вот ОФЗ — хороший рост (видимо единственный инструмент у банков размещения краткосрочной ликвидности).

недаром биржа стимулирует размещение корпоративных облигаций — надо зарабатывать :)

выбрал список 3-го эшелона с хорошим купоном. На самом деле не так много.

хотя они торгуются, но в стакане, чтобы реально можно было купить — продать не так много бумаг, в основном скорее всего это организаторы выкупают, а потом продают или сами эмитенты (типа редсофт, СЗД). В основном стаканы пустые.

( Читать дальше )

report2017.moex.com/ru/review/markets/equity-and-bond-market

В акциях продолжилась стагнация, минимальный объемы.

Акциями никто не торгует, только распродают их. Индекс только на сбере вышел в рост, так бы болтались наверное на уровне 1500-1800.

Не удивлюсь, если и объемы 60-80% сделал сбер.

А вот в облигациях — ренессанс.

Размещения, конечно, кажется существенно выросли, но в основном за счет однодневных облигаций ВТБ :)

Хотя корпораты и ОФЗ по триллиону добавили.

На вторичных торгах корпораты подупали, а вот ОФЗ — хороший рост (видимо единственный инструмент у банков размещения краткосрочной ликвидности).

недаром биржа стимулирует размещение корпоративных облигаций — надо зарабатывать :)

выбрал список 3-го эшелона с хорошим купоном. На самом деле не так много.

хотя они торгуются, но в стакане, чтобы реально можно было купить — продать не так много бумаг, в основном скорее всего это организаторы выкупают, а потом продают или сами эмитенты (типа редсофт, СЗД). В основном стаканы пустые.

( Читать дальше )

теги блога alexshein1977

- apple

- IPO

- Ozon

- QIWI

- акции

- альфа банк

- Альфа-Директ

- аналитика

- аналитики

- бензин

- бинарные опционы

- биржа

- Брокер

- брокеры

- ввп

- ВДО

- вопрос

- ВсеИнструменты.ру

- газпром

- грузовичкоф

- Грузовичкоф облигации

- гуру

- ДОДО ПИЦЦА

- долг

- доллар

- Доллар рубль

- Дэни колл

- дядя денер

- Дядя Дёнер облигации

- жулики

- ЗВР

- золото

- инвестиции

- инфляция

- Китай

- Ключевая ставка ЦБ РФ

- коррупция

- кукл

- льготы

- Магнит

- макроэкономика

- мусорные облигации

- налоги

- ндфл

- Облигации

- Обувь России

- опрос

- опционы

- оффтоп

- Пенсия

- Первый Ювелирный (ПЮДМ) облигации

- политика

- прогноз

- психология

- пюдм

- редсофт

- рейтинг Moody's

- рейтинги

- ржд

- рубль

- Русгрэйн

- санкции

- Сделки и позиции

- секьюритизация

- ставка ЦБ

- Ставки

- статистика

- стратегия

- структурный продукт

- сша

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- уровни

- фондовый рынок

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- шаурма

- экономика

- эксперт

- Яндекс

- Яндекс деньги