SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Olega_

Отсечка Сбербанка или старые песни...

- 08 апреля 2013, 17:45

- |

Кто создаёт ликвидность (кроме Бернарке), правильно- маркетмейкер. Добрый ли он Буратина, будет ли он раздавать свой пяточки на лево и на право? Правильно- не будет. И что же ему делать, что бы его кошелёк, по крайней мере не худел? Правильно -покупать переставлять цену и продавать. И снова продавать переставлять цену и покупать. По-другому, ну не как и по барабану под каким предлогам это будет делаться, вот хотя бы под крики «скоро отсечка, дивиденды подставляйте тазики.» Много ли вы знаете случаев, когда после отсечки цена дивидендной акции не падала (вот чудо ) на сумму, как минимум, дивидендной доходности? Я не одного, конечно рано или поздно она отрастёт и если вы долгосрочный инвестор, вас это не колышет, хотя и не приятно. А может и не отрастёт, посмотрите на прошлогоднюю отсечку акций Газпрома. Сколько людей радовалось «высоким» ( депозит в банке больше) дивидендам и как их покатили на 25 процентов вниз без всяких тормозов. Вы ещё хотите дивы? Тогда кукел идёт к вам.Вот через три дня и узнаем где уровень маржинколов у бедных инвесторов. Так что я шорчу Сбербанк на всё.

- комментировать

- Комментарии ( 2 )

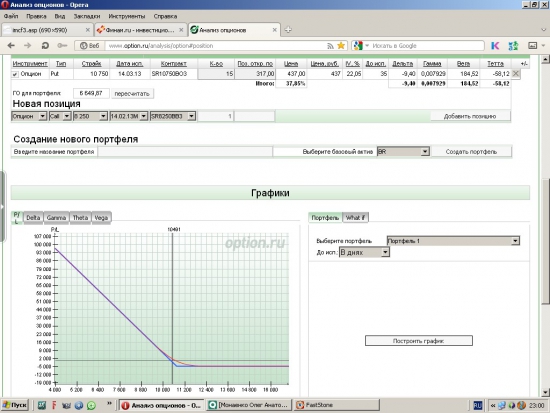

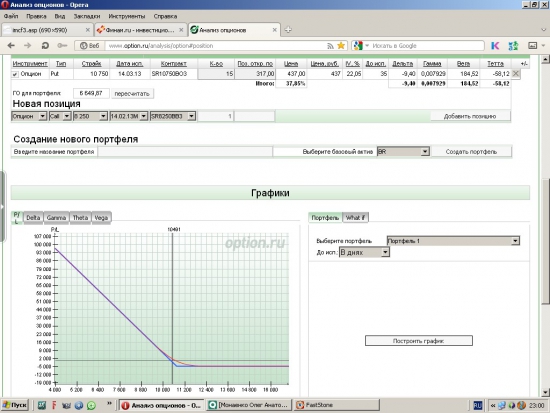

Что лучше зделать с позицией по опциону?

- 07 февраля 2013, 20:07

- |

Первый раз купил опцион.Подскажите, выгоднее его продать сейчас и купить фьючерс и пусть дальше лежит в портфеле?

Вопрос по опционам по мотивам прочитанной книги (хочу убедиться что я всё правильно понял).

- 05 февраля 2013, 07:20

- |

Проснулся сегодня с ощущением что я знаю как заработать. По этому вопрос:«Где зарыта собака?»

Возьмём для примера опцион CALL SBRF со страйком 9750.Сейчас он глубоко в деньгах и стоит, к примеру, 960 руб и дожидаемся экспирации при цене базового актива по 10 000руб, хотя текущая -10 720руб.

Купив один контракт опциона имеем на момент экспирации:

((10 000-9750)*1)-960=-718р.

Продав один контракт фьючерса имеем на момент экспирации:

(10 720-10 000)*1=720руб.

Итого: -718+720=18р

Можно ли утверждать, что стоимость опциона в этом примере недооценена, ведь тогда возможна вилка при условии что опцион истекает в деньгах?

И ещё, как понять такое-дата экспирации опциона и базового актива совпадают, то есть оба прекращают своё существование.Соответственно нужно выходит на поставку? Опцион переходит во фьючерс и тут же в акции? Голова пухнет. Как это всё работает?

( Читать дальше )

Возьмём для примера опцион CALL SBRF со страйком 9750.Сейчас он глубоко в деньгах и стоит, к примеру, 960 руб и дожидаемся экспирации при цене базового актива по 10 000руб, хотя текущая -10 720руб.

Купив один контракт опциона имеем на момент экспирации:

((10 000-9750)*1)-960=-718р.

Продав один контракт фьючерса имеем на момент экспирации:

(10 720-10 000)*1=720руб.

Итого: -718+720=18р

Можно ли утверждать, что стоимость опциона в этом примере недооценена, ведь тогда возможна вилка при условии что опцион истекает в деньгах?

И ещё, как понять такое-дата экспирации опциона и базового актива совпадают, то есть оба прекращают своё существование.Соответственно нужно выходит на поставку? Опцион переходит во фьючерс и тут же в акции? Голова пухнет. Как это всё работает?

( Читать дальше )