Константин Двинский

Мосбиржа наращивает доходы. Итоги апреля 2024

- 05 мая 2024, 17:27

- |

Чуть более месяца назад я опубликовал инвестиционную идею по Московской бирже:

Ради захода в эту компанию даже частично сократил позицию в «Сбербанке». Правда, потом за несколько недель её восстановил.

С 31 марта, когда была опубликована инвестиционная идея, котировки выросли на 6,27%. Средняя цена акций Мосбиржи в моем портфеле составила 221,18 руб, текущая стоимость — 235,06 руб. Впрочем потенциал, разумеется, ещё не отыгран. Поэтому в обновленный список моих инвестиционных идей компания также вошла:

Портфель Двинского. Инвестиционные идеи на 1 мая

На днях Мосбиржа опубликовала объемы торгов за апрель. Результаты получились следующие:

- Рынок акций: 2,9 трлн (+81,25% г/г)

- Рынок облигаций: 1,8 трлн (+28,57% г/г)

- Срочный рынок: 7,2 трлн (+44% г/г)

- Валютный рынок: 26,9 трлн (+22,83% г/г)

- Денежный рынок: 83,8 трлн (+41,07% г/г)

Как видим, к апрелю 2023 года выросли абсолютно все направления. Причем темпы роста весьма хорошие. На основе данных об объеме торгов я рассчитал приблизительные комиссионные доходы Мосбиржи за апрель:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Инвестиции. Новый взгляд на АФК "Систему" в контексте "Озона"

- 04 мая 2024, 21:16

- |

Несколько дней назад на своем канале я представил обновленный список инвестиционных идей.

Среди них оказалась и АФК «Система», идею по которой я обещал расписать более подробно. На фондовом рынке данная компания имеет уникальную особенность. Мнения участников разделяются на крайне противоположные. Первые считают холдинг суперперспективным и убеждены, что он может сделать иксы. Вторые же полагают, что «Система» является бесперспективной компанией, которая лишь прожирает деньги. А с текущими ставками и проблемной Сегежой все эти негативные факторы лишь усиливаются.

До начала февраля 2024 года АФК «Системы» в моем портфеле долго не было. Тем не менее в феврале посчитал, что у компании имеется серьезная недооценка. Слишком сильный был эмоциональный фон вокруг ситуации с высоким долгом как непосредственно корпоративного центра, так и дочерних компаний. Плюс ситуация вокруг «Сегежи», которая никак не может выйти хотя бы в ноль, продолжая работать в убыток.

Однако котировки в 17-17,5 рублей за акцию казались слишком заниженными.

( Читать дальше )

SFI ещё не исчерпал свой потенциал

- 02 мая 2024, 12:56

- |

Интересная ситуация складывается вокруг холдинга SFI. Компания занимает третьем местов моем инвестиционном портфеле. Средняя цена покупки — 531,4 руб. Сейчас акция стоит 1609 рублей (+203%). Покупал в декабре. За наводку спасибо Тимофею Мартынову.

После роста в два, а, затем, в три раза многие поспешили продать SFI, зафиксировав отличную прибыль. Я это делать не спешу, так как считаю, что бумаги все еще имеют потенциал, несмотря на то, что упали на 20% с хаев в 2000 руб. Но для таких акций это нормально. Итак, что происходит вокруг SFI в настоящий момент.

Первое. По РСБУ отчитался «Европлан» (главный актив холдинга). Выручка — 13,557 млрд (+52,6%), чистая прибыль — 2,867 млрд (+53,1%)

Второе. SFI скапливает на балансе серьезную сумму:

— 13,1 млрд рублей выручили от вывода на IPO «Европлана

— 2,625 млрд получат дивидендами от „Европлана“ в июне

— 1,265 млрд получат своими же дивидендами на квазиказначейский пакет

На последнее я бы обратил особое внимание. Сегодня SFI объявил дивиденды (20,6 руб) на акцию.

( Читать дальше )

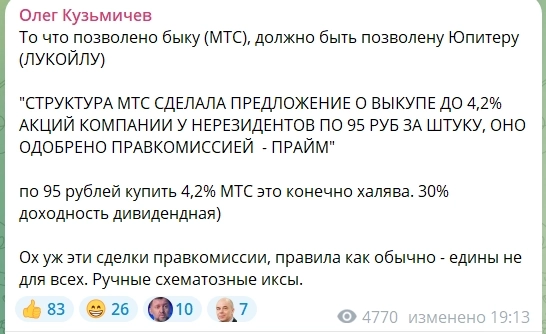

Что позволено Юпитеру (МТС), не будет позволено быку (Лукойл). Ответ Олегу Кузьмичёву

- 27 апреля 2024, 23:22

- |

Сегодня стало известно, что правкомиссия разрешила МТС осуществить выкуп акций у нерезидентов по цене в 95 рублей за бумагу (котировки сейчас 312,6 р). Всего может быть выкуплено до 4,2% акций компании.

Уважаемый мною Олег Кузьмичев прокомментировал это следующим образом:

Не могу согласиться. Не вижу здесь никакого схематоза в коммерческом понимании этого определения. Наоборот, вижу весьма четкую логику правительства. Заключается она в том, чтобы накопить как можно больше средств на счетах типа «С». Далее их можно использовать как в качестве ответа на изъятие наших активов за рубежом, либо можно вполне открыто взять в доверительное управление и вкладывать в любые активы, начиная от ОФЗ, заканчивая какими-нибудь инфраструктурными облигациями.

Итак, что такое 4,2% акций МТС? Это всего лишь 2,937 млрд рублей дивидендных выплат. Сумма для государства копеечная.

А что такое 25% акций нерезидентов в Лукойле? Это 158,9 млрд рублей дивидендных выплат за 2023 год. Суммы, согласимся, сильно различаются. Да и 30% выкупленных «Магнитом» акций у нерезидентов — это тоже по дивидендным выплатам немного. Около 12,5 млрд рублей.

( Читать дальше )

Разбор IPO МТС-банка. Участвую, но есть нюанс

- 24 апреля 2024, 21:42

- |

По многочисленным уважаемых читателей делаю разбор IPO МТС-банка. Времени до закрытия книги заявок осталось немного (25 апреля 14:50). Однако сейчас мы можем собрать всю имеющуюся информацию и сфокусироваться на главных моментах. Торги акциями начнутся в пятницу 26 апреля.

Во-первых необходимо понимать, что на сегодняшнее утро (24 апреля) книга заявок уже была переподписана в 5 раз. Размещение скорее всего пройдет по верхней границе диапазона (2500 рублей за акцию, что соответствует 75,1 млрд капитализации без допэмиссии). То есть, с рынка уже собрано до 50 млрд рублей (МТС хочет привлечь 10 млрд cash-in). Но, скорее всего, будет больше, поскольку значительная часть заявок идет в последние два дня.

Я пообщался со своими брокерами. Одни ожидают аллокацию в менее, чем 10%, другие — в менее, чем 5%. Склоняюсь ко второму варианту. Впрочем, вывод один — аллокация снова будет низкой, это необходимо учитывать.

Капитал банка на конец 2023 года составил 76,3 млрд рублей. После привлечения 10 млрд цифра будет равна 86,3 млрд.

( Читать дальше )

Спрос превышает предложение. Новый рекорд "Аэрофлота". Итоги первого квартала

- 14 апреля 2024, 18:09

- |

«Аэрофлот» продолжает активно восстанавливать перевозки на международных линиях и устанавливать новые рекорды на внутренних. На днях вышли операционные показатели за март. Анализ по двум месяцам я давал здесь.

Внимание операционным показателям «Аэрофлота» я уделяю по той причине, что в феврале после тщательного рассмотрения компании решил купить её акции. В результате средняя цена покупки составила 39,03 рубля. 21 марта я публиковал материал с инвестиционными идеями, среди которых также выделил «Аэрофлот»:

Инвестиции. Есть ли идеи на рынке?Тогда акция стоила 40,63 р. К настоящему моменту котировки выросли на 29,2% до 50,42 р. Поздравляю всех, кто также месяц-два назад посчитал нужным зайти в «Аэрофлот». Доходность за период отличная. Лично я планирую держать акции дальше, но считаю идею отыгранной. Тем не менее, отслеживать происходящие вокруг компании события необходимо. Перейдем к результатам.

Напомню, что при рассмотрении операционных показателей необходимо больше смотреть не на количество перевезенных пассажиров, а на пассажиро-километры (число пассажиров умноженное на расстояние).

( Читать дальше )

IPO "Займера". Участвовать не собираюсь

- 10 апреля 2024, 01:34

- |

Микрофинансовая компания «Займер » уже завтра станет публичной, её акции начнут обращаться на бирже. Проводить фундаментальный анализ и разбирать результаты/перспективы я сейчас подробно не буду. Скажу лишь то, что участвовать в IPO не собираюсь. Чисто принципиально.

Такие компании микрофинансового сектора фактически обдирают граждан. Причем самые бедные слои населения, которым обычные банки отказывают в кредитовании. Сейчас максимальная ставка по микрокредитам составляет 0,8% в день или же 284,8% (!) годовых. Как это еще назвать, если не ростовщичество?

К сожалению, государство хоть постепенно и ужесточает правила функционирования МФК и МКК, но необходимо идти на более радикальные шаги. А, именно, запретить существование подобных организаций. В лучшем случае должна функционировать одна государственная, которая выдает микрозаймы только тем, кому это действительно жизненно необходимо. И явно не под 0,8% в день.

Заявляется, что средняя сумма выдачи составляет 10 тысяч рублей на срок до 30 дней. И клиент дополнительно платит 2,5 тыс рублей, что «посильно» для граждан. 25% за месяц — «круто». Для того, кто готов под 284,8% годовых взять 10 тысяч рублей сумма в 2,5 тысячи, думаю, является также весомой.

( Читать дальше )

Ребалансировка портфеля: СКФ и Сбер

- 09 апреля 2024, 14:59

- |

В настоящий момент на российском фондовом рынке инвестиционные идеи отсутствуют. Во всяком случае, я не нахожу такие, которые смотрелись бы привлекательно. Конечно, все зависит от стратегии. Для кого-то и покупка вечного фьючерса на индекс кажется привлекательной. Однако те инвестидеи, о которых я писал ранее, в целом, сохраняют актуальность. Кратко напомню о них.

21 марта я опубликовал следующий пост с перечнем 7 компаний, которые, на мой взгляд, являлись на тот момент (да и на текущий тоже) привлекательными:

Инвестиции. Есть ли идеи на рынке?

Итак, какую они показали динамику за 2,5 недели (данные актуальны на момент написания материала):

- Яндекс: +0,8%

- Озон: +9,15%

- Аэрофлот: +21,16%

- Соллерс: +4,55%

- ТЗА: +10,34%

- Лента: +39,1%

- ДВМП: +8,8%

В общем, все неплохо подросло, за исключением «Яндекса». Я как держал бумаги в портфеле, так и продолжаю держать. По всем существенный плюс, так как покупал задолго до 21 марта. Единственный минус — по Соллерсу, но здесь все впереди.

( Читать дальше )

Мосбиржа вместо Сбербанка

- 01 апреля 2024, 00:36

- |

Делюсь изменениями в составе моего инвестиционного портфеля. С его составом можно ознакомиться здесь:

Инвестиционный портфель Двинского

Ранее уже имелось одно изменение — полностью продал акции ВК. Более подробно причины данного решения я описывал здесь:

VK — хороший рост, но не для акционеровНа днях мной было принято решение о сокращении доли Сбера в пользу приобретения акций Мосбиржи. До настоящего момента главный банк страны занимал первую позицию в моем портфеле с долей >10%. Теперь он опустился на четвертую строчку. Доля при котировках на закрытие основной сессии 29 марта — 7,1%. Доля Мосбиржи выросла с символического 0,1% до 2,7%.

Первый вопрос — почему я решил сократить позицию в Сбербанке?

Посчитал, что Мосбиржа даже по текущим котировкам является более привлекательной историей и было необходимо что-то продать. Выбор пал на Сбер. С одной стороны, впереди маячат рекордные дивиденды. На этом плюсы на текущий момент заканчиваются.

Прибыль Сбербанка в 2024 году практически не растет, хотя остается и на высоком уровне. Да, банк чувствует себя достаточно неплохо даже при такой высокой ключевой ставке и забирает свое. Но все эти показатели уже заложены в текущую цену акций.

( Читать дальше )

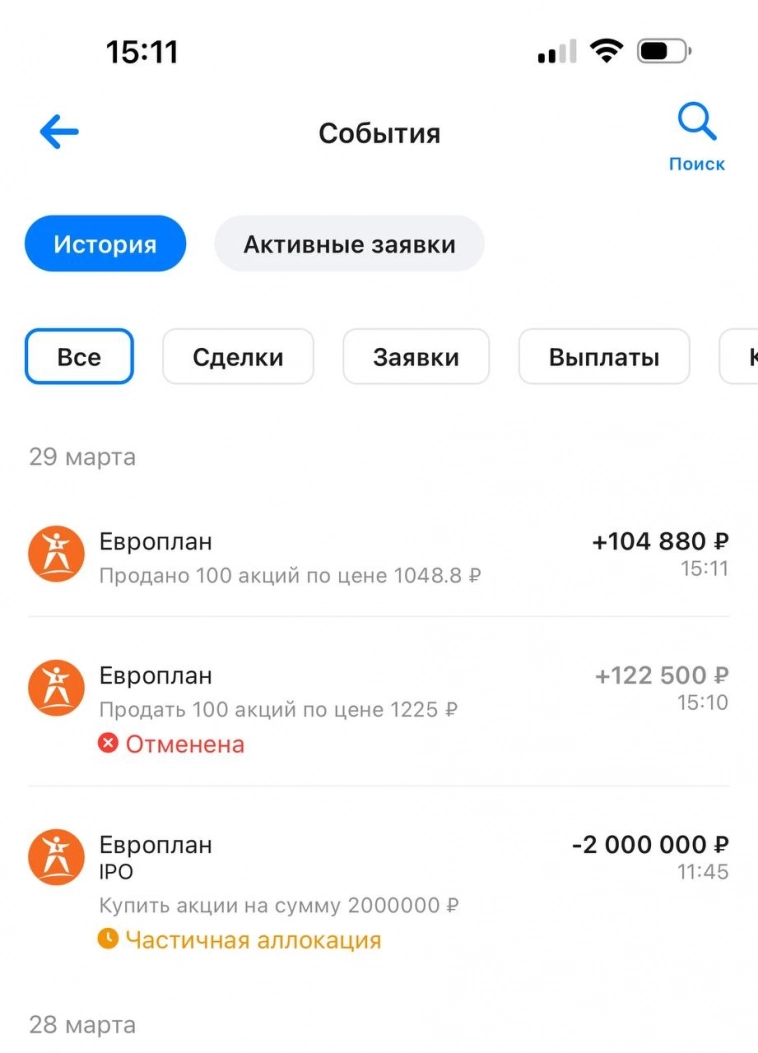

IPO Европлана. Легкие деньги

- 29 марта 2024, 21:22

- |

Пожалуй, как и в случае с «Диасофтом», самые легкие деньги на бирже. Как и писал, подавал заявку на участие в IPO «Европлана». Вчера утром была информация, что книга была переподписана в 4 раза. Учитывая то, что часов до завершения приема заявок было немного, полагал, что объем переподписки превысит план в 5-7 раз. Итоговой информации не было, но аллокация составила всего лишь 4,4%.

Подавал заявку на 2 млн рублей. В результате насыпали 100 акций на общую сумму в 87,5 тыс рублей (по 875 р за единицу). В отличие от истории с «Диасофтом», где на заявку в 6,8 млн рублей дали бумаг на 58,5 тыс, докупать по более высокой цене не стал. Если «Диасофт» изначально планировал держать на долгосрок в течение нескольких лет, то по «Европлану» такой задумки нет.

Поэтому продал сразу же по 1048 р за единицу. Итого плюс 17,38 тыс рублей. Спасибо и на этом.

теги блога Константин Двинский

- buyback

- Diasoft

- Henderson

- IPO

- IPO 2024

- Ozon

- авто

- автомобили

- автопром

- акции

- астра

- афк система

- аэрофлот

- ВИМ Ликвидность

- газ

- денежно-кредитная политика

- Диасофт

- дивиденды

- Европлан

- ЕвроТранс

- Займер

- Итоги месяца

- камаз

- Ключевая ставка ЦБ РФ

- лукойл

- маркетплейс

- мобильный пост

- МосБиржа

- Московская Биржа

- МТС

- МТС банк

- МТС-Банк

- Нефть

- обзор рынка

- озон

- операционные результаты

- Портфель инвестора

- прогноз по акциям

- редомициляция

- роснефть

- сбербанк

- Совкомфлот

- Соллерс

- финансы

- финтех

- ЦБ РФ

- экономика

- электромобили

- ЭсЭфАй

- Яндекс