Блог компании Юнисервис Капитал | Итоги торгов облигациями наших эмитентов за июнь

- 05 июля 2019, 14:26

- |

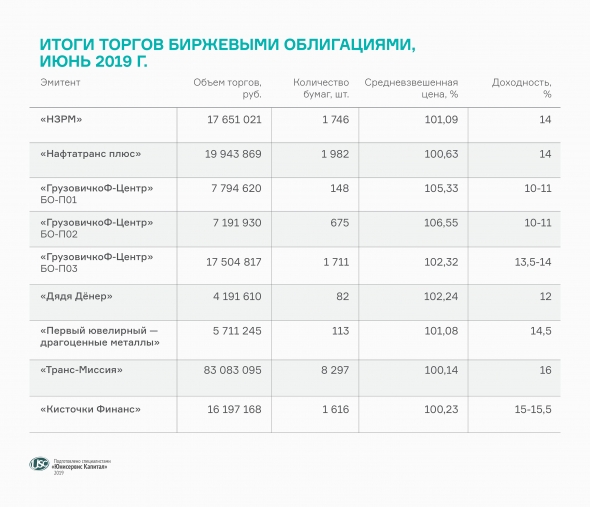

«Юнисервис Капитал» посчитал месячный оборот бондов, не забыв учесть последние июньские размещения от сервисов «ТаксовичкоФ», «ГрузовичкоФ» и студий маникюра и педикюра KISTOCHKI. В дополнение мы указали доходность облигаций к оферте или погашению.

Первый выпуск «ГрузовичкоФ-Центр» (RU000A0ZZ0R3) с купоном 17% торгуется по 105,3-105,6% от номинала с объемами 5-8 млн руб. в месяц. Это соответствует доходности 10-11% годовых при погашении через год.

Аналогичный оборот формируют облигации второго выпуска (RU000A0ZZV03), но уже по 106-106,5% от номинальной стоимости ценной бумаги. Доходность — 10-11% годовых при погашении через 1,5 года.

За 8 торговых дней после размещения нового выпуска «ГрузовичкоФ» (RU000A100FY3) объем торгов составил 17,5 млн руб. при средневзвешенной цене 102,3% и доходности 13,5-14% к оферте через 2 года. На 24 из 36 купонных периодов установлена ставка 15% годовых.

Цена бондов ООО «Первый ювелирный — драгоценные металлы» (RU000A0ZZ8A2) держится в районе 101%, объем торгов в июне составил около 8 млн руб. Доходность к оферте через 1 год — около 14,5% с учетом ежемесячной выплаты купона. О финансовых показателях компании за первый квартал 2019 г. мы расскажем на следующей неделе.

За 14-й месяц обращения выпуска объем торгов облигациями «Дядя Дёнер» (RU000A0ZZ7R8) составил средние для эмитентов высокодоходных облигаций 4-5 млн рублей в месяц. Средневзвешенная цена держится на уровне выше 102,2%. Соответствующая доходность к оферте через 1 год составляет около 12%.

Июньский оборот бондов «Нафтатранс плюс» (RU000A100303) составил 20 млн руб., цена стабильна — выше 100,6% от номинала. Доходность к оферте через 2 года составляет 14% годовых при купоне 13,5% с учетом ежемесячной выплаты.

Достаточно высок и объем торгов ценными бумагами Новосибирского завода резки металла (RU000A1004Z9) — 17,6 млн руб. при объеме выпуска 80 млн руб. Средневзвешенная цена держится выше 101% от номинала. Это соответствует доходности к оферте через 8 месяцев в 14% годовых при ежемесячном купоне 15%. В августе «НЗРМ» получит из федерального бюджета субсидию в целях компенсации части затрат по выпуску и размещению облигаций, а также по выплате купонного дохода.

Сделки купли-продажи выпусков новых эмитентов российского рынка high-yield — «Транс-Миссия» (сервис «ТаксовичкоФ») и «Кисточки Финанс» (бренд KISTOCHKI) — совершаются ежедневно. Июньский оборот бондов «Транс-Миссия» составил больше половины объема 150-миллионного займа — 83 млн рублей. При этом цена составила 100,14% от номинала, что соответствует доходности к погашению около 16% годовых при ежемесячном купоне 15%.

Объем торгов облигаций «Кисточки Финанс» за 9 дней июня составил 16 млн рублей при сумме выпуска 40 млн рублей. Средняя цена выросла до 100,8%, но по итогам месяца составила 100,23%. Доходность — 15-15,5% годовых при ежемесячном купоне 15% и годовой оферте.

- 10 июля 2019, 11:38

теги блога Юнисервис Капитал

- EY

- Forbes

- Kuzina

- lady & gentleman CITY

- RU000A0ZZ7R8

- RU000A1004Z9

- RU000A100FY3

- RU000A100WR2

- RU000A101HQ3

- RU000A102036

- агрегатор

- аналитическое покрытие

- Антон Лыков

- аффинаж

- биржевые облигации

- БК

- БК облигации

- бренды

- ВДО

- выплата купона

- грузовичкоф

- Грузовичкоф облигации

- долговая нагрузка

- Доставка

- дядя денер

- Дядя Дёнер облигации

- инвесторам

- иностранные инвестиции

- интервью

- интернет-магазин

- клиенты и рынки

- коммерческие облигации

- коронавирус

- Кузина облигации

- Логистика

- Московская Биржа

- нафтатранс плюс

- нзрм

- НЗРМ облигации

- новосибирскхлебопродукт

- Новосибирскхлебопродукт облигации

- Облигации

- Общепит

- объём торгов

- оффтоп

- программа лояльности

- пюдм

- развитие бизнеса

- рентабельность

- Ритейл

- самоизоляция

- себестоимость

- сибстекло

- Сибстекло облигации

- СМАК

- средневзвешенная цена

- субсидии

- таксовичкоф

- транспортировка ГСМ

- Трейд Менеджмент (lady & gentleman CITY) облигации

- ультра

- Ультра облигации

- фастфуд

- финансовые показатели

- шаурма

- экспансия

- Юнисервис Капитал

Новости тг-канал

Новости тг-канал